Titulizaciones: ¿pieza clave en el despertar del crédito?

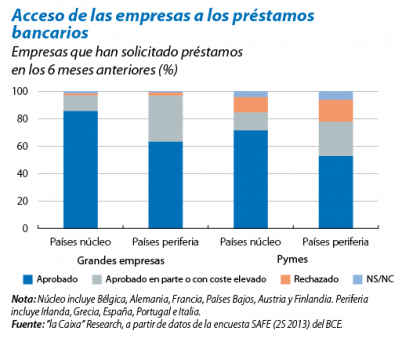

Dado el importante papel que desempeñan las pymes en la economía de la eurozona, es de vital importancia facilitar su acceso al crédito para afianzar la recuperación de la región. El primer paso lo ha dado el BCE fomentando el crédito al sector privado mediante las TLTRO y anunciando las preparaciones técnicas para iniciar un programa de compras de titulizaciones de crédito. Un mercado de titulizaciones más desarrollado y en buen funcionamiento serviría de fuente de financiación adicional y, además, ayudará a mejorar el mecanismo de transmisión monetario vía la reparación del canal crediticio.1 Procedamos a destacar los principales obstáculos que han impedido el crecimiento de este mercado y las soluciones que han propuesto varios organismos.2

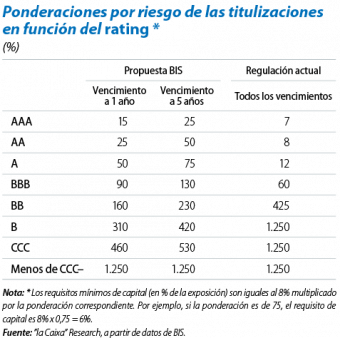

Los impedimentos a los que se enfrenta el mercado de titulizaciones se pueden clasificar en dos grupos. El primero lo forman las barreras de origen endógeno, propias de la estructura de este mercado, como por ejemplo los altos costes para estructurar estos productos y otras restricciones operativas. El segundo grupo, con mayor impacto en el desarrollo de este mercado, son los impedimentos regulatorios. Los requerimientos de capital exigidos por retener titulizaciones (Basilea III para los bancos y Solvencia II para las aseguradoras) son excesivamente estrictos en comparación con otros activos con un perfil de riesgo similar. Asimismo, la ratio de liquidez a corto plazo exigida por Basilea también perjudica a las titulizaciones de créditos a pymes, puesto que se excluyen de la definición de activos líquidos (más benévola para los tramos sénior de las titulizaciones hipotecarias).

Teniendo en cuenta las barreras que dificultan el desarrollo de este mercado, varios organismos han abogado por diferenciar los activos de alta calidad (más simples, transparentes y menos arriesgados) para que puedan obtener un tratamiento regulatorio más favorable. Menores requerimientos de capital y su inclusión como activos líquidos posibilitarían esta distinción más benévola, promoviendo la oferta de tales productos y ampliando la base inversora. Ello también contribuiría a borrar el estigma que todavía acarrea este activo tras el papel protagonista que tuvo en la gestación de la crisis financiera, especialmente en EE. UU.

Dada la importancia que puede tener este mercado para reactivar el flujo de crédito al sector privado, es importante que las medidas que se tomen vayan encaminadas a crear un mercado más eficiente que alinee los incentivos de los distintos agentes para ganar transparencia y homogeneización, pero siempre cerciorándose de no proporcionar un tratamiento regulatorio especial, sino uno justo en consonancia con el riesgo asociado de cada activo.

1. Véase Focus «Mercado de titulizaciones: de héroe a villano, y viceversa» del IM06 para más información sobre qué son y cómo funcionan.

2. Véase «The case for a better functioning securitisation market in the European Union», del BCE y BoE y «Capital market development: SME

financing in the Euro Area» del Informe de julio del FMI.