Tono dubitativo tras el repunte de la aversión al riesgo

Los mercados internacionales atraviesan una fase de turbulencias moderadas, con origen en las regiones emergentes. Tras el estallido de la crisis del peso argentino, el episodio de tensión financiera se desplazó a otras regiones emergentes como Brasil o Turquía. Pese a que el entorno sigue siendo frágil, las actuaciones de los bancos centrales han contribuido a contener el impacto sobre los activos de riesgo de la región emergente, que ha sido menos virulento que el observado durante el sell off veraniego. En este contexto, los mercados financieros desarrollados no han mostrado una afectación grave, si bien la confluencia de diversos factores de riesgo puede desembocar en correcciones de alcance moderado a corto plazo, especialmente en el mercado de acciones. Con todo, creemos que los contratiempos que puedan surgir alrededor de los países emergentes tenderán a disminuir en intesidad y frecuencia, lo que permitirá reforzar la dinámica constructiva de los mercados a escala global.

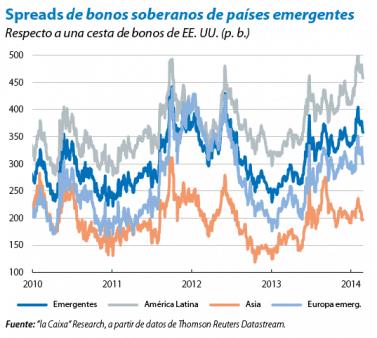

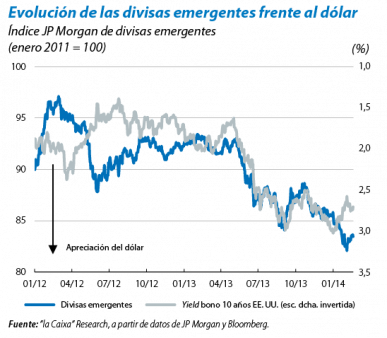

El episodio de tensión en los emergentes adquiere un marcado alcance selectivo. Las divisas han vuelto a recibir el castigo más severo, en especial el rublo ruso, la lira turca y el rand sudafricano, aunque todas ellas han revertido la pérdida de valor frente al dólar, a excepción de la divisa rusa. Sin embargo, y en contraposición a lo ocurrido en el verano del pasado año, sobresalen dos importantes matices. En primer lugar, los inversores tienden a discriminar cada vez más entre los países comprometidos con el impulso reformista para corregir los desequilibrios macro y los que muestran menor disposición a ello. En este sentido, la India y el Brasil constituyen un claro ejemplo de estas dos tipologías: las autoridades indias han conseguido estabilizar las presiones inflacionistas y el déficit por cuenta corriente, mientras que el país latinoamericano es el contrapunto. En segundo lugar, el rebrote de la tensión sobre el entorno financiero emergente obedece más a factores de índole local, reforzados por los acontecimientos sociopolíticos en Ucrania o Turquía, que a factores externos (tapering).

Lamentablemente, la inestabilidad en los eslabones más débiles no puede darse por finalizada. Si bien el sentimiento inversor ha mejorado recientemente, la aversión todavía es elevada. En particular, destacan tres focos de riesgo que conviene no perder de vista: (i) todos los países «BIITS» afrontan este año citas electorales, lo que podría dilatar la implementación de

las reformas necesarias; (ii) repuntes súbitos en las yields de

EE. UU., fruto de un hipotético reajuste de expectativas en torno al proceso de normalización monetaria; y (iii) un eventual empeoramiento de los registros de actividad de la economía china, que tendría poderosas implicaciones para el conjunto de las economías emergentes. Pese a todo, descartamos un episodio de alcance sistémico como el acontecido en los años noventa, toda vez que los fundamentos macroeconómicos y corporativos son mucho más sólidos que entonces.

Mientras, la Fed mantendrá inalterada la política de reducción gradual de los estímulos. Prevemos que el ritmo del tapering se sitúe en los 10.000 millones de dólares de reducción en cada reunión, con un sesgo hacia la intensificación del mismo. En paralelo, las minutas de la última reunión de la institución revelaron la división de opiniones entre los miembros del Comité en materia de forward guidance sobre los tipos de interés. La caída de la tasa de paro en enero hasta el 6,6% conduce a plantear la introducción de nuevas variables cualitativas, o a la modificación de las ya existentes, puesto que la propia Yellen señaló que la mejora del mercado laboral distaba de estar completada. Sin embargo, ello constituye un reto considerable a la vez que un probable foco de inestabilidad (véase el Focus «Janet Yellen:¿relevo continuista?»). En este sentido, será de extrema importancia que la política de comunicación de la Fed resulte clara y creíble.

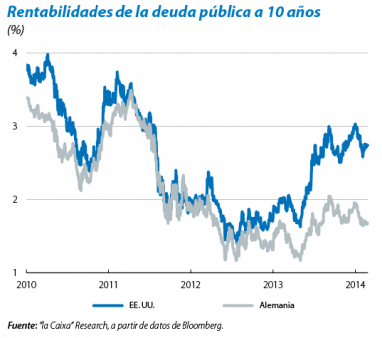

Calma en el mercado de deuda pública estadounidense. La progresiva reducción de las compras mensuales de deuda ha venido acompañada de bajos niveles de volatilidad implícita. Sin duda, el acuerdo alcanzado en el frente fiscal para posponer el techo de la deuda hasta marzo de 2015 explica el tono sosegado del mercado de deuda soberana. Por su parte, la yield del bono a 10 años se sitúa alrededor del 2,75%, tras el episodio de tensión emergente y las sorpresas negativas en los indicadores de coyuntura. La dinámica alcista en las rentabilidades de los treasuries se manifestará con mayor ímpetu una vez queden atrás los débiles registros de actividad, influidos por factores transitorios (unas condiciones climáticas especialmente adversas), y al calor del progresivo avance del tapering. Paradójicamente, una intensificación de las señales de crecimiento o inflación puede dar lugar a repuntes bruscos en las yields, de la mano de un reajuste de expectativas de los agentes si estos muestran dudas sobre las intenciones de la Fed.

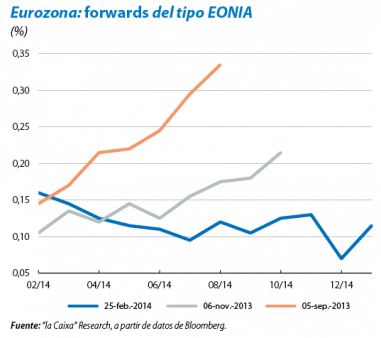

Remite el episodio de endurecimiento de los tipos interbancarios de la eurozona, sin que hayan sido necesarias intervenciones explícitas del Banco Central Europeo (BCE). La reiterada disposición a intervenir en los mercados por parte de la institución en caso de asistir a nuevos rebrotes de tensión, contribuye positivamente a contener las expectativas alcistas sobre los tipos monetarios.

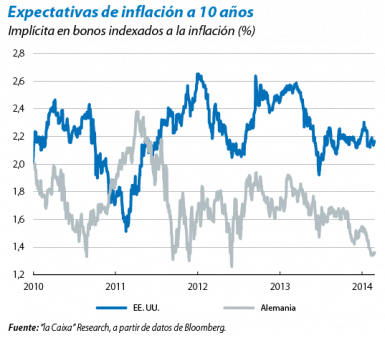

Sin embargo, se agudizan los temores de un posible periodo de deflación. El foco de los mercados ha tendido a situarse en los riesgos deflacionistas que enfrenta la zona euro; en el actual contexto de recuperación incipiente (véase el Focus «El arsenal del BCE: tirachinas y bazucas»). El quinto registro consecutivo de la tasa de inflación por debajo del 1% interanual, así como las deprimidas expectativas a largo plazo sobre la inflación esperada, reflejan la débil dinámica de precios. Fruto de lo anterior, un segmento considerable del mercado descuenta, ya en la próxima reunión del BCE, la adopción de medidas expansivas no convencinales. El propio Mario Draghi manifestó que, pese al sólido anclaje de las perspectivas de inflación a medio plazo alrededor del 2% y de la ausencia de indicios firmes de deflación, «la persisitencia de tasas de inflación reducidas supone un riesgo para la recuperación». No obstante, lo más probable es que la inflación tienda a ganar pulso al abrigo de la lenta pero sostenida mejoría de la demanda interna. En este sentido, el BCE decidirá actuar tan solo si las previsiones de inflación que maneja la institución, y que se publicarán en marzo, reflejan un deterioro significativo.

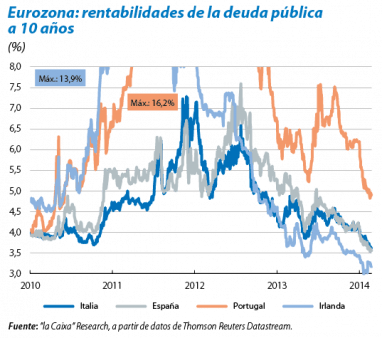

Nuevo impulso para la deuda pública periférica, que hace gala de una encomiable capacidad de resistencia. El anuncio de la agencia Moody's de elevar el rating de la deuda española hasta Baa3 y asignarle una perspectiva «positiva» se produjo tras la mejora de la perspectiva de la deuda italiana. La decisión, que contribuye a fortalecer el optimismo reinante sobre el riesgo soberano periférico, obedece a múltiples factores, entre los cuales destacan la corrección de desequilibrios, la mejora de la competitividad exterior y el saneamiento del sector bancario español. La dinámica favorable en los mercados de renta fija periférica, reflejada en las caídas sostenidas de las yields de la deuda, viene avalada por dos elementos. Primero, el tono positivo que, en conjunto, muestran los indicadores de coyuntura. Segundo, la propia solidez de los avances de la deuda periférica, que ha sido puesta a prueba de forma satisfactoria por dos acontecimientos: (i) la dimisión del primer ministro italiano, Enrico Letta, y la formación de un nuevo Gobierno y (ii) las objeciones del Tribunal Constitucional alemán al programa OMT del BCE. No obstante, los riesgos asociados a un exceso de complacencia por parte de los Gobiernos son considerables, y los esfuerzos reformistas y de consolidación deben perseverar.

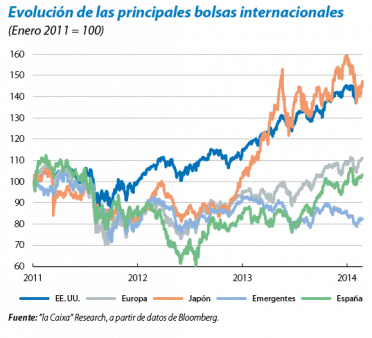

En el plano bursátil, tono mixto en los mercados de renta variable con elevados niveles de sobrecompra. Las bolsas europea y norteamericana han recuperado el terreno cedido tras la corrección del mes anterior. Los índices bursátiles estadounidenses se mantienen en máximos históricos, apoyados por unos resultados corporativos situados en el rango alto de las previsiones: las sorpresas positivas en términos de beneficios se sitúan en el 69%. Por su parte, y pese a que la campaña de resultados en Europa está siendo menos lucida que en el continente americano (con una ratio de sorpresas que baten las previsiones del 52%), el Eurostoxx no se desmarca de esta pauta favorable. El contrapunto ha de buscarse en el Ibex, que no consigue sobreponerse a las pérdidas acumuladas durante el episodio emergente. Aunque seguimos viendo un potencial alcista en las bolsas del bloque desarrollado, el empuje se ha debilitado y los recientes altibajos de estas bolsas forman parte de una corrección de intensidad moderada que aún está por finalizar.

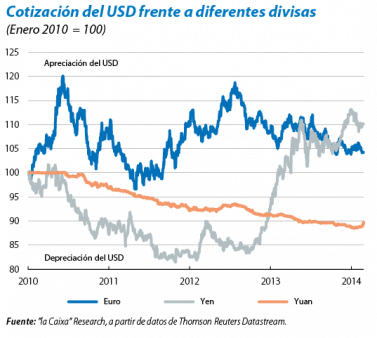

El cruce euro-dólar se ve influido por la disparidad de los indicadores de coyuntura a ambas orillas del Atlántico y alcanza los 1,37 dólares. La dinámica de oscilación en el intervalo 1,30-1,35 de los últimos trimestres será la tónica dominante, con una suave tendencia a la apreciación del dólar. El yuan se deprecia frente al dólar tras las intervenciones del banco central chino en el mercado cambiario. El petróleo Brent ha mostrado una estabilidad destacable durante el episodio de estrés del área emergente, situándose por debajo de los 110 dólares/barril. Más vigor presentan las materias primas con mayor componente cíclico, en especial las alimenticias, influidas por factores coyunturales que constriñen la oferta de las mismas.