Tono globalmente constructivo en los principales mercados financieros internacionales

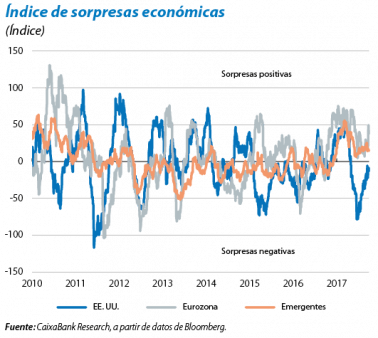

Tras un verano relativamente plácido, los mercados internacionales adoptan un tono constructivo, en particular en el bloque desarrollado. Si el verano estuvo marcado por una relativa estabilidad o incluso una tendencia a la baja en el caso de las bolsas europeas, en septiembre los activos de renta variable adoptaron un tono más firme y los tipos a largo plazo experimentaron repuntes moderados. La continuidad de la firmeza de la actividad económica fue uno de los principales factores de apoyo de estas tendencias positivas, en particular, en Europa y en el bloque emergente. Con todo, repuntes de aversión al riesgo recurrentes recuerdan que el entorno financiero global es sensible a varios focos de incertidumbre.

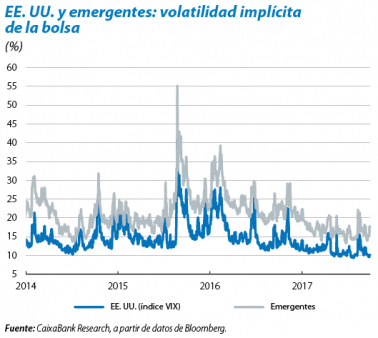

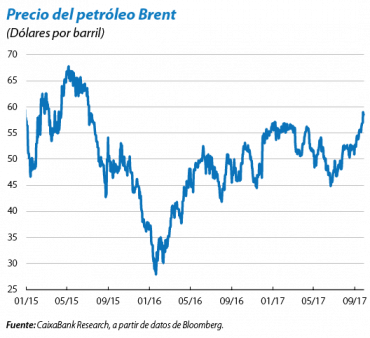

El riesgo geopolítico vuelve al centro del escenario. Aunque, en general, la volatilidad se ha mantenido en cotas históricamente muy bajas, los principales activos financieros se mostraron relativamente sensibles a los repuntes de tensión debido a la escalada (principalmente verbal, de momento) en el conflicto que opone a EE. UU. y Corea del Norte, especialmente en los activos emergentes. Con todo, este riesgo tiene hasta ahora un alcance temporal y limitado. Respecto a los otros focos de riesgo, las preocupaciones por los elevados niveles de la renta variable en EE. UU. se mantienen presentes y las dudas respecto a la salud de la economía estadounidense permanecen, si bien se han moderado ligeramente gracias a la solidez de los datos de actividad más recientes. Por otro lado, el riesgo sobre la capacidad de la OPEP de equilibrar el mercado de petróleo parece haber disminuido, por lo menos a medio plazo, ante el fuerte compromiso de la gran mayoría de los países de la organización (véase el último párrafo del artículo para más detalles).

El BCE muestra confianza en la actividad de la eurozona y empieza a analizar las distintas opciones en la estrategia de salida del programa de compra de bonos (QE). Tal y como se esperaba, el BCE no reajustó los parámetros de la política monetaria ni modificó su orientación futura en la reunión de septiembre. Sin embargo, el Consejo de Gobierno (CG) de la entidad apreció positivamente la mejora del escenario macroeconómico, si bien mencionó que la apreciación del euro constituye una fuente de incertidumbre y de riesgo para sus previsiones de crecimiento e inflación. Como se había anunciado en la reunión anterior, el CG también indicó que había empezado a valorar los posibles cambios que podría introducir en el QE. Según ha indicado Draghi, se espera que las decisiones se tomen en la próxima reunión, que tendrá lugar a finales de octubre. Como de costumbre, Draghi enfatizó que la estrategia del BCE estará fundamentada en la paciencia, la persistencia y la prudencia.

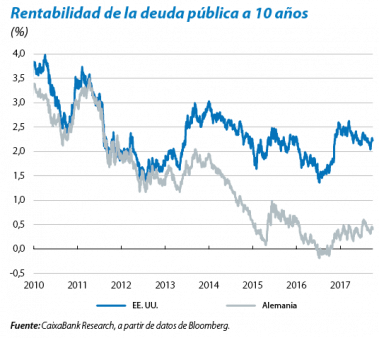

La Fed anuncia el inicio del proceso de reducción de su balance para octubre. Como se anticipaba, el Comité Federal de Mercado Abierto (FOMC, por sus siglas en inglés) oficializó su intención de reducir el tamaño de su balance a partir de octubre. En concreto, según los detalles anunciados en la reunión de junio, se dejarán de invertir 6.000 millones de dólares de deuda pública y 4.000 de deuda y bonos de titulización hipotecaria, antes de intensificar la reducción del balance en los próximos trimestres. Este anuncio, que estaba ya ampliamente anticipado por la gran mayoría de analistas e inversores, no deparó movimientos de gran envergadura en los mercados financieros internacionales. Finalmente, respecto al tipo de referencia objetivo (fed funds target), la Fed no introdujo cambios durante esta reunión, pero dejó la puerta abierta a una nueva subida de tipo de interés en diciembre, en consonancia con el mantenimiento de su valoración positiva de la evolución del entorno macroeconómico y con su escenario de normalización gradual de la política monetaria.

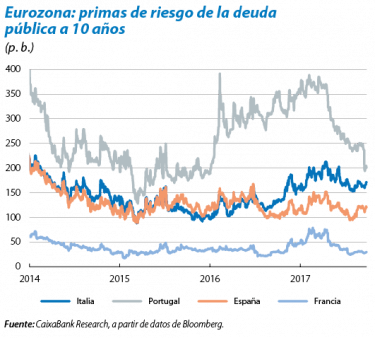

La rentabilidad a largo plazo de la renta fija soberana repunta en el bloque desarrollado y las primas de riesgo se mueven en Europa. Pese a un inicio del mes marcado por nuevos descensos, las rentabilidades de los principales bonos soberanos del bloque desarrollado terminaron el mes de septiembre al alza. Si bien esta tendencia parecía frenarse con el repunte de nerviosismo debido a las tensiones geopolíticas, el anuncio de la reforma fiscal en EE. UU. y el incremento de las expectativas de subida de tipos en diciembre en EE. UU. fueron los principales elementos que contribuyeron a reforzar el aumento de las rentabilidades a largo plazo en los últimos días del mes. En concreto, la rentabilidad del bono soberano estadounidense a 10 años superó el 2,3% (desde el 2,1% a finales de agosto) y en Europa la rentabilidad del bund se acercó al 0,5%. Respecto a los movimientos de las primas de riesgo en Europa, los países de la Península Ibérica sufrieron los cambios más significativos. Por un lado, la prima de riesgo española, que volvió a niveles más parecidos a los observados al inicio del verano, terminó de nuevo el mes cerca de los 120 puntos. Por otro lado, la prima de riesgo de Portugal se redujo significativamente desde los 240-250 p. b. hasta estabilizarse alrededor de los 200 puntos tras la mejora del rating soberano por parte de la agencia de calificación Standard & Poor’s.

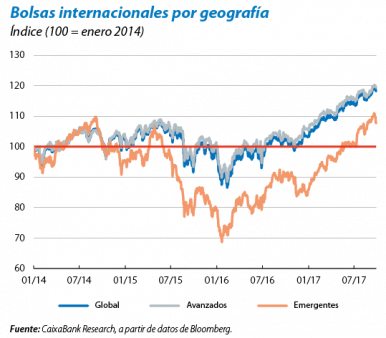

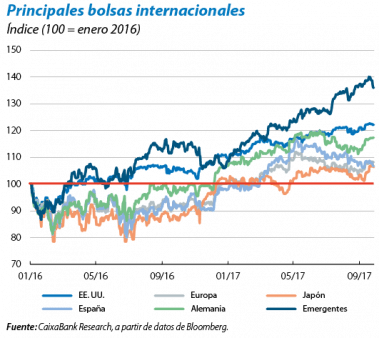

Las principales bolsas mantienen un ritmo constructivo, aunque permanecen sensibles a los riesgos geopolíticos, en particular en el bloque emergente. Los activos de renta variable mostraron un buen desempeño en las primeras semanas del mes. Las bolsas europeas y estadounidenses crecieron a un ritmo firme y alcanzaron nuevos máximos históricos en el caso de las últimas, lo que persiste como una fuente de preocupación que cada mes cobra más importancia. Al final del mes, los anuncios de los detalles de la tan esperada reforma fiscal de Donald Trump, que prevé, entre otras cosas, una reducción del tipo impositivo de las empresas desde el actual 35% hasta el 20%, sirvieron de catalizador para impulsar de nuevo la renta variable en el bloque desarrollado y, en particular, en EE. UU. En el bloque emergente, las bolsas se beneficiaron de la mejora del cuadro macroeconómico con subidas sostenidas durante la mayor parte del mes, pero la reaparición de tensiones con Corea del Norte volvió a generar correcciones notables. Además, esta vez, estos descensos también fueron ligeramente amplificados por las mayores expectativas de subida de tipos en EE. UU. Con todo, este repunte de nerviosismo en los mercados emergentes debería ser temporal.

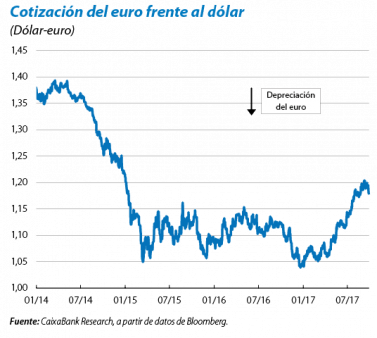

En el mercado cambiario, el dólar corrige parte de la devaluación iniciada a principios de año. Tras la fuerte depreciación que experimentó desde el inicio del año, el tramo final del verano fue marcado por una relativa estabilización del dólar. Sin embargo, en los últimos días del mes de septiembre, la divisa estadounidense repuntó con fuerza y corrigió parte de su depreciación. La mayor expectativa de una nueva subida de tipos en EE. UU. en diciembre junto con los anuncios del nuevo plan fiscal de Donald Trump son los principales elementos que contribuyeron a reforzar el dólar frente a la mayoría de las divisas. En concreto, el euro descendió por debajo de los 1,18 dólares tras superar momentáneamente los 1,20 dólares. La fortaleza del dólar a nivel internacional también impactó en las principales divisas emergentes, que retrocedieron en la última semana del mes frente a la moneda estadounidense.

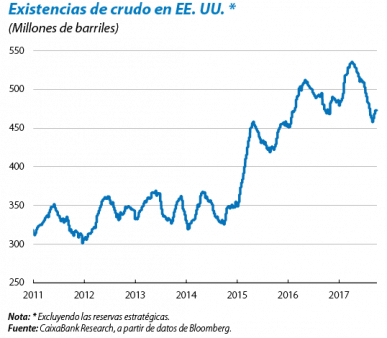

El precio del petróleo repunta con fuerza. El precio del barril de Brent aumentó cerca de un 10% en septiembre y se acercó a los 60 dólares, alcanzando su mayor nivel desde la mitad de 2015. Parte de este incremento se debe a factores de oferta. Por un lado, el fuerte compromiso por parte de la gran mayoría de los países de la OPEP afianzó la recuperación del precio del crudo. Por otro lado, tras el referéndum en el Kurdistán, las amenazas por parte de Turquía de bloquear las exportaciones de la región también contribuyeron a este repunte, si bien este factor debería tener un impacto temporal. El mayor crecimiento de la demanda que se observó recientemente también contribuyó a equilibrar el mercado del petróleo y, por tanto, apoyó la subida del precio. Este aumento pronunciado del precio del crudo tuvo lugar pese al rebote de los inventarios en EE. UU., que obedece principalmente a los impactos de los eventos meteorológicos del final del verano, y cuyas consecuencias deberían ser temporales y limitadas. La sostenibilidad de este repunte dependerá del mantenimiento del cumplimiento del acuerdo alcanzado hace unos meses entre los países de la OPEP, así como de una posible extensión del mismo más allá de marzo de 2018, lo que es probable que pase si la oferta muestra señales de fortalecimiento. Con todo, la incertidumbre permanece elevada en el mercado del petróleo, especialmente debido a las dudas respecto a la evolución de la oferta.