La unión del mercado de capitales: un primer paso

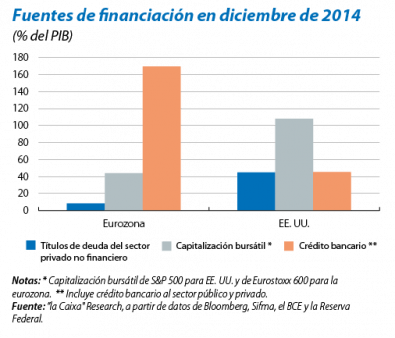

Tras los importantes avances en la creación de una unión bancaria a nivel europeo, la Comisión Europea (CE) ha puesto el foco en el mercado de capitales. La libre circulación de capitales entre los Estados miembros de la Unión Europea (UE), cuyo origen se remonta al Tratado de Roma de 1957, es un principio fundamental para el correcto funcionamiento del mercado único. Sin embargo, los mercados financieros de las economías de la UE distan de estar integrados. Además, en relación con otras economías avanzadas, los mercados de capitales europeos están menos desarrollados y las fuentes de financiación, poco diversificadas (véase el gráfico).

En este contexto, la CE ha abierto una consulta pública sobre el informe para la creación de la unión del mercado de capitales (UMC). Se trata de establecer un mercado de capitales verdaderamente integrado, con el fin de aumentar la diversificación de las fuentes de financiación empresarial, lo que impulsará la creación de empleo y el crecimiento, al mismo tiempo que se ofrecen oportunidades de inversión adicionales a los ahorradores para que obtengan una mayor rentabilidad de sus inversiones.

Aunque la consecución de la UMC se vislumbra en el horizonte de 2019, la CE ha seleccionado cinco actuaciones prioritarias para impulsar la recuperación económica a corto plazo. Para dos de estas medidas, ha lanzado una consulta pública específica en paralelo a la consulta sobre la UMC. La primera pretende que los folletos informativos que el emisor debe publicar antes de empezar a vender los valores al público no sean una barrera de entrada, y la segunda busca definir un marco regulatorio simple, transparente y estandarizado para el mercado de titulizaciones de créditos bancarios de alta calidad. Las otras tres medidas prioritarias son mejorar la información sobre la calidad crediticia de las pymes (por ejemplo, apoyando la creación de sistemas de calificación estandarizados para este tipo de empresas), incentivar la inversión a largo plazo, especialmente en proyectos de infraestructuras, y desarrollar un mercado europeo de colocaciones privadas mediante las cuales una empresa ofrece títulos a un individuo o un pequeño grupo de inversores en lugar de hacer una oferta pública.

A largo plazo, la CE ha identificado tres grandes áreas para desarrollar e integrar los mercados de capitales europeos. Para cada una de ellas, se definen medidas que abarcan varios segmentos, así como actuaciones transversales. En primer lugar, se persigue mejorar el acceso a la financiación, con especial énfasis en las pymes y en los proyectos de infraestructuras. Por ejemplo, se propone el desarrollo de un modelo contable común, simplificado y adaptado a las necesidades de las pymes. Otras medidas propuestas para mejorar el acceso a la financiación conciernen la estandarización de algunos mercados, como el de cédulas hipotecarias o bonos corporativos, mediante un marco normativo común a nivel de la UE.

Una segunda área de actuación persigue la diversificación de las fuentes de financiación. En este ámbito, ya hay muchas iniciativas en marcha en el marco de los fondos de inversión, seguros, pensiones personales, private equity y capital riesgo, entre otros, pero se pretende darles un nuevo impulso eliminando los obstáculos que todavía dificultan un mayor flujo de capitales entre los Estados miembros. Ello contribuiría a que el mercado europeo fuera más atractivo para los inversores internacionales.

Finalmente, el tercer gran bloque de medidas trata de mejorar la eficiencia de los mercados, con especial foco en los intermediarios, las infraestructuras de mercado y el marco legal referente al gobierno corporativo, las leyes de insolvencia y la política impositiva. Probablemente, la implementación de este tercer pilar sea la que comporte mayores dificultades debido a las importantes divergencias legislativas a nivel nacional. Con todo, es destacable que la UMC, a diferencia de la unión bancaria, no implique una centralización del poder de decisión a nivel de la UE. De hecho, un aspecto relevante de la presente propuesta es que se prefieren las soluciones de mercado en lugar de la emisión de nueva regulación, siempre que sea posible.

En definitiva, el proyecto de creación de la UMC pretende realzar el papel de los mercados de capitales en la financiación de la inversión en la UE. La propuesta también subraya el papel decisivo de los bancos en los mercados de capitales y su complementariedad como fuente de financiación. En cualquier caso, sigue y seguirá siendo primordial gozar de un sistema bancario eficiente y sólido que apoye la recuperación económica.