La volatilidad se despierta

La aversión al riesgo marca el inicio de año. La reconducción de las tensiones entre EE. UU. y China, plasmada en la firma de la primera fase del acuerdo comercial, la estabilización de las perspectivas de crecimiento económico y la confirmación de un brexit acordado el 31 de enero dieron continuidad, en las primeras sesiones de 2020, al sentimiento prudentemente optimista con el que los inversores habían encarado la recta final de 2019. Además, el repunte de las tensiones políticas entre EE. UU. e Irán solo se hizo notar brevemente en los mercados financieros, mientras que los inversores también se beneficiaron del compromiso de los principales bancos centrales con una política monetaria acomodaticia, que reiteraron en sus primeras reuniones del año. Sin embargo, el sentimiento de mercado se vio sacudido por la emergencia sanitaria del coronavirus, con origen en China, y que desencadenó un repunte de la aversión al riesgo por el temor a que lastre la actividad económica en los próximos meses (especialmente en China y sus principales socios comerciales). Así, enero terminó con retrocesos en las cotizaciones de los activos más vinculados a la evolución del ciclo económico, como las bolsas y las materias primas, y con alzas en los precios de los activos refugio, como la deuda soberana de EE. UU. y Alemania, el oro y el yen.

Los bancos centrales reiteran el compromiso con unas condiciones financieras acomodaticias. Por un lado, en su reunión de enero el BCE se mostró levemente más optimista sobre el escenario económico, pero mantuvo el mapa de riesgos sesgado a la baja (por factores geopolíticos, el proteccionismo y las vulnerabilidades en las economías emergentes). De este modo, reiteró su compromiso con la compra de activos por valor de 20.000 millones de euros mensuales iniciada en noviembre, así como con la intención de no modificar los tipos de interés (tipo depo en el –0,50%, tipo refi en el 0,00% y el tipo de la facilidad marginal de crédito en el 0,25%) hasta observar una recuperación robusta de inflación. Así, tras reforzar la idea de que no modificará la política monetaria en los próximos trimestres, centró la reunión de enero en el anuncio formal de una revisión de su estrategia de política monetaria, que estudiará posibles cambios en el objetivo de inflación, profundizará en la efectividad de las herramientas de política monetaria y valorará el papel que puede jugar el BCE en luchar contra transformaciones como el cambio climático (lo analizamos en el artículo «BCE y Fed: dos mandatos, un objetivo» en este mismo Informe Mensual). Por su parte, la Reserva Federal de EE. UU. también mantuvo sin cambios los tipos de interés en el rango 1,50%-1,75%. La decisión fue unánime y estuvo respaldada en una valoración del escenario macroeconómico «cautelosamente optimista», en palabras del propio presidente Jerome Powell, y que refleja la atenuación de las fuentes de riesgo geopolítico (acuerdo comercial entre EE. UU. y China, y un brexit acordado el 31 de enero) y algunas señales de mejora en el ciclo industrial global. De cara a las próximas reuniones, la Fed señaló poca disposición a modificar sus tipos de interés y Powell recalcó que ello requeriría un cambio significativo en las perspectivas económicas de EE. UU. Por último, la Fed indicó que espera empezar a reducir las compras de letras del Tesoro y las inyecciones de liquidez en el mercado repo en el 2T 2020, dado que estima que ya está cerca de alcanzar un nivel de reservas suficientemente abundante en el sistema.

Los tipos soberanos ceden terreno. El buen tono del sentimiento inversor en las primeras sesiones del año y la perspectiva de una política monetaria acomodaticia a lo largo de 2020 sustentaron un entorno de tipos de interés relativamente estables en las primeras semanas de enero. Esta senda, sin embargo, se vio interrumpida por el repunte de incertidumbre vinculada al coronavirus, que generó una intensa cesión de los tipos de interés de la deuda soberana (cerca de –40 p. b. en EE. UU. y de –25 p. b. en Alemania) por su tradicional valor como activo refugio. Por su parte, en la periferia de la eurozona las primas de riesgo se mantuvieron estables en Portugal (donde Moody’s mantuvo el rating soberano en Baa3 con perspectiva positiva) y España, mientras que la prima de riesgo italiana disminuyó más de 20 p. b. después de que los resultados electorales regionales atenuaran los temores de los inversores a una ruptura del Gobierno de coalición nacional.

Los resultados empresariales ponen la cara más amable. En el contexto de aversión al riesgo con el que terminó enero, los principales índices bursátiles se vieron afectados negativamente por el repunte de la volatilidad y concluyeron el mes con signo mixto. De una parte, los índices bursátiles europeos y emergentes registraron pérdidas destacables (EuroStoxx 50 –2,8% y MSCI Emerging Markets –4,7%), arrastrados por las caídas en la cotización de aquellos sectores más expuestos al impacto económico del coronavirus, como el turismo, la energía y el lujo. De otra, las bolsas norteamericanas concluyeron sin apenas cambios (S&P 500 –0,2%) favorecidas por el buen comienzo de la campaña de resultados empresariales del 4T 2019. Hasta el momento de esta publicación, habían publicado sus cifras el 40% de las compañías del S&P 500 con un balance mejor de lo esperado por el consenso de analistas, principalmente en el sector financiero y tecnológico.

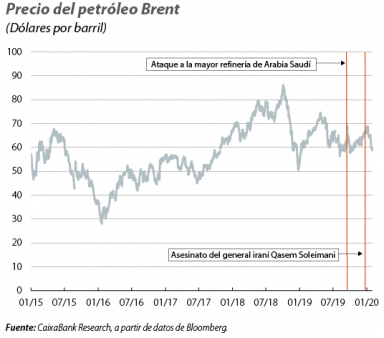

El petróleo se abarata ante la incertidumbre sobre la demanda. En los mercados de materias primas, el precio del barril de Brent también estuvo sometido a un entorno de volatilidad. A principios de mes, las tensiones políticas entre EE. UU. e Irán y las interrupciones de suministro en Libia e Iraq impulsaron el precio al alza, superando puntualmente los 70 dólares. Sin embargo, el episodio de aversión al riesgo desencadenado por el coronavirus se terminó imponiendo y presionó el precio del crudo por debajo de los 60 dólares.

Las divisas emergentes siguen depreciándose. Entre las divisas de las economías avanzadas, los flujos de capital hacia activos refugio fortalecieron al yen japonés, el franco suizo y el dólar estadounidense, mientras que el euro siguió fluctuando alrededor de los 1,10 dólares. La otra cara de la moneda la protagonizaron las depreciaciones de las divisas de la mayoría de economías emergentes (la cesta de divisas del bloque emergente se depreció más de un 2% frente al dólar) y las de aquellas economías altamente dependientes de exportaciones de materias primas (como el dólar australiano o el real brasileño), debilitadas por el temor a que un nuevo bache en la actividad global lastre el valor de sus exportaciones.