Vuelve el capital extranjero

La crisis de deuda soberana llegó a su punto álgido cuando el temor a una posible ruptura del euro empezó a generar importantes salidas de capitales en los países periféricos. En 2013 esta tendencia ha cambiado por completo y, en España, la confianza de los inversores internacionales se ha recuperado notablemente, como señala el crecimiento de la inversión extranjera.

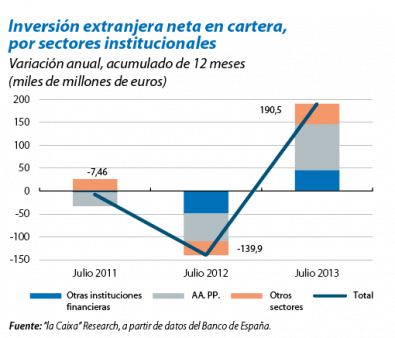

Donde observamos mejor este cambio de tendencia es en la evolución de la inversión en cartera, que llegó a desplomarse entre 2011 y 2012. Concretamente, en julio de 2012, la inversión extranjera neta en cartera acumulada durante los últimos doce meses fue 139,9 mil millones de euros inferior a la de julio de 2011. La salida de inversores extranjeros se generalizó en los distintos sectores institucionales, pero fue especialmente notable en las administraciones públicas, que acapararon un 43,8% de la disminución total. No fue hasta que Mario Draghi anunció que tomaría todas las medidas necesarias para garantizar el futuro del euro que esta tendencia empezó a cambiar, una declaración que, unida a los avances institucionales hacia un mayor nivel de coordinación e integración a nivel europeo, contribuyó también a reducir las dudas sobre el futuro de la moneda única. Desde entonces, la inversión extranjera neta en cartera ha ido recuperando el terreno perdido y, en julio de 2013, era ya 190,5 mil millones de euros superior a la del año anterior. La mejora también ha sido generalizada, aunque de nuevo las administraciones públicas repuntaron más (52,7% del aumento total).

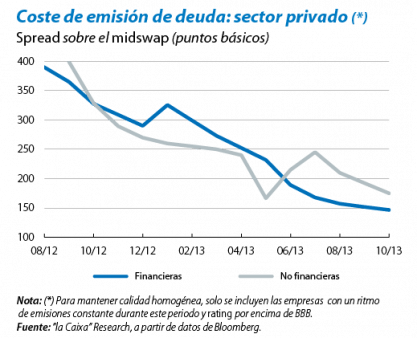

Asimismo, el retorno de la inversión extranjera se está produciendo sin que el coste de la deuda haya aumentado. De hecho, el coste medio de emisión de deuda pública ha bajado significativamente, lo que ha supuesto que el rendimiento efectivo medio (sin incluir el MEDE) fuera del 3,4% en 2012 mientras que, en promedio, este año bajara hasta el 2,6%. Esta mejora también se observa en el sector privado, en el cual se está emitiendo deuda corporativa a costes cada vez menores. Por ejemplo, en agosto de 2012 el spread medio de las emisiones de empresas financieras era de 390 p. b., mientras que en octubre de 2013 ha sido de 147 p. b., tendencia que también comparten las empresas no financieras.

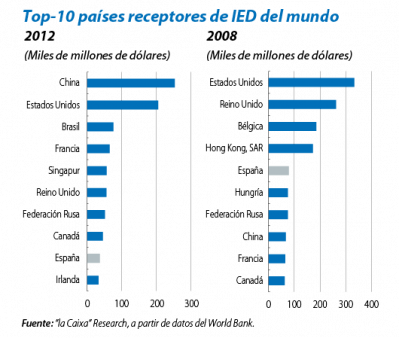

La inversión extranjera directa (IED) es en general a más largo plazo y, por lo tanto, menos volátil. En julio de 2012, la IED neta era solo 4,7 mil millones inferior a la del año anterior, lo que supuso una caída del 17,3%. En julio de 2013, el aumento ya era de 8,2 mil millones, por lo que esta pérdida ya se había recuperado. De hecho, a pesar de la caída sufrida en 2012, España se mantuvo como uno de los principales países europeos receptores de IED. En 2008, España era el quinto país receptor con 77,9 mil millones de dólares y en 2012, aunque la cantidad fue substancialmente inferior (36,2 mil millones de dólares), se continuó manteniendo en el top-10 de países receptores de IED.