El BCE mueve ficha

Después de varios meses aplazando lo inevitable, en la reunión de junio, el BCE decidió lanzar un nuevo paquete de medidas de estímulo monetario. Las repetidas intervenciones de Mario Draghi recordando que estaba preparado para actuar habían generado enormes expectativas, y lo anunciado no defraudó. La cantidad y variedad de medidas tomadas dan credibilidad a las palabras del presidente del BCE. A continuación se describen brevemente para analizar su posible impacto.

El abanico de instrumentos que ha escogido el BCE ha sido amplio. La medida más convencional fue la reducción del tipo refi del 0,25% al 0,15%, un nuevo mínimo histórico. De mayor importancia son las reducciones en la facilidad de depósito (que pasa del 0,00% al –0,10%) y en el tipo de interés de la facilidad marginal de crédito (del 0,75% al 0,40%). Estas tienen dos grandes objetivos: por un lado, estrechar el rango de fluctuación del EONIA (el tipo de interés interbancario a un día) y, por tanto, su volatilidad; por el otro, penalizar el exceso de liquidez que mantienen algunos bancos en el BCE e incentivar así la recuperación del crédito. Otra medida llevada a cabo es la extensión de las subastas de liquidez a corto plazo con cobertura total a tipo fijo hasta diciembre de 2016. Finalmente, en esta categoría de medidas, hasta cierto punto convencionales, también se anunció la finalización de las operaciones de esterilización de las compras de deuda soberana del programa SMP, lo que supondrá una inyección de liquidez adicional a los mercados.

En la categoría de medidas menos ortodoxas, y más sorprendentes, el presidente del BCE anunció la puesta en marcha de operaciones de refinanciación a largo plazo condicionadas al crédito (TLTRO, por sus siglas en inglés). Concretamente, se anunció la realización de subastas trimestrales a partir de septiembre de 2014 hasta junio de 2016, todas ellas a un tipo de interés fijo muy reducido (el refi rate más un diferencial de 10 p. b.) y con vencimiento de hasta cuatro años (septiembre del 2018). Las dos primeras subastas estarán sujetas a una asignación máxima del 7% del stock de crédito al sector privado1 en fecha de 30 de abril de 2014. En estas dos, el BCE espera inyectar un máximo de 400.000 millones de euros. En cuanto a las siguientes subastas, el procedimiento es un poco más complejo: el montante máximo a solicitar dependerá del flujo de crédito neto2 concedido al sector privado durante los meses precedentes a la subasta, del cual se podrá pedir hasta tres veces esa cantidad. Asimismo, el BCE anunció que fijará un crecimiento del crédito mínimo a las entidades que quieran acceder a estas subastas para asegurar que la liquidez inyectada llega a las pymes. Unos requerimientos que cabrá analizar con detenimiento ya que de ellos dependerá el éxito de dicha medida.

En general, por lo tanto, las medidas anunciadas garantizan una fuente de financiación a un precio reducido durante un periodo largo de tiempo. Esto, sin lugar a dudas, fortalecerá el proceso de recuperación del crédito durante los próximos años. Pero es preciso recordar que para mejorar la capacidad crediticia de la economía sigue siendo imprescindible reducir la incertidumbre regulatoria, un factor especialmente acuciante este año ya que se están llevando a cabo la revisión de la calidad de los activos de la banca y los tests de estrés. Asimismo, el crecimiento del crédito sigue limitado por la demanda de crédito solvente, aspecto en el que la máxima autoridad monetaria poco puede hacer.

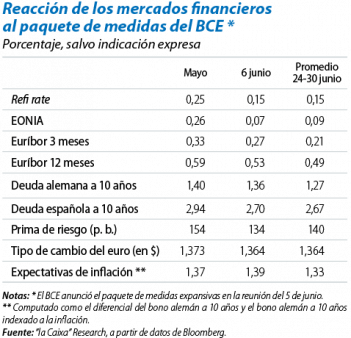

De lo que hay pocas dudas es que la rueda de prensa de Mario Draghi del mes de junio volvió a ser una muestra de su firme compromiso con el proceso de recuperación económica y la estabilidad de precios. En este sentido, además de las medidas comentadas, Mario Draghi anunció que el BCE se está preparando para, si es necesario, comprar ABS respaldados por créditos a pymes, una acción que hace poco tiempo era impensable. Como ya sucedió en verano de 2012 con el famoso whatever it takes, la inyección de confianza en los mercados financieros se ha notado: el coste de financiación, sobre todo de la deuda pública, se ha reducido. A medio y largo plazo, sin embargo, es imprescindible que los países más rezagados sigan tomando medidas estructurales para apuntalar su crecimiento y que la gobernanza de la eurozona se siga fortaleciendo. Si esto no se cumple, de poco servirá lo que haga el BCE.

1. Se entiende como sector privado, las empresas no financieras y los hogares (excluyendo las hipotecas).

2. Se entiende como crédito neto el crédito nuevo menos el crédito vencido.