BCE: un paso más para afianzar la recuperación de la eurozona

Las dudas sobre una nueva recaída de la eurozona han llevado a la máxima autoridad monetaria a mover ficha y desplegar un amplio paquete de medidas no ortodoxas de estímulo monetario. El BCE persigue reactivar el crecimiento del crédito como pieza fundamental para que se consolide la recuperación económica, se reduzca la tasa de paro y, en última instancia, se normalice la tasa de inflación. Los elementos contra los que debe luchar el BCE siguen siendo importantes, pero la firmeza de sus actuaciones, lentas pero contundentes (y en varios casos sorprendentes), hace que siga desempeñando un papel determinante en la formación de las expectativas de crecimiento de la eurozona.

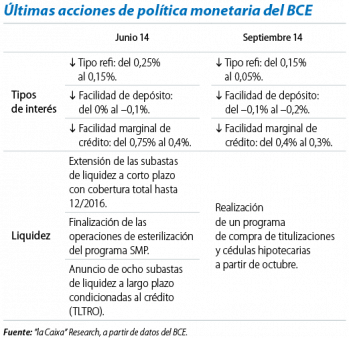

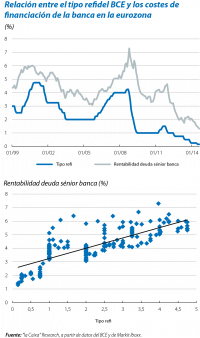

Para poder analizar con un poco de profundidad hasta qué punto las últimas medidas anunciadas pueden ayudar a reactivar la economía europea es útil repasar brevemente cómo afectan las decisiones del BCE a la marcha de la economía. En general, el instrumento de política monetaria que más utiliza es el tipo de interés de las operaciones de provisión de liquidez a corto plazo, también conocido por tipo refi. El coste de dicha liquidez afecta el precio al que la banca puede ofrecer crédito y remunerar el ahorro. Así, reducciones del tipo de interés, dado que se traducen en una reducción de la remuneración del ahorro y de los costes de financiación, en condiciones económicas normales acaban incentivando el consumo y la inversión. Sin embargo, el BCE se ha visto obligado a buscar fórmulas imaginativas para seguir estimulando la actividad económica ya que, con los tipos de interés en el nivel mínimo en el que se pueden situar, esta seguía sin ofrecer síntomas convincentes de recuperación. Siguiendo el mismo camino por el que han andado la Fed y el Banco de Inglaterra para aumentar el coste de oportunidad del ahorro, el BCE no solo ha llevado el tipo de interés hasta mínimos históricos, sino que además se ha comprometido a mantenerlos en los niveles actuales durante un largo periodo de tiempo, lo que comúnmente se conoce como forward guidance. De esta forma, pretende conseguir una mayor caída de la remuneración del ahorro y del coste de financiación a largo plazo. El objetivo sigue siendo el mismo: fomentar el consumo y la inversión como pasos previos para que se recupere la actividad y, en última instancia, la tasa de inflación.

Dado que el crédito juega un papel crucial en esta ecuación, en junio el BCE dio un nuevo paso adelante anunciando que, entre septiembre de 2014 y marzo de 2016, llevaría a cabo ocho subastas de liquidez a largo plazo (a devolver en septiembre de 2018) y con un tipo de interés muy bajo (10 p. b. por encima del tipo refi). Esta vez, además, para asegurarse de que la liquidez inyectada llega a la llamada economía real, condicionó la cantidad de dinero que cada entidad puede pedir prestada a la evolución del crédito. Así, las dos primeras subastas (la del pasado septiembre y la que está previsto que se lleve a cabo en diciembre) están sujetas a una asignación máxima del 7% del stock de crédito al sector privado1 existente a finales de abril de 2014. Para el conjunto de la eurozona, esto supone 400.000 millones de euros, el 21% de los cuales ya se ha colocado en la primera subasta. En las siguientes subastas, el montante a solicitar dependerá directamente del flujo de crédito neto que cada entidad haya concedido durante los meses precedentes a la subasta. Asimismo, como garantía adicional de que la liquidez provista se utiliza para reactivar el flujo de crédito al sector privado, los bancos que acudan a la subasta deberán superar unos benchmarks que variarán según la evolución de la cartera crediticia de cada entidad.

A la vista de que las perspectivas económicas para el conjunto de la eurozona no solo no mejoraban sino que, de hecho, durante el verano se deterioraron de forma marcada, el BCE sorprendió en septiembre a la mayoría de analistas con el anuncio de un programa de compra de activos de renta fija privada, concretamente de titulizaciones de créditos y de cédulas hipotecarias. En cuanto a las primeras, que son las que resultan más novedosas, Draghi anticipó que la entidad estaría dispuesta a adquirir activos simples y transparentes respaldados por préstamos hipotecarios, créditos a pymes y créditos al consumo. A su vez, enfatizó la disponibilidad para comprar desde tramos con bajo riesgo hasta tramos intermedios con mayor riesgo, siempre y cuando estos últimos cuenten con garantías. Todavía faltan muchos detalles por concretar, por lo que resulta difícil poder hacer una evaluación del alcance que puede tener este programa. Sin embargo, dos consideraciones al respecto son pertinentes. Primero, aunque el mercado de titulizaciones es pequeño en Europa, especialmente si se compara con EE. UU., la actuación del BCE podría actuar de catalizador para que diera un salto considerable en los próximos años. Segundo, el éxito de este programa dependerá de hasta qué punto consiga reactivar la capacidad crediticia de las entidades financieras. Para ello será determinante que estas puedan transferir un nivel sustancial de riesgo con este programa.

A la espera de conocer más detalles sobre las distintas medidas que el BCE ha anunciado, una forma relativamente sencilla e intuitiva de evaluar el impacto que pueden tener en el crédito es analizar la evolución del coste de financiación de la banca. Para ello utilizamos como referencia la evolución de la rentabilidad de la deuda sénior que, como se puede observar en el gráfico, sigue de forma muy estrecha los movimientos del tipo refi. Históricamente, una reducción de 100 p. b. del tipo refi ha ido asociada a una reducción de 70 p. b. de la rentabilidad de la deuda sénior de la banca. Desde que se anunciaran las medidas de política monetaria no ortodoxas antes comentadas, la rentabilidad de la deuda sénior de la banca europea ha descendido 0,7 p. p. Históricamente, descensos de esta magnitud, que iban asociados a una reducción del tipo refi de 1 p. p., producían un impulso en el crecimiento del crédito a empresas de 5,6 p. p. acumulado al cabo de dos años.2 Sin embargo, es importante tener en cuenta varias restricciones que evitarán que este impacto no se dé en su totalidad. Estas magnitudes se estimaron durante el periodo anterior a la crisis, cuando el mecanismo de transmisión de política monetaria estaba en pleno funcionamiento, hecho que no se da en la actualidad. Esta es precisamente una de las razones por las que el BCE ha optado por actuar. Actualmente se observan restricciones tanto por el lado de la demanda como de la oferta. En el primer caso, el sector privado sigue en un proceso de desapalancamiento, por lo que el crecimiento del crédito se podría observar en la nueva concesión, mientras que la cartera crediticia total seguirá contrayéndose. Por el lado de la oferta, las restricciones tienen su origen en el proceso de recapitalización que está viviendo la banca europea para cumplir los requerimientos de la nueva regulación (véase el artículo «El crédito del crédito» en este mismo Dossier). Todo ello hará que el impulso del crecimiento del crédito sea menor del que habría sido si no se dieran estas restricciones.

En definitiva, el BCE, poco a poco pero a paso firme, ha ido ampliando la batería de medidas de política monetaria hasta llegar a utilizar instrumentos que hasta hace poco tiempo parecían impensables. Todo apunta a que su impacto no será menor, y ayudará a que la incipiente recuperación del crédito se consolide en los próximos trimestres.

Ariadna Vidal Martínez

Departamento de Economía Europea, Área de Estudios y Análisis Económico, "la Caixa"

1. Concretamente la cartera elegible incluye créditos al sector privado no financiero, excluyendo hipotecas a particulares.

2. Véase Sorensen, C. K., Marqués, D. y Rossi, C., «Modelling loans to non-financial corporations in the euro area», ECB Working Paper Series, núm. 989, January 2009.