Hong Kong: romper o no con el dólar estadounidense

La confluencia de tres factores ha suscitado el temor a una posible ruptura del régimen cambiario (peg) que ancla el dólar de Hong Kong (HKD) con el dólar estadounidense (USD): el inicio de la subida de tipos de interés de la Reserva Federal de EE. UU. (Fed), la ralentización económica de China y el aumento de la aversión al riesgo de los inversores internacionales. Si bien hay tendencias a largo plazo que apuntan a que el peg con el USD debería romperse, su permanencia parece asegurada a corto y medio plazo.

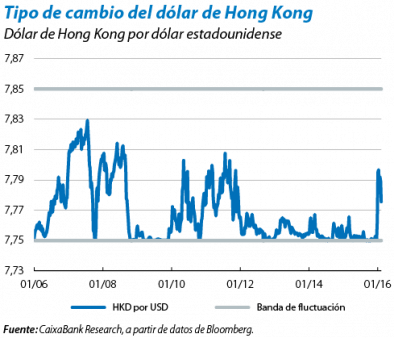

El HKD es una divisa ligada al dólar desde 1983, a través de un Currency Board. Esto significa que se asegura la convertibilidad de los billetes de HKD por billetes de USD a una cotización de 7,8 HKD por USD (±0,05), gracias a uno de los mayores stocks de reservas de divisas (359.000 millones de USD). Más allá del amplio colchón de reservas, un sector financiero saneado, el buen estado de las finanzas públicas y una cuenta corriente superavitaria son condiciones internas que avalan el peg a corto plazo. Sin embargo, durante las primeras semanas de 2016, con el recrudecimiento de las turbulencias financieras en los mercados chinos y la depreciación del renminbi (RMB), se produjeron salidas de capitales desde Hong Kong que acercaron la cotización del HKD al límite débil de su banda (véase el gráfico).

Durante más de tres décadas, el sistema cambiario fijo ha sido de gran utilidad para la economía de Hong Kong, facilitando el despliegue del singular y exitoso modelo de desarrollo de su economía, centrada en el sector financiero y de los servicios comerciales. También ha contribuido a la modernización de China, pues Hong Kong se ha establecido como la puerta principal de las relaciones que el gigante asiático mantiene con el resto del mundo (buena parte de los flujos comerciales y de capitales desde y hacia la China continental pasan por esta pequeña región). En definitiva, el anclaje del HKD con el USD ha ayudado a Hong Kong a convertirse en un centro financiero y comercial de referencia mundial. El peaje de perder la autonomía monetaria, supeditada a la Fed, ha sido asumible.

No obstante, las crecientes relaciones con la China continental están cambiando la dinámica económica y financiera de Hong Kong. En particular, la ascendente relevancia del RMB está desafiando la supremacía del USD en la economía, las finanzas y el comercio de Hong Kong. A modo ilustrativo, mientras que en 2009 las liquidaciones comerciales en la moneda china eran insignificantes, se estima que en 2015 superaron los 6.000 millones de RMB (cerca de 900 millones de USD). De las 1.752 empresas cotizadas en el Hong Kong Stock Exchange a finales de 2014, 876 provenían de la China continental y representaban cerca del 60% de la capitalización del mercado. En noviembre de 2014 se estableció una conexión entre las bolsas de Hong Kong y de Shanghái (Shanghai-Hong Kong Stock Connect) que permite el flujo de capitales entre ambos mercados (dentro de unas cuotas establecidas por el gigante asiático).1

Esta tendencia a una mayor sincronía de Hong Kong con la China continental en detrimento de EE. UU. ha tenido repercusiones a nivel económico. Entre 2011 y 2014, mientras China mostraba un pulso económico sólido y la Fed aplicaba su política monetaria ultraexpansiva (traducida en un tipo de interés oficial cercano al cero en Hong Kong), se observaron altas tasas de inflación (del 4,5% en promedio anual, frente a tasas del 2% unos años antes) y un fuerte incremento de los precios inmobiliarios (de más del 100% desde 2010). Así, la conveniencia o no de modificar el régimen cambiario de Hong Kong es y seguirá siendo un debate abierto, si bien planteado de cara al largo plazo. Un cambio que acerque el HKD al RMB será beneficioso, dada la creciente integración de ambas economías. Sin embargo, antes será necesario que China complete y consolide su integración en el sistema financiero internacional, rebajando las todavía elevadas restricciones a los flujos de capital, modernizando su sistema financiero y aumentando la flexibilidad de su tipo de cambio y la convertibilidad de la divisa.

A corto plazo, la opción más ventajosa es que se mantenga el peg, fundamentalmente por dos motivos. En primer lugar, el USD es todavía la principal divisa en las transacciones comerciales y financieras en Hong Kong, por lo que romper el vínculo ahora sería muy desestabilizador para la economía. Además, los procesos liberalizadores que está llevando a cabo China pueden generar turbulencias significativas, de modo que le conviene contar con un hub financiero y comercial que el mundo considera estable.

1. Véase «Shanghái-Hong Kong stock connect: conectando con la bolsa china», en el IM01/2015.