¿Hacia dónde irán los tipos? El BCE y los fundamentos macroeconómicos

La evolución del tipo de interés de la deuda pública depende, en gran medida, de los fundamentos macroeconómicos globales y del país en cuestión. Por ejemplo, la capacidad de pago de un Estado depende del nivel actual de endeudamiento, de las expectativas sobre el superávit o déficit público y del crecimiento futuro de la economía. Asimismo, la salud de la economía europea determina el tipo de interés de referencia que fija el Banco Central Europeo (BCE), mediante el cual influencia la constelación de tipos de interés. Además, también son importantes los factores globales (como los tipos de interés de otras economías, en tanto que ofrecen oportunidades de inversión alternativas) y el apetito por el riesgo de los inversores. Con todos estos ingredientes, y a partir de las relaciones históricas entre ellos, estimamos el tipo de interés de la deuda soberana a 10 años coherente con los fundamentos macroeconómicos, el llamado tipo macro.1

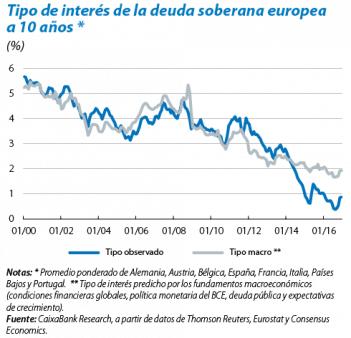

Como se puede observar en el primer gráfico, los fundamentos macroeconómicos suelen ser buenos indicadores del tipo observado en el mercado. En este sentido, un análisis por componentes muestra que los principales determinantes del tipo macro son el nivel de deuda pública, las condiciones financieras globales (tipo de interés de la deuda estadounidense y volatilidad financiera) y el tipo de interés de referencia del BCE. Así, en los últimos años, mientras que el nivel de deuda ha generado presiones al alza sobre los tipos, la mayor laxitud de las condiciones financieras globales (principalmente, por la política monetaria acomodaticia en EE. UU.) y la disminución del tipo de referencia del BCE han sido los factores dominantes que han provocado la disminución del tipo macro. Sin embargo, desde mediados de 2014, la implementación no convencional de la política monetaria del BCE ha llevado los tipos soberanos observados a niveles significativamente por debajo de lo que sugerirían los fundamentos macroeconómicos, principalmente en los países del núcleo de la eurozona.

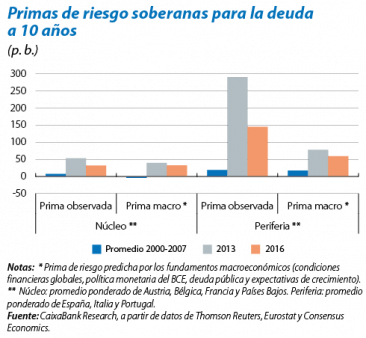

Por ello, cabe esperar que la eventual retirada de la política monetaria no convencional del BCE conlleve una convergencia al alza de los tipos de interés observados hacia los tipos macro. No solo eso, sino que unas condiciones financieras menos laxas en EE. UU. y la normalización de los tipos de interés del BCE se traducirán también en un aumento de los tipos macro. ¿Qué pasará con las primas de riesgo a lo largo de este proceso? El segundo gráfico muestra que, después de la crisis financiera y de la deuda soberana, los fundamentos macroeconómicos justifican unas mayores primas de riesgo que en el periodo 2000-2007 (principalmente, por el elevado endeudamiento público y un menor dinamismo de la actividad). En los países del núcleo, la valoración del riesgo observada en los mercados refleja estas diferencias en los fundamentos: las primas observadas hoy en día son coherentes con los fundamentos macroeconómicos. En cambio, en la periferia, los diferenciales observados se encuentran por encima de las primas de riesgo predichas por los fundamentos económicos. Esta discrepancia refleja un sentimiento inversor que aún penaliza a los países de la periferia2 y que fue especialmente acusado durante la crisis de la deuda soberana. En este sentido, aunque en el Focus «La política monetaria del BCE y las primas de riesgo soberanas» del IM03/2017 observamos que, a corto plazo, la retirada del BCE podría provocar repuntes en las primas de riesgo, los fundamentos macroeconómicos apuntarían a que, a medio plazo, estas podrían volver a descender.

1. Se estima a partir de una regresión de panel entre 2000 y 2014 para Alemania, Austria, Bélgica, España, Francia, Países Bajos, Irlanda, Italia y Portugal, con las siguientes variables explicativas: expectativas sobre el euríbor a tres meses y el crecimiento del PIB real, la ratio de deuda sobre el PIB, un indicador de volatilidad bursátil y el tipo soberano estadounidense a 10 años.

2. También podría reflejar un cambio estructural en la valoración de los fundamentos y su relación con el tipo de interés soberano.