Política monetaria en Suecia: ¿una buena referencia?

La política monetaria que los principales países desarrollados deben llevar a cabo sigue generando un intenso e interesante debate. En EE. UU. y el Reino Unido, el crecimiento del PIB se encuentra por encima del 2% y ya se discute abiertamente cuál es el momento idóneo para empezar a subir el tipo de interés. En la eurozona, hace meses que la liquidez inyectada durante los últimos años se ha ido drenando, pero la debilidad del crecimiento y los bajos niveles de inflación presionan al BCE para que siga tomando medidas que aseguren el proceso de recuperación. Aunque las herramientas de política monetaria que se han utilizado durante los últimos años son, en muchos casos, nuevas, el debate de fondo no ha cambiado. Por un lado se teme que un endurecimiento demasiado temprano de la política monetaria descarrile el proceso de recuperación y, por el otro, que una prolongación excesiva de las condiciones monetarias laxas genere nuevas burbujas en determinados activos reales o financieros.

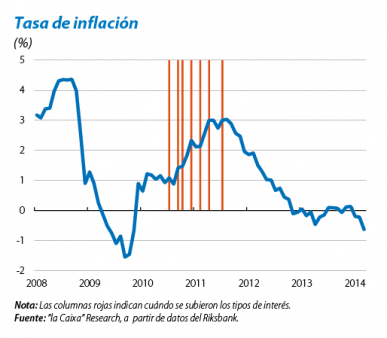

La extraordinaria situación de los últimos años obligó a los bancos centrales a tomar medidas novedosas sin poder contar con el apoyo de teorías ampliamente aceptadas. En ese contexto, hasta cierto punto desconcertante, disponer de referentes a partir de los cuales defender una medida puede ser de gran ayuda. Y esto es lo que se ha pretendido con el caso del Riksbank, el banco central de Suecia, cuya actuación ha generado un vivo debate. El punto de desencuentro: las consecuencias que ha tenido sobre la economía sueca la subida de tipos de interés que el Riksbank efectuó entre junio de 2010 y julio de 2011. Para el premio Nobel de Economía Paul Krugman, esta actuación ha llevado a Suecia a la deflación y, por tanto, es una muestra de lo que podría suceder si el BCE o la Fed se precipitaran al endurecer la política monetaria. Analicémoslo con un poco de detalle.

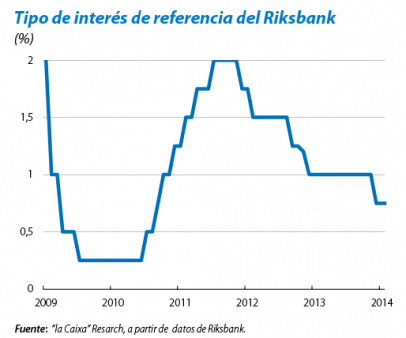

La economía sueca, como la de los principales países desarrollados, también sufrió la crisis global en 2009. El Riksbank, que tiene como mandato mantener la tasa de inflación alrededor del 2%, respondió bajando el tipo de interés de referencia hasta el 0,50% y manteniéndolo en este nivel hasta junio de 2010. En aquel momento, hacía dos trimestres que la economía sueca había salido de la recesión y el consenso de analistas situaba la tasa de crecimiento de 2011 en el 2,6% y la inflación en el 2,1%. Ante esta tesitura, el Riksbank decidió empezar a subir el tipo de interés, una tendencia que sostuvo hasta julio de 2011, cuando llevó a cabo el último aumento y lo dejó en el 2,00%.

Entre junio de 2010 y junio de 2011, las perspectivas de crecimiento e inflación para 2011 incrementaron notablemente, hasta situarse en el 4,4% y 3,1%, respectivamente. Si tenemos en cuenta que el efecto de un aumento del tipo de interés sobre el crecimiento del PIB o sobre la inflación tarda aproximadamente tres trimestres en materializarse, parece extraño que tras las subidas del tipo de interés que efectuó el Riksbank, las expectativas de crecimiento, en vez de descender, ascendieran. De hecho, no fue hasta el verano de 2011 que empezaron a disminuir. Ese fue el momento, precisamente, en el que la eurozona entró de nuevo en recesión a tenor del recrudecimiento de la crisis de deuda soberana. Una crisis de la que Suecia no se mantuvo al margen (las exportaciones de bienes y servicios representan el 50% del PIB, y las exportaciones de bienes a la eurozona constituyen el 40% del total).

Es cierto, por tanto, que la decisión del Riksbank de subir los tipos de interés en junio de 2010 es discutible. Para el debate, además de los argumentos antes mencionados, se deberían considerar también otros aspectos como la estabilidad financiera o la capacidad ociosa de la economía. Pero no es obvio que la actuación del Riksbank fuera la causante de la recaída de la economía sueca y de la actual deflación.