Perspectiva de mejora tras el bache del primer trimestre

EE. UU. y China se reactivan mientras la disparidad continúa siendo la tónica dominante en el resto de países. Los indicadores más recientes de las dos grandes locomotoras del mundo sustentan el pronóstico de mejora en lo que queda de año. La economía estadounidense empieza a recuperar tracción en un contexto donde sobresale la recuperación del mercado laboral. En China, la desaceleración parece que se detiene, y además el Gobierno ha tomado diversas medidas para atajar los riesgos que sobrevuelan el país y asegurar que se alcanza el objetivo oficial de crecimiento. En el resto de economías, la disparidad se confirma como nota distintiva: Japón acusará los efectos de la subida del IVA; la India e Indonesia empiezan a corregir desequilibrios, y Brasil sigue estancado en la mediocridad.

ESTADOS UNIDOS

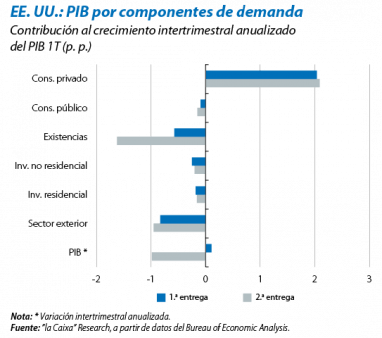

La economía estadounidense reanuda la línea ascendente, después de un 1T que acusó los efectos del mal tiempo más de lo inicialmente calculado. En efecto, el avance del PIB en el 1T 2014 se revisó a la baja del 2,3% interanual al 2,0% (del 0,1% intertrimestral anualizado al –1,0%). Esta revisión es atribuible en su integridad al componente de las existencias, en tanto que la cifra relativa a la demanda final se mantuvo. Esto tiene implicaciones positivas para trimestres siguientes. De hecho, el balance de la amplia batería de indicadores conocidos durante el mes de mayo se salda en positivo. Destacan la mayoría de índices de sentimiento empresarial y confianza de los consumidores. Así, el ISM de manufacturas de abril subió hasta los 54,9 puntos desde los 53,7 de marzo; su homólogo en servicios también mejoró en abril (hasta los 55,2 puntos desde los 53,1 de marzo), y el avance del PMI de manufacturas de mayo elaborado por Markit se situó en los 56,2 puntos desde los 55,4 de abril. En la misma línea, el índice de confianza del consumidor de mayo del Conference Board escaló hasta los 83,0 puntos, apoyándose en una mejora tanto del componente que valora la situación actual como del que tiene en cuenta las expectativas de futuro. Sin embargo, decepcionaron las ventas minoristas (+0,1% intermensual en abril) y la producción industrial (–0,6% intermensual en abril).

El mercado de la vivienda prosigue con la recuperación, aunque moderada. El índice Case-Shiller de precios en 20 grandes áreas metropolitanas aumentó un 12,4% en marzo con respecto al mismo mes del año anterior. Desde principios de 2014 el ritmo de avance de los precios está moderándose. Sin duda, las adversas condiciones meteorológicas en el 1T 2014, unos tipos hipotecarios que se sitúan 1 p. p. por encima de los del año pasado y unas condiciones más duras para la obtención de crédito explican buena parte de esta ralentización. Con todo, algunos de los últimos indicadores del sector inmobiliario son indicativos de que el sector preserva un buen tono de actividad en el 2T 2014. En particular, las ventas de viviendas usadas crecieron en abril por primera vez en lo que va de año, y la iniciación de viviendas subió significativamente (+13,2%).

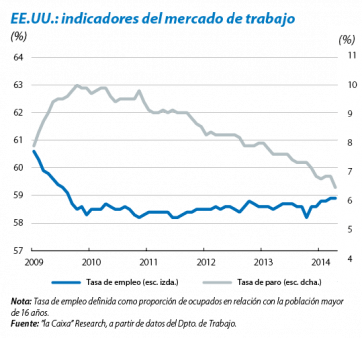

El mercado laboral sigue mejorando aunque todavía con matices. Abril volvió a sorprender positivamente con buenos datos sobre el empleo: 288.000 puestos de trabajo creados, una cifra muy superior al promedio mensual de los meses de invierno (150.000). Asimismo, la tasa de paro bajó 4 décimas, hasta el 6,3%. Estas buenas noticias quedan algo ensombrecidas por el descenso en la tasa de actividad (desde el 63,2% en marzo hasta el 62,8% en abril), lo que podría estar señalando un nuevo repunte en el efecto desánimo sobre los desempleados. Ante esta mejora gradual pero todavía incompleta, la Fed ha decidido retirar el objetivo numérico del 6,5% sobre la tasa de paro en su política de orientación monetaria. Unos salarios estancados en abril confirman esta visión de infrautilización de recursos (o slack) en el mercado laboral. Aun así, es importante vigilar los signos que podrían estar delatando un cambio de tendencia (como las encuestas empresariales sobre las perspectivas de aumentos en los salarios, en las que ya se vislumbran subidas).

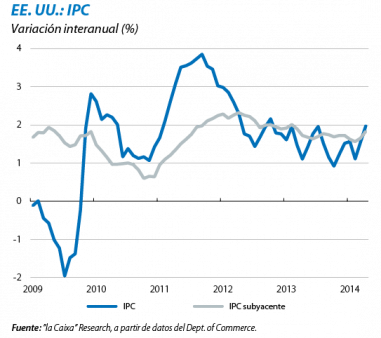

La inflación aumenta pero lejos aún de presentar tensiones preocupantes, lo que permite que la normalización monetaria siga un curso lento. El IPC de abril subió un 2,0% interanual, acelerando respecto al 1,5% de marzo pero todavía en niveles bajos. Por su parte, el IPC subyacente (sin energía ni alimentos) se situó en el 1,8% interanual, frente al 1,6% del mes anterior. Por ahora no apreciamos presiones inflacionistas ni en la evolución de los precios ni en las expectativas de los agentes. Nuestro escenario central prevé una inflación promedio del 1,7% en 2014, y del 1,8% interanual a final de año.

JAPÓN

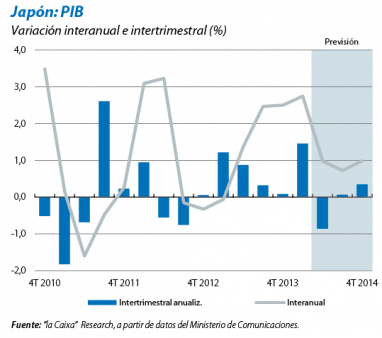

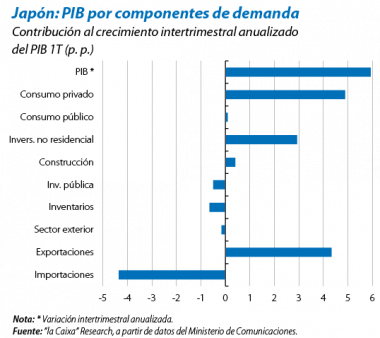

Sorpresa favorable de crecimiento en el 1T del año, atribuible a la anticipación de gasto por el alza del IVA efectiva el 1 de abril. El PIB de Japón avanzó un 1,5% intertrimestral (2,7% interanual), muy por encima del 0,1% del trimestre anterior (2,5% interanual), aupado por el consumo privado y la inversión en equipo al adelantarse las compras para sortear la subida del IVA. El carácter transitorio de este tirón nos hace revisar solo marginalmente la previsión para 2014 (sube 1 décima, hasta el 1,4%). Asimismo, también se revisó al alza el avance para el cómputo total de 2013 (hasta el 1,6%).

Casi todos los indicadores recientes sufren distorsiones por el aumento del IVA, análogamente al efecto observado en el PIB. En consecuencia, será necesario esperar unos meses antes de poder valorar su impacto definitivo. Por ejemplo, la economía nipona redujo su déficit comercial de abril, en gran medida por la desaceleración de las importaciones cuya demanda había aumentado en los meses anteriores. Aunque las exportaciones también ayudaron en la corrección (+3,7% interanual), sus avances son todavía escasos. En este sentido, sigue siendo motivo de sorpresa y preocupación la escasa capacidad del yen débil para estimular las exportaciones, que todavía se sitúan un 18% por debajo de los niveles de finales de 2007.

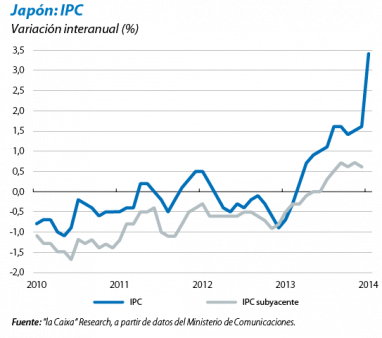

En este entorno, los precios sorprenden al alza en abril. Esto podría retrasar la aplicación de medidas expansivas adicionales a cargo del banco central, que pronosticábamos para principios de verano. El IPC de abril aumentó un 3,4% interanual, una cifra anormalmente elevada si la comparamos con el 1,6% interanual de marzo. También aquí es clave el efecto del aumento del IVA en abril. Con todo, el incremento se sitúa por encima de las estimaciones del consenso que ya tenían en cuenta dicho efecto. Por su parte, el índice subyacente (sin energía ni alimentos) avanzó un 2,2% interanual.

EMERGENTES

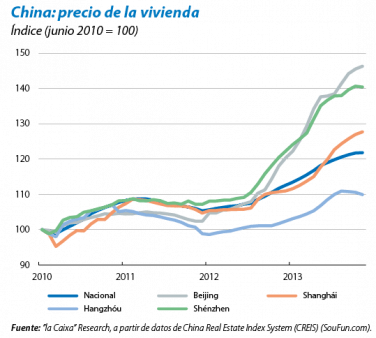

En China, los últimos indicadores de actividad sustentan el pronóstico de un crecimiento significativo, del 7,5% en 2014. El sector exterior sorprendió favorablemente. En abril, las exportaciones avanzaron un 0,9% interanual, después de dos meses de caídas interanuales. Estas cifras parecen muy pobres frente al avance del 7,9% registrado en 2013, pero hay que tener presente que durante los cuatro primeros meses de 2013 el registro exportador fue anormalmente elevado por factores puntuales (overinvoicing), lo que desluce comparativamente las cifras de este año. Por su parte, el índice flash del PMI manufacturero elaborado por Markit subió hasta los 49,7 puntos, el máximo en los últimos cinco meses. La mejora ha sido especialmente importante en el componente exportador, lo que ratifica la mejora observada en las exportaciones de abril según la balanza de pagos. Asimismo, el Ejecutivo no ha dudado a la hora de desplegar distintas actuaciones de política económica anticíclica: en el ámbito fiscal (con el aumento del «miniestímulo» anunciado en abril) y en el monetario (con inyecciones de liquidez y reducciones en el coeficiente de caja), entre otras.

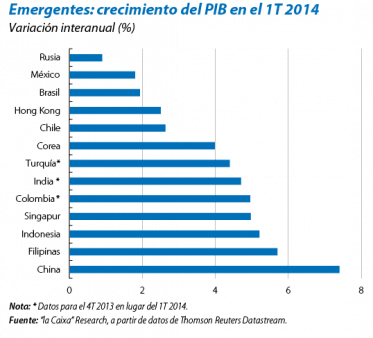

Se confirma la disparidad de fortunas entre el resto de grandes emergentes. En positivo, India e Indonesia avanzan en la corrección de sus desequilibrios (déficit por cuenta corriente e inflación). En este contexto, Indonesia creció menos de lo esperado en el 1T 2014, un 5,2% interanual, el menor ritmo en cinco años. El veto gubernamental a las exportaciones mineras con el propósito de priorizar las manufacturas locales explica esta moderación al inicio del año. Por su parte, en la India, la amplia victoria electoral de Narendra Modi ha sido muy bien acogida por los mercados y podría ser clave en el desarrollo de reformas inclusivas para el país. En Latinoamérica, México y Brasil registran datos de crecimiento débiles en el 1T. En particular, México creció un 1,8% interanual, por debajo de las expectativas del consenso, que se situaban en el 2,0%. Dos factores explican este menor registro: la desaceleración de la economía estadounidense en el 1T y la subida impositiva. Sin embargo, unos desequilibrios contenidos y una recuperación del tono estadounidense apoyarán unas perspectivas razonables para la segunda economía de la región (del 2,9% en 2014). Por otro lado, Brasil avanzó un 1,9% interanual, frente al 2,2% del trimestre anterior. En este caso, las perspectivas de crecimiento son menos favorables, en especial, ante unas tensiones inflacionistas que no dan tregua. A pesar de dichas tensiones, el banco central no movió ficha en su última reunión, dejando la tasa SELIC en el 11%.