L’activitat econòmica continua avançant a bon ritme

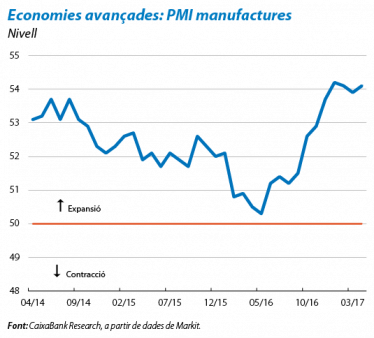

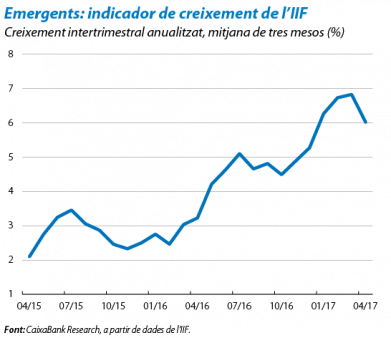

Els indicadors d’activitat global continuen mostrant avanços considerables en el 2T. Així, a l’abril, l’índex de sentiment empresarial (PMI) manufacturer per a l’agregat de les economies avançades es va situar en una còmoda zona expansiva, en els 54,1 punts (per damunt del límit dels 50 punts). En la mateixa línia, l’indicador d’activitat per al conjunt de les economies emergents elaborat per l’IIF va continuar mostrant avanços significatius, malgrat la caiguda mensual. Tot plegat avala l’escenari de CaixaBank Research, que preveu una acceleració moderada del creixement mundial del 3,1% del 2016 al 3,5% el 2017.

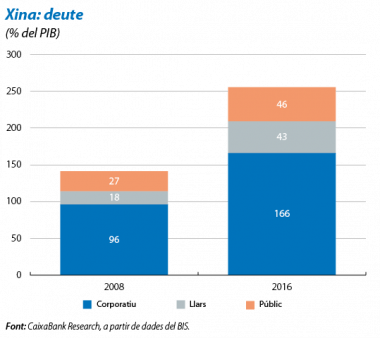

Això no obstant, el balanç de riscos està lleugerament esbiaixat a la baixa. Entre els riscos de caràcter estrictament econòmic, aquest mes ha guanyat pes l’elevat endeutament global. En particular, després de la rebaixa del rating de la Xina per part de Moody’s, adduint l’increment del nivell de deute del país asiàtic en un context de desacceleració de creixement. En l’àmbit polític, pel que fa a l’evolució de la incertesa durant el mes, una de freda i una de calenta. A França, la victòria d’Emmanuel Macron, que es va imposar a Marine Le Pen en les eleccions presidencials del 7 de maig, va rebaixar la incertesa regnant a nivell europeu i mundial. En canvi, a l’altre banda de l’Atlàntic, la incertesa política va repuntar, en especial després de les polèmiques al voltant del president Trump i davant els dubtes creixents sobre la capacitat de la nova Administració de dur a terme les reformes promeses. En aquest sentit, la reforma sanitària que, finalment, va ser aprovada a la Càmera de Representants necessitarà ajustos rellevants per obtenir l’aprovació del Senat. De la mateixa manera, la proposta tributària presentada al final d’abril precisarà de canvis apreciables per acomodar el fort conservadorisme fiscal d’una part important del Partit Republicà (vegeu el Focus «Reforma impositiva a la Trump», en aquest mateix Informe Mensual).

L’acord de l’OPEP rebaixa un dels riscos d’aquest 2017. En aquest context, l’acord assolit pels països de l’OPEP i altres grans productors (com Rússia) d’allargar la retallada de producció de petroli fins al març del 2018 dóna suport a l’escenari de CaixaBank Research de recuperació, malgrat que molt gradual, del preu del cru. Una recuperació que afavoreix tant les economies exportadores, perquè alleuja les pressions fiscals, com les importadores, ja que allunya les pressions deflacionistes que planaven sobre elles, i que no danya en excés el seu creixement.

ESTATS UNITS

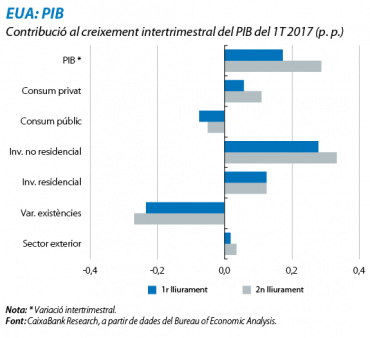

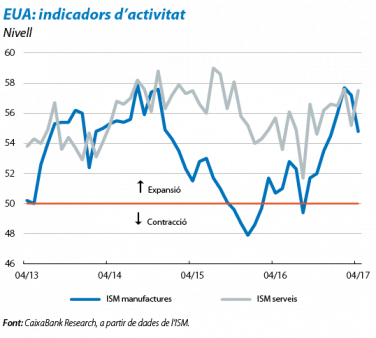

El creixement del PIB del 1T va ser revisat lleugerament a l’alça, tot i que encara registra una desacceleració en relació amb el 4T 2016. L’avanç de l’economia nord-americana en el 1T es va situar en un moderat 0,3% intertrimestral (el 2,0% interanual). La pèrdua de ritme va ser deguda al significatiu alentiment del consum privat, malgrat la revisió a l’alça en relació amb l’estimació d’un mes enrere. Així mateix, també va ser notable la forta contribució negativa del component d’existències, que, en la segona estimació, encara va restar més a l’avanç del PIB: –0,3 p. p. a la taxa intertrimestral. Així i tot, en conjunt, els indicadors d’activitat més recents apunten a una acceleració considerable del creixement del PIB en el 2T. En aquesta línia, el model de previsió de la Fed d’Atlanta estima un avanç del 3,7% en termes intertrimestrals anualitzats (enfront de l’1,2% del 1T).

La Fed, llesta per a una nova pujada després de mantenir el tipus d’interès de referència en l’interval 0,75%-1,00% en la reunió del maig. El contingut de les actes de l’última reunió va revelar que la majoria de membres del Comitè Federal de Mercat Obert considera que «aviat seria apropiat» fer un pas més en la retirada dels estímuls monetaris. Això apunta a una pujada de tipus oficials en la reunió de juny, tal com ho preveu CaixaBank Research. I és que la institució va considerar que l’alentiment observat en el 1T seria transitori, va restar importància al registre d’inflació del març (per sota de l’esperat) i va reafirmar l’enfortiment del mercat laboral.

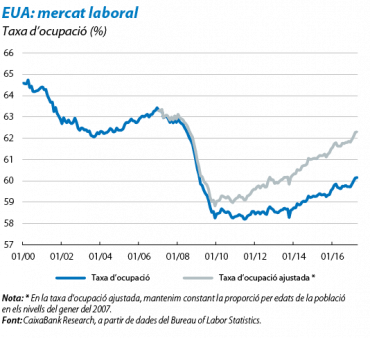

La proximitat de l’economia dels EUA a una situació de plena ocupació dóna suport a la continuïtat en el procés de normalització monetària de la Fed. Les dades del mercat laboral de l’abril van ser robustes: es van crear 211.000 llocs de treball, la taxa d’atur va recular lleugerament fins al 4,4% i els salaris van avançar un considerable 2,5% interanual. Per als qui defensen que encara hi ha un marge significatiu de millora del mercat laboral nord-americà i esgrimeixen la baixa taxa d’ocupació com a prova d’aquest marge, cal destacar que una bona part dels menors nivells actuals (en relació amb els nivells precrisi) són deguts a un envelliment de la població en edat de treballar (vegeu el gràfic). En aquest context, l’escenari de CaixaBank Research estima dues pujades addicionals del tipus d’interès de referència el 2017 (al juny i al setembre), l’anunci del cessament de la política de reinversió dels bons de cartera al final del 2017 i tres pujades més el 2018.

JAPÓ

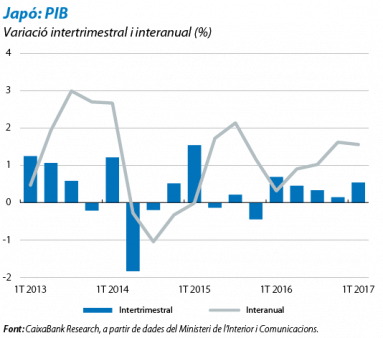

Les dades més recents del Japó permeten un cert optimisme. En particular, el PIB del Japó en el 1T va sorprendre en positiu, amb un avanç intertrimestral del 0,5% (l’1,6% interanual). Amb aquest avanç, el Japó encadena cinc trimestres de taxes positives, situació que no s’ha donat en els 11 últims anys. El creixement va tenir el suport, de nou, de la contribució de les exportacions, que, al seu torn, es van veure afavorides per la feblesa del ien. Així mateix, en aquest trimestre, també va destacar l’avanç del consum privat. Un element que, malgrat tot, encara no mostra la força necessària, malgrat la solidesa que presenta el mercat laboral (amb una taxa d’atur en el 2,8%). Sens dubte, la falta de vitalitat dels preus al Japó és un factor que pesa en aquest poc vigor del consum i és un recordatori dels perills que comporten les pressions deflacionistes. En particular, la inflació japonesa va augmentar lleugerament a l’abril, fins al 0,4%, però encara es va situar en cotes baixes.

EMERGENTS

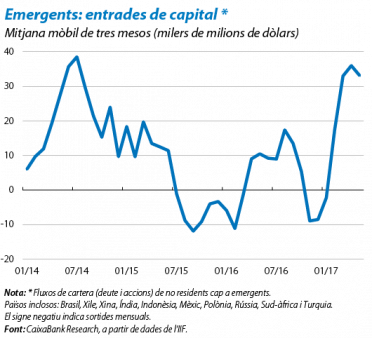

Ara com ara, la incertesa no ha afectat els fluxos de cartera cap als emergents. Els fluxos de capital de cartera cap a les economies emergents van anotar notables entrades de capital estranger, tant a l’abril com al maig, malgrat les polèmiques al voltant del president Trump i la continuïtat en el procés de normalització de la Fed. En particular, en els dos mesos es van anotar entrades per valor de 21.000 milions de dòlars segons les dades de l’IIF, de manera que se sumen quatre mesos consecutius per damunt dels 20.000 milions, la millor ratxa des del 2014.

La rebaixa del rating de la Xina, però, alerta dels riscos existents. Moody’s va revisar a la baixa la qualificació creditícia del deute del país, d’Aa3 a A1, davant el nivell elevat i creixent de deute del país. En els vuit últims anys, el nivell del deute ha augmentat en més de 100 punts de PIB, fins a situar-se en el 250% del PIB el 2016, principalment davant el fort endeutament del sector corporatiu. Una dinàmica que no es limita a la Xina, sinó que és generalitzable a nombrosos emergents, i que, davant un augment dels costos de finançament, és una font de risc rellevant.

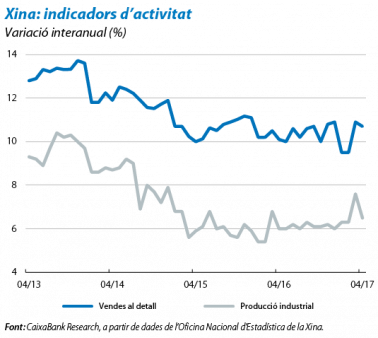

Així i tot, la Xina continua transitant cap a una desacceleració controlada del creixement econòmic. Així, les dades d’activitat del mes d’abril es van moderar, però van mantenir un bon to. En particular, la producció industrial va avançar un considerable 6,5% interanual, 4 dècimes per damunt del creixement mitjà dels dos últims anys, però per sota de la dada del març (el 7,6%). Les vendes al detall, per la seva banda, van créixer el 10,7%, una lleugera reculada en relació amb el mes anterior (el 10,9%). D’altra banda, la inflació es va situar en l’1,2% a l’abril, una xifra modesta, tot i que una mica per damunt de la dada del març (el 0,9%).

L’Índia va créixer per sota del que s’esperava, tot i que de manera temporal. En el 1T 2017, el PIB va créixer el 6,1% interanual, significativament per sota del 7,0% del trimestre anterior. Sense disposar encara de dades detallades, sembla que els efectes de la desmonetització, la retirada de bitllets de major denominació duta a terme al novembre del 2016, s’han fet sentir en les dades de creixement econòmic amb un cert retard. Es tracta, però, d’una ensopegada transitòria, ja que les dades d’activitat recents suggereixen que l’economia índia es recupera i deixa definitivament enrere el shock monetari.

La incertesa política als emergents provenia del Brasil, mentre que Rússia va accelerar el creixement econòmic. L’aparició de possibles proves de pràctiques delictives que suposadament podrien involucrar l’actual president del Brasil, Michel Temer, ha generat un nou episodi d’incertesa política al país. Així i tot, hi ha poca voluntat al parlament de repetir un nou procés de destitució presidencial, la qual cosa, juntament amb la forta erosió del PT (Partit dels Treballadors, de Lula i de Rousseff), fa esperar que el Govern es mantindrà fins a les eleccions presidencials del 2018. En aquest context, les dades més recents continuen confirmant una sortida de la recessió molt lenta (creixement del 0,7% el 2017, després del –3,6% del 2016). En canvi, Rússia, l’altre gran emergent que el 2016 es trobava en recessió (el –0,2%), va accelerar de forma moderada el ritme de creixement. El PIB va créixer el 0,5% interanual en el 1T 2017, que cal comparar amb el 0,3% del trimestre anterior. Encara sense el desglossament per components, els indicadors d’activitat suggereixen el manteniment de les tendències que s’havien posat de manifest en el tram final del 2016: un menor deteriorament de la demanda interna combinat amb una aportació positiva del sector exterior. Així, l’escenari de CaixaBank Research per a l’economia russa és el d’un avanç de l’1,3% per al còmput total del 2017.