Mercats frontera: una alternativa d'inversió en alça

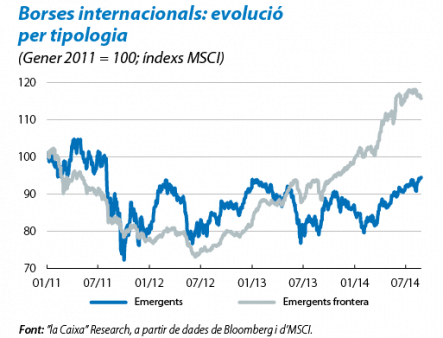

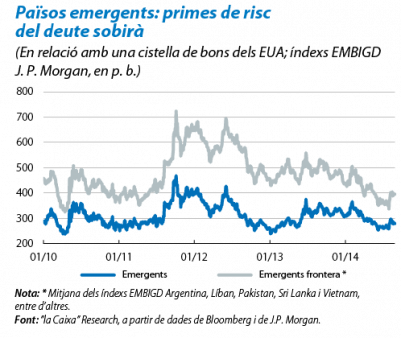

Els mercats emergents frontera (en anglès, frontier markets) formen un grup nombrós i divers de països immersos en les fases més primerenques del desenvolupament econòmic.1 En els últims temps, les cotitzacions de les borses i dels bons d'aquest col·lectiu han mostrat una evolució molt positiva i han superat amb escreix les dels seus germans més grans, els mercats emergents tradicionals (en particular, els BRICS, per les seves sigles en anglès). Ha estat especialment lloable la capacitat de resistència dels emergents frontera en períodes d'inestabilitat financera global, com el posterior a l'anunci del tapering de la Fed al maig del 2013, que va castigar amb duresa els emergents tradicionals. No obstant això, convé no perdre de vista els riscos i les vulnerabilitats que presenten aquests mercats.

Els mercats frontera gaudeixen d'un elevat potencial de creixement, gràcies a dinàmiques demogràfiques favorables, a baixos nivells d'endeutament públic i privat i a un nivell d'estabilitat macroeconòmica raonable. No obstant això, el desenvolupament financer en aquestes regions és menor que als països del bloc emergent tradicional i, sovint, precari. En particular, la dimensió reduïda i l'escassa liquiditat dels mercats de deute i d'accions són àmbits amb un marge ampli de millora. Segons les dades de l'IIF, la capitalització conjunta de les borses d'aquests països representa, només, el 3% de la capitalització borsària mundial, malgrat albergar el 20% de la població del planeta. En termes del PIB, la capitalització borsària a l'àrea frontera es va situar en el 30% el 2012, enfront del 55% dels països emergents tradicionals i del 85% dels països avançats.

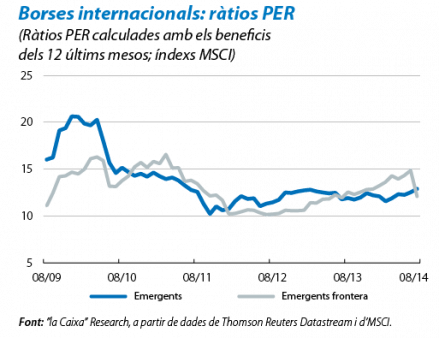

Malgrat les seves limitacions, l'interès dels inversors internacionals per aquesta classe d'actius ha augmentat durant l'últim any, atrets pel fort creixement d'aquests països i empesos per la baixa aversió al risc regnant a nivell global. Aquest últim element, unit a la ràpida embranzida de les borses frontera, ha fet saltar algunes alarmes sobre la sostenibilitat de les pujades. Però no hi ha motius per preocupar-se gaire: la generació de beneficis és robusta i les ràtios de valoració se situen en cotes raonables, coherents amb la mitjana històrica. El deute sobirà també és un bon exemple dels progressos dels mercats frontera. Enguany, per exemple, Senegal ha adjudicat 500 milions de dòlars en bons a deu anys al 6,25% i Costa d'Ivori ha emès 750 milions de dòlars a deu anys al 4,75%.

No obstant això, la conquesta d'aquestes fites no ha de fer oblidar els notables riscos polítics, econòmics i de liquiditat propis d'aquests països. Un aspecte clau que cal vigilar és, precisament, la destinació dels recursos captats al mercat de capitals global. És desitjable que vagin dirigits a finançar projectes concrets en àrees clau, com les infraestructures, i a potenciar una diversificació progressiva del teixit productiu. L'assoliment d'uns fonaments sòlids als països frontera avui marcarà el rumb dels emergents del demà.

1. Bangladesh, Kazakhstan, Moçambic o Nigèria són alguns dels molts països sota l'ampli concepte de mercat frontera.