Mercados frontera: una alternativa de inversión en alza

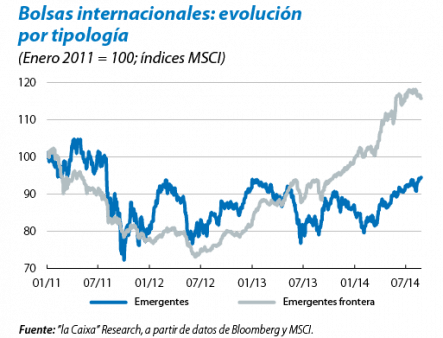

Los mercados emergentes frontera (frontier markets en inglés) conforman un grupo numeroso y diverso de países inmersos en las fases más tempranas del desarrollo económico.1 En los últimos tiempos, las cotizaciones de las bolsas y bonos de este colectivo han mostrado una evolución muy positiva, superando ampliamente las de sus hermanos mayores, los mercados emergentes tradicionales (en particular los BRICS). Ha resultado especialmente encomiable la capacidad de resistencia de los primeros en periodos de inestabilidad financiera global, como el que aconteció tras el anuncio del tapering de la Fed en mayo de 2013, que castigó con dureza a los segundos. No obstante, conviene no perder de vista los riesgos y vulnerabilidades que presentan este tipo de mercados.

Los mercados frontera gozan de un elevado potencial de crecimiento gracias a dinámicas demográficas favorables, bajos niveles de endeudamiento público y privado y un nivel de estabilidad macroeconómica razonable. Sin embargo, el desarrollo financiero en estas regiones es menor que en los países del bloque emergente tradicional, y con frecuencia precario. En particular, el reducido tamaño y la escasa liquidez de los mercados de deuda y de acciones son ámbitos con amplio margen de mejora. Según datos del IIF, la capitalización conjunta de las bolsas de estos países solo supone el 3% de la capitalización bursátil mundial pese a albergar un 20% de la población del planeta. En términos del PIB, la capitalización bursátil en el área frontera se situaba en el 30% en 2012, frente al 55% de los países emergentes tradicionales y el 85% de los países avanzados.

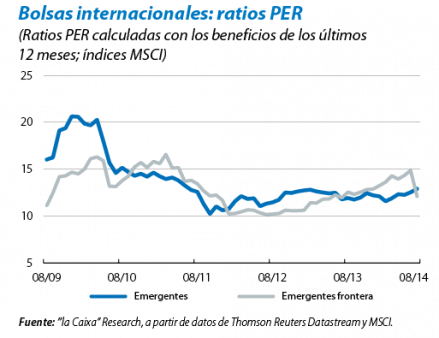

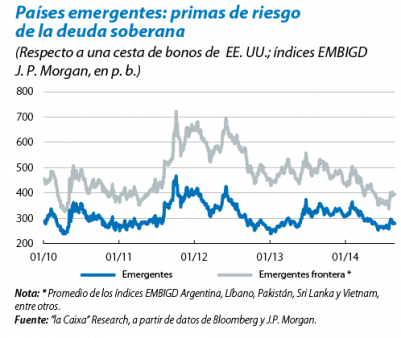

A pesar de sus limitaciones, el interés de los inversores internacionales por esta clase de activos ha aumentado durante el último año, atraídos por el fuerte crecimiento de dichos países y empujados por la baja aversión al riesgo reinante a nivel global. Este último elemento, unido al rápido empuje de las bolsas frontera, está haciendo saltar algunas alarmas respecto a la sostenibilidad de las subidas. Pero no hay motivos para preocuparse en exceso: la generación de beneficios es robusta y las ratios de valoración se encuentran en cotas razonables en línea con el promedio histórico. La deuda soberana también constituye un buen ejemplo de los progresos de los mercados frontera. Este año, por ejemplo, Senegal adjudicó 500 millones de dólares en bonos a diez años al 6,25% y Costa de Marfil emitió 750 millones de dólares a diez años al 4,75%.

Sin embargo, la conquista de estos hitos no debe hacer olvidar los notables riesgos políticos, económicos y de liquidez propios de estos países. Un aspecto clave que cabe vigilar es, precisamente, el destino de los recursos captados en el mercado de capitales global. Lo deseable es que vayan dirigidos a financiar proyectos concretos en áreas clave como las infraestructuras, así como a potenciar una progresiva diversificación del tejido productivo. La consecución de unos fundamentos sólidos en los países frontera hoy marcará el rumbo de los emergentes del mañana.

1. Bangladesh, Kazajistán, Mozambique o Nigeria son algunos de los muchos países bajo el amplio concepto de mercado frontera.