Los emergentes sufren mientras EE. UU. acelera el paso

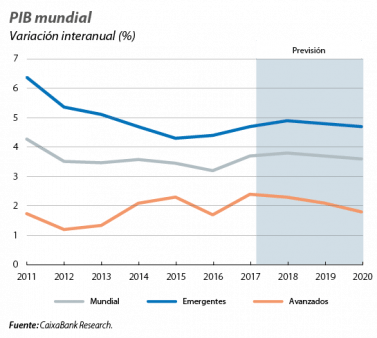

Los indicadores económicos conocidos en los meses de verano confirman que el ritmo de avance de la actividad mundial se está reequilibrando: mientras crece la evidencia de que la persistente incertidumbre económica se está cobrando ya un peaje en el crecimiento de algunos emergentes, también se constata que los avanzados se mueven en otras coordenadas. Así, EE. UU. acelera notablemente su ritmo de avance gracias al impulso fiscal, mientras que la eurozona modera solo levemente su ritmo de actividad. En conjunto, el escenario de CaixaBank Research se ha ajustado a este paulatino debilitamiento con una revisión a la baja de las cifras de crecimiento emergente previsto para el año actual y el siguiente, que será de 4,9% y 4,8%, respectivamente (1 décima menos respecto a la previsión anterior). En consecuencia, el crecimiento mundial esperado también será algo menor en 2018 y 2019.

Los riesgos bajistas continúan siendo sustanciales. A pesar de la moderación de perspectivas acabada de presentar, el balance de riesgos sigue apuntando a un posible debilitamiento económico en el futuro. En dicho balance, el giro proteccionista de EE. UU. y sus posibles implicaciones globales siguen teniendo un protagonismo destacado. En las últimas semanas se han combinado noticias negativas y alentadoras en este ámbito. Así, EE. UU. ha completado la aplicación de lo que restaba del paquete de aumento arancelario sobre productos chinos por valor de 50.000 millones de dólares anunciado meses atrás. En contraste, y de forma algo inesperada, EE. UU. y México han cerrado un principio de acuerdo comercial bilateral que, una vez aprobado por el legislativo de ambos países, sustituirá al NAFTA (a la espera de que se les sume Canadá). Los términos de este futuro acuerdo han permitido equilibrar tanto las demandas que perseguía EE. UU. (con un endurecimiento de las reglas de origen y una elevación implícita de los salarios mínimos del sector automotriz) como las que importaban a México (con periodos de adecuación, permanencia y revisión del acuerdo dilatados, la defensa de facto contra la competencia asiática y sin afectar negativamente al sector primario). Más allá de los contenidos, el hecho de que, tras meses de complicadas negociaciones y de retórica exaltada, se haya alcanzado un acuerdo abre la esperanza a que, a medio plazo, el pragmatismo vaya impregnando la resolución de las tensiones comerciales.

ESTADOS UNIDOS

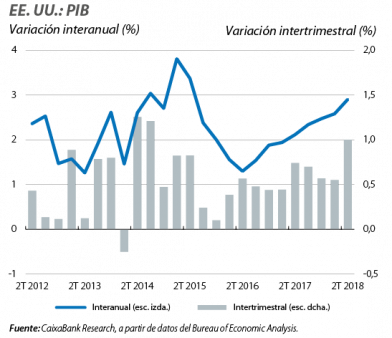

La economía estadounidense escapa a la tesitura de menor crecimiento de otras economías. Los datos de crecimiento del 2T 2018 (1,0% intertrimestral, 2,9% interanual) confirman que la economía se ha acelerado gracias al apoyo de factores temporales y cíclicos (como el estímulo fiscal y un mercado laboral que sobrepasa el pleno empleo). Concretamente, el detalle por componentes de demanda del PIB confirma que el grueso del dinamismo sigue proviniendo de la demanda interna, que deja atrás el bache relativo del 1T gracias al redoblado vigor del consumo privado. Asimismo, cabe destacar que la contribución de la demanda externa también ha acompañado la aceleración económica gracias a que el robusto comportamiento exportador se ha combinado con un descenso de las importaciones, inesperado y hasta cierto punto sorprendente vista la potencia de la demanda interna.

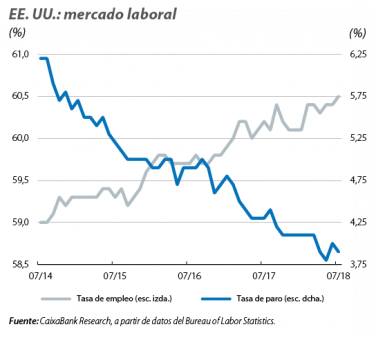

El mercado de trabajo sigue siendo un puntal sólido. La solidez de la demanda interna se debe, en gran medida, a que el mercado laboral continúa en una tónica positiva. Así, en julio, se crearon cerca de 160.000 empleos (una cifra algo menor que en meses anteriores, pero todavía elevada si se toma en consideración que los registros precedentes se han revisado al alza) mientras la tasa de paro se situaba en un bajo 3,9%. Los salarios, por su parte, avanzaron un 2,7% en términos interanuales.

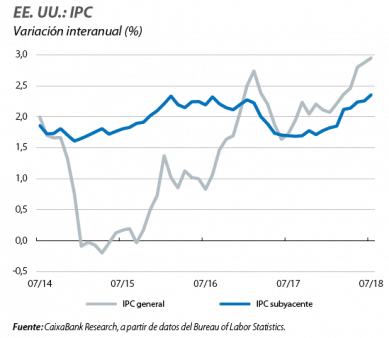

La inflación sigue al alza y la Fed volverá a mover ficha pronto. En los últimos meses, la inflación ha ido recorriendo un camino de paulatino aumento, que la ha situado, en julio, en el 2,9% (índice general) y en el 2,4% (índice subyacente, esto es, sin incluir los elementos más volátiles de energía y alimentación). Se trata de otra señal de que la economía estadounidense circula por las fases maduras del ciclo económico. En este contexto, esperamos que la Fed continúe su senda de aumento del tipo de referencia (con dos subidas más en lo que resta del año hasta el 2,5%). Más allá, el escenario, tanto macroeconómico y, en consecuencia, el de política monetaria, se torna más incierto, toda vez que la fuerte inercia del ritmo de la actividad actual debería ser más contenida en 2019, cuando el efecto de la política fiscal se reduzca.

EUROPA

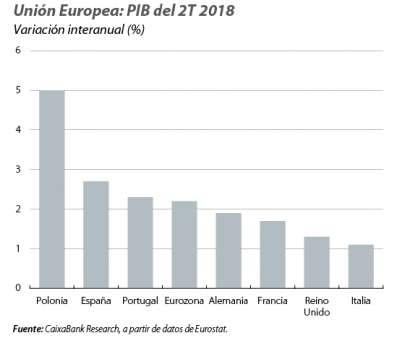

Desaceleración del crecimiento en la eurozona. El PIB de la eurozona avanzó en el 2T un 2,2% interanual (0,4% intertrimestral), un registro parecido al 2,5% del trimestre anterior pero inferior a los observados a finales de 2017. Por países, cabe destacar que Alemania mantuvo un ritmo de incremento semejante al del trimestre precedente (0,5% en términos intertrimestrales; 1,9% interanual), claramente superior al de países como Francia (que sorprendió a la baja con un aumento intertrimestral de solo un 0,2%) e Italia (también creció un 0,2%, pero en este caso el bajo avance era esperable y continuista con el pasado). Fuera de la eurozona, Polonia mantuvo un incremento muy dinámico y el Reino Unido recuperó un poco de dinamismo tras un inicio de año algo titubeante.

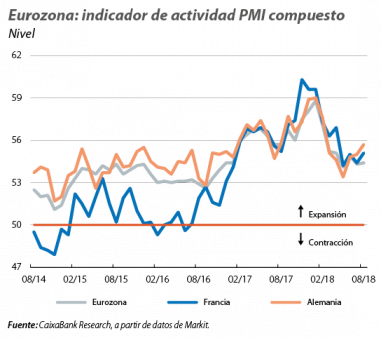

Crecimiento en la eurozona: ¿señal de alarma o simplemente un bache en el camino? La relativa decepción del 2T encendió algunas señales de alerta entre los analistas, pero a juicio de CaixaBank Research no debe hacerse una lectura alarmista, aunque tampoco entender que se trata de un dato aislado. Así, la práctica estabilidad del indicador PMI de agosto de la eurozona (de los 54,3 puntos de julio a los 54,4), junto con la suave disminución de otros indicadores de sentimiento económico, sugiere que el crecimiento se mantiene en cotas similares a las del 2T. En su conjunto, cabe interpretar que, a pesar de que se mantiene un grado de utilización de la capacidad productiva todavía relativamente baja, el fuerte repunte cíclico que experimentó la eurozona en 2017 se ha moderado algo más rápido de lo esperado. Por ello, es previsible que el ritmo de actividad del primer semestre sea representativo del crecimiento en los próximos trimestres. Finalmente, la inflación se ha mantenido en la misma tónica de meses pasados, con presiones en precios modestas más allá de la evolución volátil de la energía. Así, en agosto, la inflación de la eurozona fue del 2,0%, apenas 1 décima menos que en julio.

EMERGENTES

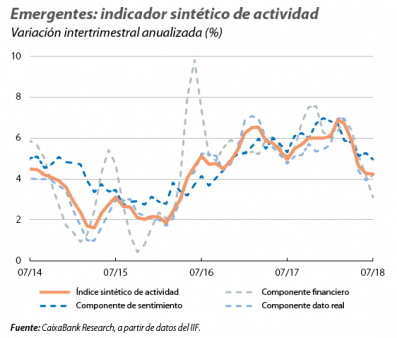

Las economías emergentes empiezan a acusar un contexto adverso. En las últimas semanas ha destacado un apreciable aumento de volatilidad financiera en los activos emergentes, que se ha saldado con depreciaciones abultadas de ciertas divisas, repuntes de los tipos de interés a largo plazo y ajustes significativos en las cotizaciones bursátiles. Más allá del protagonismo de países como Turquía en este proceso, existen aspectos no idiosincráticos que creemos que están lastrando el sentimiento inversor y que, de hecho, están afectando ya a los indicadores de actividad económica. Así, como es conocido, el contexto de fondo es el derivado del paulatino endurecimiento de las condiciones financieras globales, una dinámica que es resultado en gran medida del proceso de tensionamiento monetario de EE. UU. A esta tendencia, que afecta a muchos emergentes que en su día aprovecharon las laxas condiciones financieras para acumular deuda en dólares y otras divisas fuertes, se le ha sumado el aumento de la incertidumbre debido a la escalada proteccionista de EE. UU. (aunque el preacuerdo con México es una novedad positiva) y las dudas sobre el alcance de la desaceleración china. Como consecuencia, indicadores que tratan de capturar el crecimiento contemporáneo emergente, como el indicador sintético de actividad del Institute of International Finance, acumulan ya descensos notables y que se prolongan desde el final del 1T.

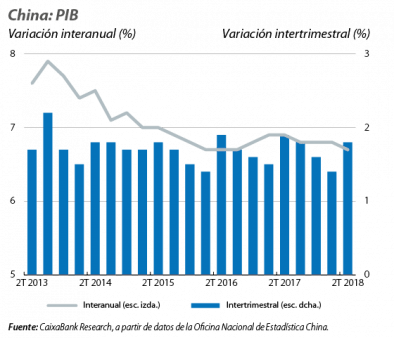

El PIB de China se desacelera y los datos de actividad sugieren más desaceleración venidera. El aumento del PIB en el 2T fue del 6,7% interanual, tras tres trimestres creciendo al 6,8%. Además, los indicadores de actividad (como la producción industrial) y de sentimiento del 3T apuntan a una ralentización de la actividad algo más elevada de lo que indican los datos oficiales de PIB. Esperamos que en la segunda mitad del año el crecimiento del país continúe desacelerándose de manera gradual, aunque, como se ha mencionado antes, es un proceso no exento de interrogantes y que ha afectado negativamente al sentimiento inversor global.

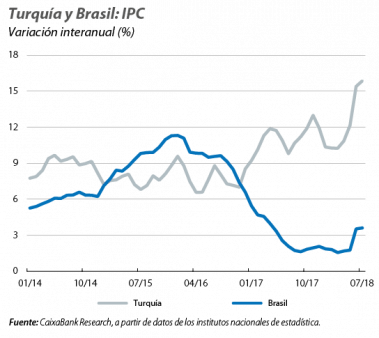

Turquía, en el centro del huracán financiero. Fruto de una acumulación de desequilibrios excesivos durante demasiado tiempo (el más palmario es la inflación, en el 15,8% en julio, aunque se le suma un déficit por cuenta corriente insostenible de más del 6% del PIB en el 2T) y una política económica poco creíble, la economía turca está sufriendo una parada súbita de entradas de capitales en el 3T. Se trata de una situación que conducirá, probablemente, a una desaceleración brusca de la actividad ante la restricción crediticia inevitable. Desafortunadamente, este ajuste macroeconómico brusco podría no representar el fin de las dificultades turcas si no se ve acompañado por un giro en la política económica que ataje los desequilibrios latentes.