La reforma del sistema de pensiones: un debate ineludible

En 2011 se aprobó la última reforma del sistema de pensiones en España. Era la quinta reforma del sistema en la etapa democrática y, probablemente, fue una de las más ambiciosas. La ley preveía una revisión del sistema al cabo de cinco años, de manera que en noviembre de 2016 se constituyó una ponencia parlamentaria con dicha misión. Como destacó su presidenta, Celia Villalobos, «las pensiones de ahora están garantizadas; la reforma que queremos hacer trata de asegurar las pensiones del futuro». En este contexto, cabe plantearse cuáles son los factores que, a largo plazo, afectarán al sistema de pensiones y, una vez fijado este marco de referencia, ver qué grandes decisiones se pueden tomar para reformarlo.

Un primer aspecto esencial, ampliamente mencionado en el debate público, son las consecuencias demográficas sobre el sistema de pensiones. La combinación de un aumento de la longevidad y el progresivo envejecimiento de la población, que a su vez se deriva en no poca medida del descenso de la tasa de natalidad ocurrida en los últimos decenios y que continuará en el futuro, se da en toda Europa, pero en España cobra especial intensidad. Así, según el INE, la tasa de natalidad, que en 2015 fue de nueve nacimientos por cada 1.000 habitantes, caerá al 6,6 por mil en 2030 y al 5,6 por mil en 2060. Ciertamente, el descenso de la natalidad de los últimos años se ha visto intensificado por el fuerte retroceso cíclico de la economía española (la doble recesión de 2008-2009 y 2011-2013), pero incluso cuando se recupere de la mano del avance del crecimiento, la tendencia de fondo que pronostica el INE es la de una reducción del número de nacimientos. Por lo que se refiere a la esperanza de vida, se prevé que se alargue en ocho años respecto a la actual en 2060. Como consecuencia, si en la actualidad un 16% de la población española es mayor de 67 años, a partir de la década de 2040 la proporción será del 30%.

Una segunda vía de presión sobre el sistema deriva de la evolución de las rentas del trabajo. De acuerdo con la evidencia empírica disponible, se constata que el peso de las rentas del trabajo en la renta total ha disminuido a nivel global durante las últimas décadas, y España, en esto, tampoco es una excepción: en 1999 dichas ganancias representaban un 62% de la renta mientras que en 2016 su peso era del 56%.1 Como sucede con la tasa de natalidad, las causas de esta dinámica combinan factores estructurales y cíclicos. Entre los primeros cabe destacar los avances tecnológicos y la globalización, dos fenómenos que tienden a aumentar el retorno relativo del factor capital respecto al del factor trabajo. Pero, además, estas tendencias de fondo se han visto intensificadas durante la inflexión cíclica antes comentada, ya que la mayor parte del ajuste se ha producido a través del factor trabajo.

Este es un ámbito en el que, a veces, es fácil caer en el simplismo. A modo de ejemplo, una de las propuestas que ha recibido mayor atención mediática reciente es la necesidad de imponer un impuesto a los robots, quizás como fuente de financiación de las pensiones. Más allá de las dificultades de definir la, llamémosla así, base imponible (al final, ¿qué es un robot? ¿un algoritmo más una máquina o solo el algoritmo?), parece contraproducente interferir en el proceso de acumulación de los bienes de capital, ya que es una vía directa para ralentizar la difusión de la innovación y acabar obturando una fuente vital de prosperidad futura (y, por tanto, de financiación futura de las pensiones).

En este contexto de presiones demográficas y cambios en el mercado laboral, una pregunta central para el debate es determinar cuál sería la evolución esperada del gasto público en pensiones respecto al PIB.2 Un primer factor que la explica deriva, en gran medida, de la propia evolución demográfica: a medida que una sociedad envejece, aumenta el número de pensionistas respecto a la población en edad de trabajar (lo que se conoce como tasa de dependencia o factor demográfico) por lo que, si se mantienen los otros parámetros del sistema sin cambios, el gasto en pensiones será mayor. Un segundo factor es la relación entre la prestación recibida y la base que lo financia, es decir, entre pensión media y salario medio (relación que se conoce como tasa de sustitución o de reemplazo): a mayor pensión respecto al salario, mayor gasto en pensiones. Un tercer elemento deriva de la situación del mercado laboral. Si la tasa de empleo (proporción de número de ocupados en relación con la población) disminuye, el gasto en pensiones (en porcentaje del PIB) será mayor. Aunque se trata de un resultado en apariencia paradójico, se entiende mejor cuando se toma en consideración que cuanto menor sea la proporción de población en edad de trabajar que tiene un empleo, menor será el PIB y, en consecuencia, mayor el gasto en pensiones expresado como porcentaje del PIB.

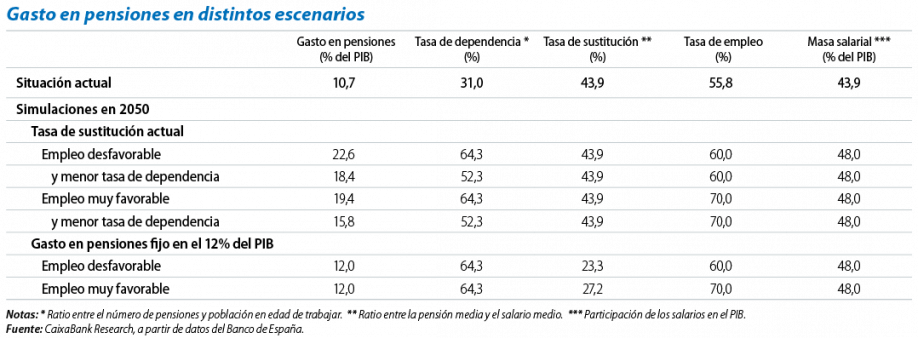

En este contexto, ¿cuál es el margen de maniobra directo del que se dispone? La demografía condiciona fuertemente la tasa de dependencia y la dinámica laboral, la tasa de empleo y la participación de la renta salarial en el PIB. En consecuencia, la elección, en los extremos, será entre un mayor gasto de pensiones que permita una tasa de reemplazo más elevada o un gasto de pensiones menor a cambio de una tasa de sustitución más baja. Precisamente, esta es la cuestión que trata de concretar el Banco de España en un ejercicio de simulación reciente.3 Aunque el organismo elabora numerosos escenarios (véase la tabla adjunta para una selección de los mismos), basta con retener los más ilustrativos de ellos: si se eleva ligeramente el gasto en pensiones como porcentaje del PIB (12% del PIB en 2050, por encima del 10,7% actual), la tasa de sustitución oscilaría entre el 23,3% y el 27,2% (actualmente es del 43,9%) en función de la tasa de empleo que se alcance. Si se mantiene la tasa de sustitución actual, el gasto en pensiones sobre el PIB, en 2050, se situaría entre el 15,8% y el 22,6%.

Así concretada, la elección a la que se enfrenta la sociedad se expresa de forma muy cruda. Y, ciertamente, esta es la evolución tendencial del sistema de pensiones. Pero tendencial no quiere decir, en absoluto, inevitable. A fin de disponer de alternativas que alejen el futuro de escenarios extremos no deseables, probablemente habrá que afrontar el debate sobre la reforma de las pensiones desde dos tipos de medidas, las que, en principio, generan consenso y las que, en cambio, están más abiertas a discusión.

Las primeras son actuaciones indirectas, es decir, que pueden tener un efecto positivo sobre diferentes parámetros de la sostenibilidad del sistema. Dos líneas de actuación, en particular, parecen centrales. La primera es reducir la economía sumergida y mejorar así la recaudación pública. Una segunda vía que suscita consenso es todo el bloque de medidas estructurales destinadas a mejorar el crecimiento potencial, en particular las que permitirían disponer de un mercado laboral más eficiente y un capital humano más ajustado a las demandas futuras, dos aspectos que, en última instancia, deberían facilitar una tasa de empleo más alta (uno de los factores que antes veíamos como directamente vinculado con el gasto en pensiones).

Junto a las anteriores, decíamos que existe otro bloque de medidas de carácter más directo, ya que actúan sobre parámetros del sistema de pensiones. Se trata de cuestiones que, de una forma u otra, han integrado muchas de las reformas de los países avanzados desde 2007 e incluyen decisiones para facilitar el retraso de la edad efectiva de jubilación o la introducción de mecanismos de ajuste automáticos para mejorar la sostenibilidad financiera del sistema. Sin negar que todos ellos son temas relevantes, y que probablemente estarán sobre la mesa, no agotan, a nuestro juicio, los aspectos sobre los que reflexionar. En particular, tres áreas deberían también ser objeto de atención, y por ello se les dedicarán los artículos que siguen en el Dossier: la necesaria flexibilización de la noción de vida laboral tras la jubilación, la discusión sobre las fuentes de financiación del sistema y el recurso imprescindible a instrumentos de ahorro a largo plazo privados.

Decía Woody Allen que a todos nos interesa el futuro, ya que ahí vamos a vivir el resto de nuestras vidas. Como casi siempre, envuelto en una forma desenfadada se encuentra un fondo profundo y relevante. Como se ha tratado de argumentar, debatir sobre las pensiones no deja de ser plantearse cómo deseamos vivir, trabajar, producir y consumir en un futuro que, aunque se perciba como lejano, no deja de estar a la vuelta de la esquina en términos históricos y generacionales. Los artículos que siguen, como este mismo, tratan de hacer visibles aspectos de ese futuro que confluirán en el devenir de las pensiones. Confiemos que, de una forma u otra, sean contribuciones que ayuden a encarrilar en las coordenadas correctas un debate ineludible.

Àlex Ruiz

Departamento de Macroeconomía, Área de Planificación Estratégica y Estudios, CaixaBank

1. Para una visión más detallada de la cuestión, véanse el Dossier «Las rentas del trabajo en perspectiva» publicado en el IM02/2014 y el artículo «Sobre la distribución de la renta empresarial» del Dossier publicado en el IM02/2017.

2. Se realiza la siguiente descomposición: Gasto pensiones/PIB = (número de pensiones/población en edad de trabajar) x (pensión media/salario medio) x (población en edad de trabajar/número de ocupados) x (masa salarial total/PIB).

3. Hernández de Cos, P. et al. (2017), «El sistema público de pensiones en España: situación actual, retos y alternativas de reforma», Documentos Ocasionales, n.º 1701, Banco de España.