Subida de la Fed, ¿fuga de capitales en los emergentes?

El 16 de diciembre, la Reserva Federal (Fed) subió su tipo de interés por primera vez en cerca de una década. Debido a que el bajo tipo de interés estadounidense (y la extraordinaria provisión de liquidez de la Fed y de otros bancos centrales) es un factor que ha influido en el aumento de los flujos financieros hacia los emergentes, preocupa que el endurecimiento monetario genere un episodio de salidas de capitales importante. Dado que, desde mayo de 2015, se ha asistido a una ralentización de las entradas de capitales a los emergentes, y que, en muchos de ellos, este proceso se convirtió en una salida de capitales entre agosto y noviembre, ¿es dicha secuencia el prolegómeno de una fuga de capitales más grave?

Recordemos que la normalización monetaria no se inicia con la subida de tipos de diciembre. En una primera fase (a partir de mayo de 2013), la Fed empieza a perfilar cómo será la salida de la etapa de política monetaria no convencional y a informar al mercado. En un segundo momento (desde diciembre de 2013), el ritmo de compras de bonos empieza a reducirse (el llamado tapering). La subida de tipos es, por tanto, la tercera etapa de la normalización monetaria. Pues, bien, ¿cómo han evolucionado los flujos de capitales a los emergentes desde que se inició todo este proceso?

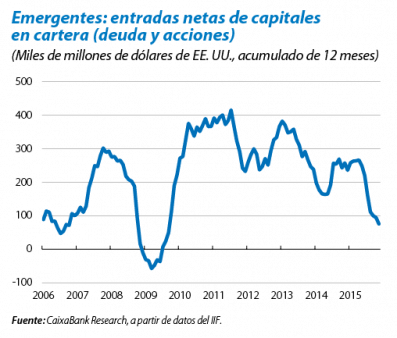

Si, en mayo de 2013, la suma acumulada de 12 meses de entradas netas de capitales en acciones y deuda se situó en unos 358 miles de millones de dólares, un año después del cambio de comunicación de la Fed, las entradas netas de capitales eran un 53% inferiores.1 Seguían siendo positivas, pero su nivel era entonces el menor desde la Gran Recesión de 2008-2009, el único momento en la última década en el que las entradas netas de capitales en cartera han sido negativas. Tras una recuperación apreciable entre mayo de 2014 y mayo de 2015, empieza un nuevo episodio de ralentización de las entradas de capitales emergentes, que ha alcanzado una escala importante: en noviembre disminuyeron un 71% interanual, siempre en términos acumulados de 12 meses.

A pesar de su intensidad, dicho episodio no afecta a todos los emergentes por igual. Así, aunque muchos sufren de salidas netas de capitales en cartera, otros, como México, Chile, la República Checa o Polonia, no. ¿Qué tienen en común estos últimos? Un cuadro macroeconómico saneado: los que han sufrido de salidas netas de capitales de cartera desde agosto tienden a presentar desequilibrios macro excesivos (Brasil y Turquía). Asimismo, cabe mencionar que, en ciertos países, la salida de capitales ha sido apreciable. Es el caso de Sudáfrica (que registró, entre julio y noviembre, unas ventas netas de acciones y deuda equivalentes al 4,1% del valor de sus reservas en divisas internacionales), Turquía (2,5%) y Brasil (1,8%). Este hecho es importante porque, en la actual tesitura de presión financiera sobre los emergentes, preocupa que entre en problemas algún país que, sin tener carácter sistémico, sí tiene especial relevancia regional (por ejemplo, Turquía, en el centro de una región delicada).

¿Qué nos puede estar diciendo esta secuencia sobre lo que puede acaecer en 2016? La historia y la teoría sugieren que es normal que los mercados se adelanten a las decisiones de política monetaria, y, en consecuencia, parte de lo vivido en 2015 responde a esta lógica. Con todo, la permanencia de países con desequilibrios macroeconómicos, algunos de ellos regionalmente sistémicos, implica que la sensibilidad de los inversores a los vaivenes de la aversión al riesgo será elevada en estos casos, por lo que no es nada descabellado esperar episodios de salidas de capitales puntuales de cierta intensidad. ¿Tendrá carácter general y dilatado en el tiempo? En ausencia de shocks negativos auténticamente sistémicos, sería un escenario extremo que parece poco probable. Aun así, hay que recordar que entramos en terra incognita: la etapa de condiciones monetarias ultralaxas ha sido larga y la inyección de liquidez global, inusual, por lo que no está escrito que la salida de las mismas y sus consecuencias financieras se acomoden a los precedentes disponibles. Además, el deterioro de las condiciones de liquidez en diversos mercados de activos financieros constituye un factor que podría amplificar el alcance y la intensidad de eventuales shocks de origen idiosincrático y puntual. El reto, pues, está servido.

1. A efectos del análisis que nos ocupa, es relevante apuntar que la subida del tipo de interés de las economías avanzadas impacta especialmente en las entradas de capitales destinados a comprar deuda y acciones en los emergentes, y menos, en cambio, a los flujos bancarios y a la inversión extranjera directa. Para una revisión de la cuestión, véase Koepke, R. (2015), «What Drives Capital Flows to Emerging Markets? A Survey of the Empirical Literature», IIF Working Paper.