Un verano plácido en los mercados financieros

La política monetaria vuelve a escena tras un periodo vacacional tranquilo. En julio y agosto, los mercados financieros globales mantuvieron un tono constructivo, en un contexto de mayor firmeza del escenario macroeconómico mundial y bajos niveles de volatilidad financiera. En las economías avanzadas, los inversores cuentan con unas mejores perspectivas económicas gracias a la mayor fortaleza de la eurozona y a un avance de la actividad en EE. UU. que se mantiene sólido. Así, los mensajes procedentes de la Reserva Federal de EE. UU. (Fed) y el Banco Central Europeo (BCE) a lo largo de julio y agosto apuntaron a reajustes en la política monetaria para los próximos meses. En el caso de la Fed, ello pasa por el inicio de la reducción del balance, con una estrategia que fue recibida sin sobresaltos por los inversores y que podría ponerse en marcha tras la reunión de este septiembre. Por su parte, en la eurozona, los inversores esperan que la mejora del escenario económico se refleje en un BCE menos acomodaticio, con una reducción gradual del programa de compra de activos (QE) a lo largo de 2018. Finalmente, la reorientación de la política monetaria de la Fed y el BCE se produce en un contexto en el que los inversores también han revisado al alza las perspectivas macroeconómicas de las economías emergentes.

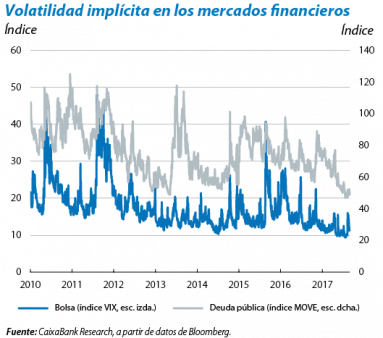

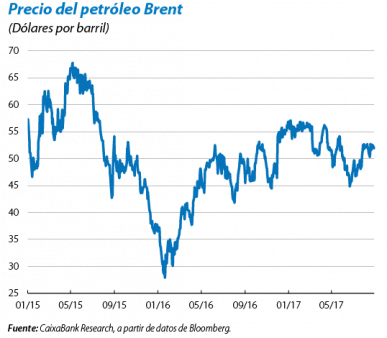

El escenario no está exento de riesgos, pese a la baja volatilidad. Los indicadores de volatilidad, como el VIX (volatilidad en renta variable) y el MOVE (volatilidad en renta fija), se mantuvieron en niveles muy bajos a lo largo del verano, con la excepción de un breve repunte en respuesta a la escalada de tensión geopolítica entre EE. UU. y Corea del Norte. Este episodio, que en agosto se saldó sin consecuencias graves, sirve de recordatorio de que la incertidumbre política se mantiene como un factor de riesgo latente. Adicionalmente, en los próximos meses será clave que se disipen las dudas surgidas a raíz de algunos indicadores macroeconómicos en EE. UU. por debajo de lo esperado. Ello es especialmente importante para convencer a los inversores de que la Fed proseguirá con la normalización gradual de las condiciones financieras, dado que actualmente las cotizaciones reflejan ciertas dudas al respecto. En la misma línea, los elevados niveles en los que se encuentra la renta variable estadounidense también constituyen una fuente de preocupación. Finalmente, cabe no olvidar que la capacidad de la OPEP para reducir el exceso de oferta de petróleo y las condiciones financieras de China se mantienen como fuentes de riesgo.

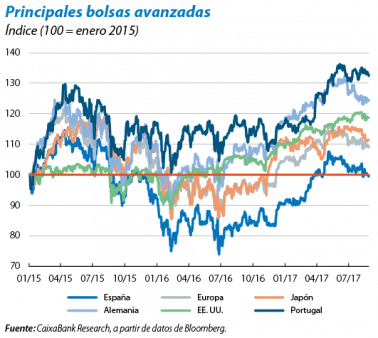

Pausa en las bolsas de las principales economías avanzadas. En el contexto de las importantes ganancias que acumulan los principales mercados de acciones desde el inicio del año (S&P 500, +10,4%; Nikkei, +2,8%; FTSE 100, +4,0%; DAX, +5,0%; CAC, + 4,6%, e Ibex 35, +10,1%), en verano la evolución de las bolsas estuvo marcada por una relativa tranquilidad. Tras el menor dinamismo de junio, en julio, los principales índices tuvieron un tono más constructivo y, en agosto, se impusieron los bajos volúmenes de negociación. Sin embargo, en la semana del 7 al 13 de agosto, la escalada de tensión geopolítica entre EE. UU. y Corea del Norte se saldó con un repunte de la volatilidad y retrocesos en las bolsas. Por regiones, la bolsa estadounidense sigue marcando máximos, mientras que las bolsas de la eurozona muestran un tono más moderado y, en Alemania, concretamente, se mantuvo la tendencia a la baja de los últimos meses.

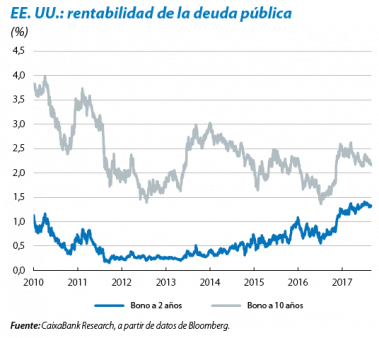

La Fed, lista para normalizar su balance. Los mensajes procedentes de la Fed a lo largo del verano reiteraron la confianza en las perspectivas de la economía estadounidense y la intención de proseguir con la normalización de la política monetaria. En la reunión de julio, el Comité Federal de Mercado Abierto (FOMC, por sus siglas en inglés) mantuvo el tipo de interés oficial en el intervalo 1,00%-1,25%, tal como se esperaba tras haberlo aumentado ya en dos ocasiones en la primera mitad del año, y apuntó la intención de empezar a reducir el tamaño del balance de la Fed «relativamente pronto». El consenso de analistas, en consonancia con el escenario de CaixaBank Research, espera que el anuncio se haga oficial en la próxima reunión de septiembre. Además, las actas de la reunión, así como las declaraciones de los miembros del FOMC a lo largo de julio y agosto, muestran que, a pesar de algunos datos por debajo de lo esperado, el FOMC mantiene un escenario de crecimiento sólido de la actividad y un aumento escalonado de la inflación hacia el objetivo del 2%, por lo que sus miembros reiteraron la adecuación de proseguir con aumentos graduales del tipo de referencia en los próximos trimestres. Sin embargo, al lado de estos mensajes de la Fed, contrasta la continuidad, durante los meses de julio y agosto, de la dinámica a la baja de los tipos de interés de la deuda soberana estadounidense, más marcada en los vencimientos a más largo plazo.

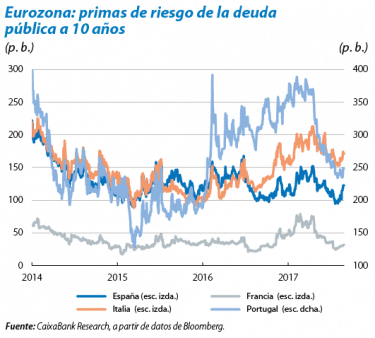

El BCE prepara un rediseño de la política monetaria con mayor confianza en las perspectivas de la eurozona. Como se esperaba, en la reunión de julio, el BCE no realizó cambios en los parámetros de la política monetaria y remarcó que la implementación del QE proseguirá hasta finales de año según lo planeado (compras netas por valor de 60.000 millones de euros mensuales). Sin embargo, tanto en esta reunión como a lo largo del verano, el BCE ha reforzado el mensaje de unas perspectivas más firmes para la actividad de la eurozona. Además, tras mejorar los riesgos alrededor del escenario de crecimiento, los últimos mensajes del BCE indican también una mayor confianza en la recuperación a medio plazo de la inflación, sustentada en el avance de la actividad y la desaparición de lastres temporales. Por ello, en la rueda de prensa posterior a la reunión de julio, Draghi indicó que este otoño el BCE discutirá el diseño de la política monetaria de los próximos trimestres y enfatizó la intención de que se base en una estrategia de persistencia, paciencia y prudencia. Con ello, apunta a una retirada gradual del estímulo que no comprometa la mejora de las perspectivas económicas de la eurozona. Ante estos anuncios, los mercados de deuda soberana de la eurozona mantuvieron un buen tono a lo largo del verano y las primas de riesgo soberanas se mostraron contenidas.

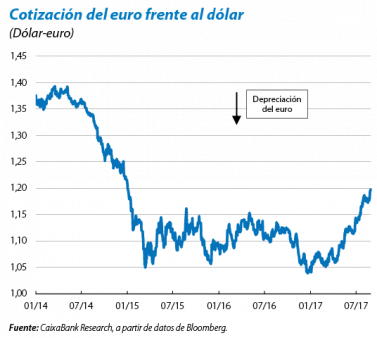

El euro se aprecia ante la mayor fortaleza económica de la eurozona. A lo largo del verano, el euro acentuó la tendencia a apreciarse que venía mostrando en los últimos meses, apoyado en las revisiones al alza del escenario macroeconómico de la eurozona. A lo largo de julio y agosto, el euro no solo alcanzó máximos de los últimos dos años en su cruce con el dólar (llegando a superar puntualmente los 1,20 dólares), sino que, res-pecto a una cesta de 19 divisas correspondientes a los principales socios comerciales de la eurozona, alcanzó niveles máximos desde el verano de 2014.

Fortaleza de las divisas emergentes. Entre julio y agosto, las divisas emergentes mostraron una ligera tendencia a apreciarse. La mejora del crecimiento económico en el bloque emergente; la publicación, en los últimos meses, de algunos indicadores por debajo de lo esperado en EE. UU., y la persistencia de la incertidumbre alrededor de la agenda de la nueva Administración de EE. UU. están contribuyendo a la debilidad del dólar y a la fortaleza de las divisas de las principales economías emergentes en su cruce con el dólar. De hecho, con la excepción de la lira turca, todas ellas ya han corregido plenamente la depreciación que sufrieron a finales de 2016 con la victoria de Trump en las elecciones presidenciales estadounidenses. En el transcurso del verano, destacó especialmente el buen tono del real brasileño, con una apreciación del 4,4% frente al dólar entre julio y agosto que se vio apoyada por un crecimiento positivo del PIB brasileño en el 2T 2017 por segundo trimestre consecutivo, con el que Brasil abandonó la situación de recesión técnica.

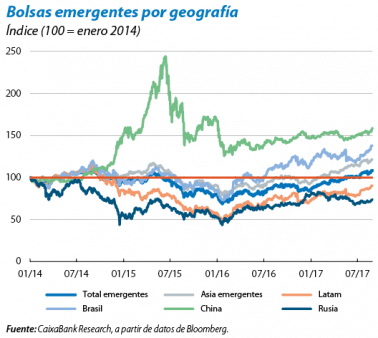

Las bolsas emergentes avanzan a un ritmo robusto. El índice global MSCI de la bolsa emergente ganó un 7,6% en el conjunto de julio y agosto. Los avances estuvieron liderados por América Latina y, concretamente, Brasil (Ibovespa +12,6%), cuya bolsa parte de niveles bajos a raíz de la recesión en la que se encontraba inmersa la economía. También fueron destacables los avances de la bolsa rusa (+9,5%), otra economía que abandonó la recesión en los últimos meses y que, además, en verano, se vio favorecida por la recuperación del precio del petróleo.

El precio del petróleo repunta y se estabiliza por encima de los 50 dólares por barril. El petróleo empezó el verano por debajo de los 50 dólares, sin un rumbo claro y mostrando cierta debilidad por las dudas acerca de la capacidad de la OPEP de limitar su producción. Sin embargo, después de la última reunión de la OPEP a finales de julio, el barril de Brent rebotó y se situó alrededor de los 52 dólares, nivel en el que se mantuvo relativamente estable a lo largo de agosto. La reunión de la OPEP se saldó sin novedades respecto a Libia y Nigeria, países miembros del cartel que, pese al aumento considerable de su producción en los últimos meses, seguirán exentos de los recortes acordados. Sin embargo, Arabia Saudí anunció la intención de recortar considerablemente sus exportaciones. Este anuncio, junto con la reducción de los inventarios de crudo en EE. UU., apoyó la recuperación del petróleo en agosto por encima de los 50 dólares.