La Fed aplaza el inicio de su estrategia de salida

El pasado día 18 de septiembre cundió la sorpresa en la reunión de política monetaria de la Reserva Federal (Fed). Contra el pronóstico casi unánime de los analistas, que esperaban un primer paso para reducir el importe de las compras mensuales de bonos, la autoridad monetaria anunció que de momento no hay cambios.

Para interpretar esta inesperada decisión conviene retroceder algo en el tiempo. Hace un año, en septiembre de 2012, la Fed puso en marcha un programa de compra de títulos hipotecarios por una cuantía de 40.000 millones de dólares mensuales, con el objetivo general de apuntalar la recuperación económica. En diciembre de 2012, decidió ampliar el programa con la adquisición de 45.000 millones mensuales de bonos del Tesoro. Posteriormente, ya en junio de este año, modificó su «política de orientación», adoptando una nueva modalidad según la cual los pasos que planea dar se condicionan a la evolución y la consecución de determinados umbrales en las tasas de desempleo y/o inflación. Entre otras referencias, la Fed comunicó que las compras de bonos se reducirán siguiendo un proceso gradual que finalizará cuando la tasa de paro descienda hasta el 7%. Sin embargo, los requisitos para iniciarlo no fueron tan concretos, y de ahí el desencuentro entre los analistas y la Fed. Por un lado, la Fed señaló que si la economía seguía evolucionando favorablemente, empezaría a reducir las compras antes de finales de 2013. Obviamente, esto incluía la reunión de septiembre pero también las de octubre y diciembre. Por otro lado, añadió una referencia genérica a la necesidad de preservar la estabilidad financiera. Posiblemente los analistas no prestaron suficiente atención a este «comodín» que se reservaba la Fed.

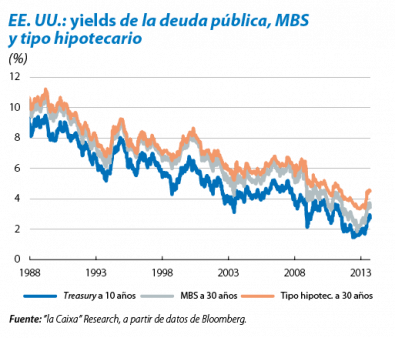

Para valorar la importancia que la Fed asigna a la estabilidad en los mercados financieros solo hace falta apreciar, aunque sea retrospectivamente, las declaraciones de Ben Bernanke y otros miembros de la institución durante los últimos meses, intentando repetidamente aplacar los ánimos de los inversores. Desde que se supo que la Fed estaba considerando comenzar la reducción de las compras de bonos, los inversores adelantaron sensiblemente la fecha esperada para la primera subida del tipo de interés oficial. Además, también se produjo un repunte muy brusco de las yields de la deuda pública a largo plazo, que se extendió al resto de segmentos de la renta fija. Un ámbito especialmente sensible es el de los préstamos hipotecarios, que si se encarecen demasiado rápido podrían abortar la reactivación del mercado inmobiliario, un motor importante del crecimiento. Parece que la Fed ha valorado que tanto el cambio de expectativas sobre el tipo oficial como el movimiento de las yields no eran convenientes, dado que se alejaban peligrosamente de su escenario deseado de normalización suave y paulatina de las condiciones financieras. El contenido del comunicado de la reunión del día 18 confirma esta impresión. En primer lugar se afirma explícitamente que «los riesgos a la baja en materia de actividad y empleo han disminuido», lo que invita a pensar que sería ya momento de moderar los estímulos, tal como esperaban los analistas. Sin embargo, a continuación la Fed advierte que «el deterioro de las condiciones financieras [...] podría reducir el ritmo de mejora de la economía y el mercado laboral», circunstancia que es la que acabó imponiéndose y determinó la decisión de esperar.

Inicialmente, la reacción de los mercados se ha alineado con los deseos de la Fed: descenso de los tipos de interés monetarios, de las yields de los bonos del Tesoro y del dólar, así como subidas de las bolsas. Pero este no es, ni mucho menos, el final de la historia. Capítulos parecidos posiblemente se repetirán en lo que promete ser una senda llena de baches en la estrategia de salida de la Fed. La amenaza es que la volatilidad se apodere de los mercados, o que la reputación de la entidad se vea perjudicada y los inversores pasen a exigir una mayor prima de riesgo a los activos financieros. Confiemos, sin embargo, en que la Fed maniobre con acierto, compaginando pulso firme y agilidad como hasta ahora. La próxima cita: el comité del 30 de octubre.