L'amplitud del mercat de deute sobirà de la zona de l'euro, a debat

El mes de març ha estat marcat per l'inici del programa de compres de deute públic (QE, per les sigles en anglès) del Banc Central Europeu (BCE). El seu èxit a l'hora d'estimular l'economia dependrà, en gran part, de l'impacte que exerceixi sobre els mercats financers i, en particular, sobre el mercat de deute públic. En aquest sentit, sembla que els primers indicis són propicis: la rendibilitat dels bons sobirans continua assolint nous mínims històrics i les expectatives d'inflació han començat a flexionar a l'alça. No obstant això, algunes veus alerten que el BCE podria tenir dificultats a l'hora d'adquirir els volums de deute anunciats, a causa de l'escassetat de l'oferta. Una anàlisi detallada dels factors que poden limitar l'oferta aclareix aquesta qüestió.

Les adquisicions de deute públic contemplades en el QE s'aproximaran als 0,8 bilions d'euros o, el que és el mateix, gairebé el 14% del total de bons sobirans amb venciments entre dos i 30 anys. D'entrada, no sembla que aquesta ràtio indiqui que l'oferta de bons pugui ser un escull per a la implementació del QE. D'una banda, és menor a l'observada en altres països amb programes similars (als EUA, les compres van representar el 17% del total dels bons elegibles). De l'altra, se situa prou lluny dels límits a les compres establerts pel BCE. En concret, l'adquisició de deute no pot superar el 25% de l'emissió d'un bo en concret ni el 33% del total de títols amb venciments entre dos i 30 anys d'un mateix emissor.1

Aquest marge de maniobra ofert per l'elevat estoc de deute públic europeu deixa en un segon pla alguns dubtes sobre la capacitat de satisfer els objectius de compra del QE. Un d'aquests dubtes és l'emissió neta de deute públic, relativament reduïda, prevista a la zona de l'euro per al 2015. En concret, el valor nominal dels nous bons emesos pels Tresors de la zona de l'euro enguany (descomptats els venciments de deute) equival al 33% del total de les compres contemplades en el QE, un percentatge que se situa molt per sota del que s'observa als EUA o al Regne Unit durant els respectius programes. Així mateix, no es preveu que les possibles reticències d'alguns tenidors de deute públic (com les entitats bancàries o els fons de pensions) a reduir les inversions en deute públic, tot i que puguin ser importants a l'hora de determinar l'evolució de les yields dels bons, siguin crítiques.

Una altra restricció que pot limitar l'oferta de bons sobirans és l'exclusió, entre els possibles actius elegibles, dels que tinguin una rendibilitat inferior a la facilitat de dipòsits del BCE (actualment, del –0,2%). Prenent com a referència les dades de mitjan març, al voltant del 10% del deute públic de la zona de l'euro amb venciments entre dos i 30 anys se situa per sota d'aquest llindar.

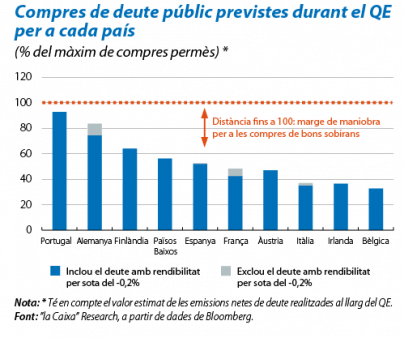

El gràfic evidencia quin és l'abast d'aquesta nova restricció. Els països més afectats són França i Alemanya, on el 14% del volum emès en bons sobirans amb venciment entre dos i 30 anys cotitzava, cap a la meitat de març, amb rendibilitats inferiors al –0,2%. Com s'observa, amb l'exclusió d'aquests bons de l'elenc d'actius elegibles, la compra de bons alemanys (establerta en funció del capital aportat per cada país al balanç del BCE) passaria a representar del 74% al 83% del límit de compres (del 43% al 48% en el cas francès). Per bé que noves caigudes de les rendibilitats sobiranes augmentarien aquest impacte, l'important estoc de deute elegible existent a la majoria de països ofereix un marge de maniobra prou ampli. De fet, només a Portugal les compres de deute s'apropen al límit corresponent.

En definitiva, el mercat de deute públic de la zona de l'euro és prou ampli per satisfer l'objectiu de compres del QE. De tota manera, la necessitat d'ampliar aquest programa més enllà del setembre del 2016 o, fins i tot, l'ús d'altres programes de compra de deute públic per part del BCE, com les OMT (outright monetary transactions), dissenyades per reduir pressions excessives als mercats de deute, podrien qüestionar aquesta afirmació. És per això que la millor garantia per esvair els interrogants sobre el QE és aconseguir que el seu estímul monetari es transmeti, de forma efectiva, a l'economia real.

1. El límit del 25% respon al nivell màxim de deute que un tenidor pot posseir sense bloquejar un procés de reestructuració del deute. Es fixa en el 33% el límit de compres del total del deute d'un mateix emissor amb la finalitat de no afectar gaire el procés de formació de preus als mercats.