El año que viene, ¿cuánto vamos a gastar?

La economía española está entrando en una fase más madura del ciclo y, por tanto, su crecimiento se va moderando gradualmente hacia cotas más sostenibles a largo plazo. En este contexto, nos preguntamos sobre el comportamiento que tendrá el principal motor de la economía: el consumo privado. Tal y como veremos, cabe esperar que el consumo modere su crecimiento, aunque de forma muy gradual, gracias a los sólidos fundamentos que lo sostienen.

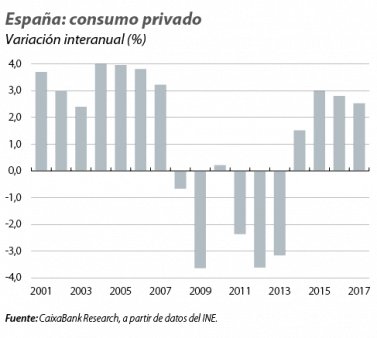

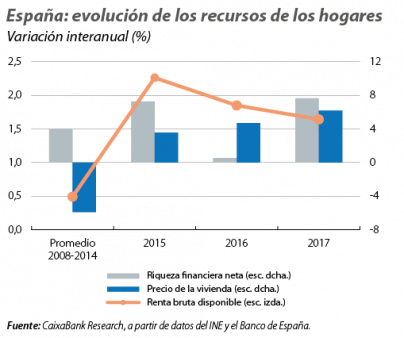

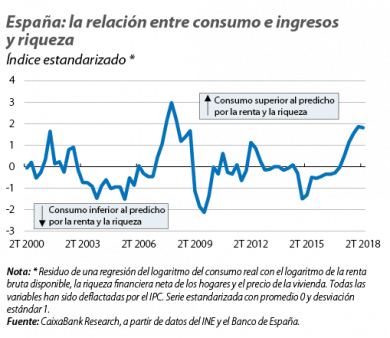

Como muestra el primer gráfico, tras experimentar fuertes caídas entre 2008 y 2013, el consumo de los hogares repuntó con fuerza en 2015 de la mano de la recuperación económica, el aumento del empleo y el consiguiente incremento de la renta bruta disponible de las familias y de su riqueza, tanto financiera como inmobiliaria (véase el segundo gráfico). Sin embargo, la recuperación del consumo ha ido más allá de lo que sugiere la mejora de los ingresos de las familias, hecho que mostramos en el tercer gráfico. La brecha que se ha abierto entre el consumo y los recursos que lo respaldan se puede explicar, en parte, por el efecto del «consumo embalsado»: tras varios años de apretarse el cinturón y posponer planes de consumo para hacer frente, primero, a una recesión y, luego, a una incierta recuperación, muchos hogares han pasado a materializar estos planes gracias a la mayor confianza que ofrece el nuevo entorno económico.1 Con todo, ello solo ofrece un apoyo temporal que, probablemente, irá perdiendo ímpetu. ¿Cuáles son, por tanto, las perspectivas de crecimiento del consumo a medio plazo?

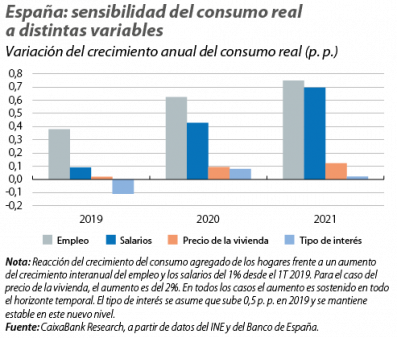

Con este objetivo, analizamos la sensibilidad del consumo a la evolución de los factores que determinan los ingresos de los hogares: el empleo, los salarios, los tipos de interés y el precio de la vivienda (el principal activo de muchos hogares). Los resultados se muestran en el cuarto gráfico.2 Por un lado, se evidencia que la reacción del consumo frente al aumento del empleo es mucho mayor que en respuesta a un incremento salarial, al menos a corto plazo. Si este resultado parece sorprendente, una posible explicación es que nuestros patrones de consumo cambian más cuando pasamos de estar desempleados a obtener un trabajo que como reacción a variaciones en el sueldo. Por otra parte, vemos cómo la respuesta del consumo se incrementa a lo largo del tiempo y las diferencias entre el impacto del empleo y los salarios se reducen: es decir, la propensión marginal al consumo de los hogares aumenta cuando las ganancias en renta bruta disponible pasan a ser más duraderas.

Otro hecho de relieve es que el impacto del crecimiento de los precios de la vivienda sobre el consumo agregado es muy reducido.3 Una posible explicación es que el aumento del precio de la vivienda supone un aumento de la riqueza para un sector de la sociedad (los propietarios) pero una disminución del poder adquisitivo del otro (los que quieren comprar).4 Por último, destacamos que el impacto que se puede esperar de una moderada subida de tipos de interés (de 0,5 p. p.) es relativamente bajo.

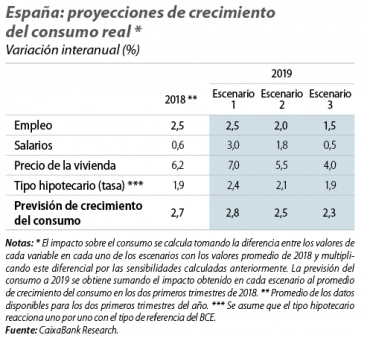

Para realizar proyecciones del consumo, debemos formarnos una idea de las perspectivas sobre el empleo, los salarios, los tipos de interés y el precio de la vivienda para el año que viene. Así, por el lado del empleo, cabe esperar que el crecimiento de la ocupación se modere a medida que lo haga la actividad.5 Sin embargo, la demanda interna se espera que mantenga unas perspectivas favorables y aún subsiste un elevado grado de holgura en el mercado laboral, por lo que es de prever que esta moderación sea leve y que el empleo siga creciendo ligeramente por encima del 2% en 2019 (2,5% en el 3T 2018). Por su parte, los últimos indicadores sugieren que los salarios podrían repuntar levemente en 2019 tras varios años de moderación. Por ejemplo, los incrementos salariales pactados en convenio hasta septiembre de 2018 fueron del 1,7%, mientras que los firmados un año antes se situaban en el 1,3%. Por el lado de los tipos de interés, las perspectivas son muy estables: el BCE ya ha indicado que no subirá el tipo de interés de referencia antes del último tramo de 2019 y es poco probable que se aleje de esta previsión en ausencia de grandes sorpresas macroeconómicas. Asimismo, en relación con el precio de la vivienda, tras repuntar con fuerza en los últimos tres años, CaixaBank Research espera que el crecimiento de los precios se consolide en cotas elevadas pero más moderadas que las del último año.

Combinando estas perspectivas con los resultados anteriores, presentamos tres escenarios para el consumo en el último cuadro: un escenario parecido al descrito anteriormente, otro que dibuja una evolución algo más fuerte de las variables consideradas y un tercero que considera un escenario más moderado. Tal y como podemos ver, en todos los casos el grado de ralentización sería moderado. Así, es de prever que la demanda interna siga ofreciendo un pilar de crecimiento sólido en los próximos trimestres.

1. El desacople entre consumo y renta no ha ido acompañado de un aumento de la deuda del sector de los hogares, sino más bien al contrario: en el 2T 2018, la deuda de los hogares se situaba en el 60,8% del PIB, más de 20 p. p. por debajo de la cota alcanzada en los peores momentos de la crisis.

2. Las sensibilidades se calculan en dos etapas. Primero se estima la relación de largo plazo entre el consumo y sus determinantes: la renta bruta disponible, la riqueza financiera neta de los hogares y el precio de la vivienda (todas las variables en logaritmos y deflactadas por el IPC). Luego se estima una regresión entre el crecimiento intertrimestral del consumo y la variación intertrimestral del empleo, los salarios, el tipo de interés hipotecario y el residuo de la ecuación de la primera etapa. Los tres primeros factores capturan el impacto a corto plazo de estas variables sobre el consumo, mientras que el último factor captura la tendencia del consumo a retornar a su tendencia de largo plazo.

3. Otros estudios corroboran que la propensión al consumo ante un aumento de la riqueza en España es limitada. Véase, por ejemplo, Banco de España (2005), «Efectos de la riqueza inmobiliaria sobre el consumo: resultado a partir de la Encuesta Financiera de las Familias».

4. Otra posible explicación sería que en España, a diferencia de EE. UU., no se suele utilizar la vivienda como garantía para financiar el crédito al consumo.

5. Para un análisis de la relación entre el crecimiento del PIB y el empleo, véase el Focus «Una recuperación intensiva en empleo: factores explicativos» en el IM07/18.