(Re)integración financiera en la eurozona

Uno de los principales logros del euro, la integración financiera, se ha roto. Con el estallido de la crisis de la deuda soberana, las condiciones de acceso al crédito han vuelto a depender, en gran medida, de la procedencia geográfica de los agentes económicos. Es decir, la dispersión de las condiciones crediticias entre países ha aumentado y los mercados monetarios y de deuda europeos se han renacionalizado. Analizar las razones de fondo que han provocado esta fragmentación financiera es clave para entender sus implicaciones y las posibles soluciones a largo plazo.

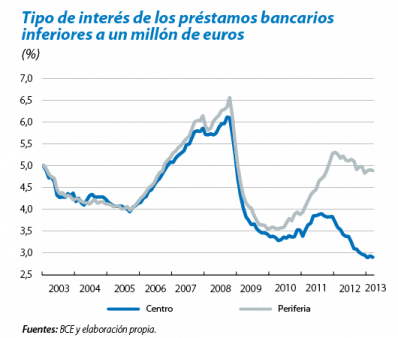

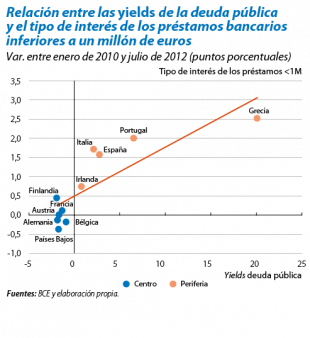

Las condiciones crediticias de los préstamos bancarios inferiores a un millón de euros, los más utilizados por las pymes, son las que muestran una mayor dispersión. Entre enero de 2010 y enero de 2012, el tipo de interés de los nuevos préstamos a pymes en los países periféricos aumentó en 1,7 puntos porcentuales, mientras que en los países del centro el incremento fue de solamente 0,3 puntos. Es cierto que, en parte, esta dispersión en los tipos de interés refleja el riesgo de crédito de prestar a empresas localizadas en países que sufren una recesión más severa. Pero también es debida al mayor coste de financiación que soportan los bancos en la periferia a causa de la crisis de la deuda soberana. Desde principios de 2010, cuando se agudizó la crisis griega, las yields de la deuda soberana se incrementaron, primero en Grecia y después en el resto de países periféricos, por los temores de una ruptura del euro. Las consecuencias para el sector bancario fueron inmediatas: cada vez era más difícil obtener financiación en los mercados y, en caso de conseguirla, su coste era notablemente superior. Solamente el recurso al BCE solventó las necesidades de liquidez más apremiantes. Ello acabó afectando tanto a la actividad bancaria como a la empresarial, deteriorando aún más una actividad económica que ya se encontraba muy deprimida.

El camino hacia la reintegración financiera debe iniciarse cuanto antes, pero no es sencillo. Primero es necesario restaurar las fuentes de financiación bancaria en los países periféricos. En este sentido, los avances para crear la unión bancaria son decisivos. Por el momento, el anuncio por parte del BCE en agosto de 2012 del programa OMT, ha alejado el riesgo de ruptura del euro. Como resultado, las tensiones en los mercados financieros han menguado considerablemente: se han reabierto los mercados de deuda bancaria en los países periféricos, los bancos han reducido su dependencia de la financiación del BCE, y las yields de deuda pública han bajado notablemente. Estas mejoras se están transmitiendo, poco a poco, a las condiciones de financiación de las pymes: entre agosto de 2012 y marzo de 2013 el tipo de interés de los préstamos bancarios inferiores a un millón de euros se ha reducido 0,2 puntos, tanto en la periferia como en el centro.

A pesar de estas mejoras, el acceso a la financiación sigue siendo un problema para el tejido productivo de la periferia. Concretamente, un 22% de las pymes en países periféricos señalan el acceso a la financiación como su principal problema, frente a solamente un 11% en el centro. Recuperar la confianza en el proyecto europeo dependerá de los avances que se produzcan en materia institucional, y todo apunta a que este proceso será lento. Mientras esto no se consiga, el acceso del sector bancario de la periferia a fuentes de financiación estables y a un precio razonable, no se normalizará completamente. Medidas que ayuden a hacer este proceso de transición más llevadero son, por lo tanto, imprescindibles (véase Focus «¿Se adentrará el BCE en aguas desconocidas?» para un análisis de las distintas medidas que podría tomar el BCE).