El impacto de la divergencia monetaria, gran incógnita de 2016

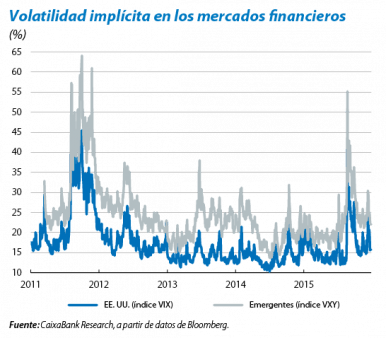

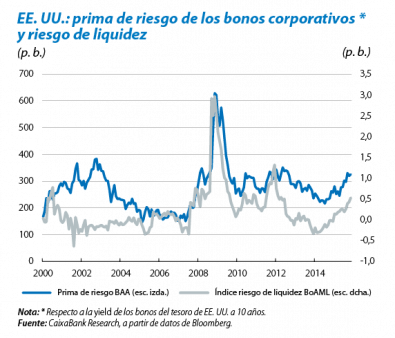

El inicio de la normalización de los tipos de interés en EE. UU. marca el comienzo del nuevo año. En el último tramo de 2015, los mercados financieros internacionales estuvieron sometidos a un clima más volátil, que acabó por deslucir el ya de por sí débil tono de la segunda mitad del año. La renovada debilidad del mercado de materias primas, en particular del petróleo, ha supuesto un claro lastre para la evolución de los activos con riesgo globales. También han alimentado la inestabilidad las dudas sobre la capacidad de resiliencia de las economías emergentes y la decepción que provocaron las medidas de estímulo anunciadas por el BCE en su reunión de diciembre. La volatilidad del mercado de bonos corporativos del segmento más especulativo en EE. UU. también ha contribuido negativamente. En clave positiva, la reacción favorable del mercado a la primera subida de tipos en EE. UU. es señal de fortaleza. De cara a 2016, la continuidad de esta pauta constructiva descansa sobre dos condiciones necesarias: la gradualidad de futuras subidas del tipo oficial y una estrategia de comunicación apropiada de la Reserva Federal (Fed).

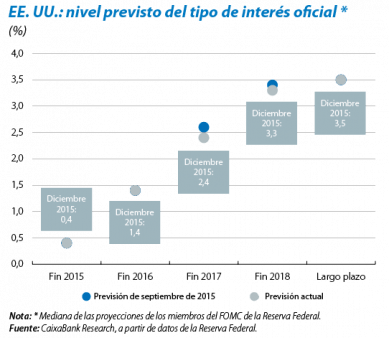

Un año más, los bancos centrales permanecerán en el centro de la escena financiera internacional. La materialización del desacoplamiento de política monetaria entre la Fed y otros bancos centrales importantes será, sin lugar a dudas, uno de los mayores desafíos para los mercados internacionales durante el año que comienza. En particular, la implementación del proceso de normalización de los tipos de interés por parte de la Fed tendrá un papel central. No obstante, el carácter gradual anticipado para la senda del tipo oficial permitirá limitar las potenciales repercusiones negativas (véase el Focus «La normalización del tipo oficial y su impacto en los mercados financieros de EE. UU.»).

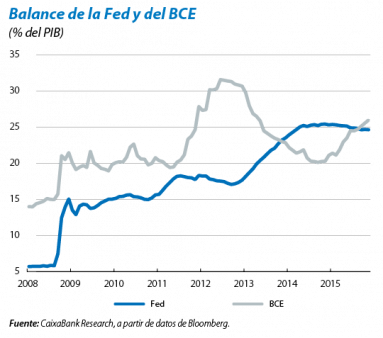

Tras siete años de tipos de interés cercanos al 0%, la Fed acomete la primera subida y anticipa que el ritmo de futuras subidas será gradual. Tal y como se esperaba, el Comité Federal de Mercado Abierto (FOMC) de la entidad decidió, en su reunión de diciembre, dar comienzo al proceso de normalización del tipo de interés oficial con una subida de 25 p. b., hasta el 0,25-0,50%. La fortaleza de la economía estadounidense justificó la decisión de la Fed, que condicionará las futuras subidas a la evolución de la actividad económica y de la inflación, aunque reiteró una vez más que espera un ajuste gradual de los tipos de referencia. La decisión de mantener la reinversión de los vencimientos de deuda mantendrá un elevado grado de laxitud de las condiciones monetarias y financieras. Respecto a la implementación de la estrategia de paulatino endurecimiento de las condiciones financieras, cabe destacar la puesta en marcha de la facilidad reverse repo, cuyo propósito consiste en drenar progresivamente la abundante liquidez del sistema financiero.

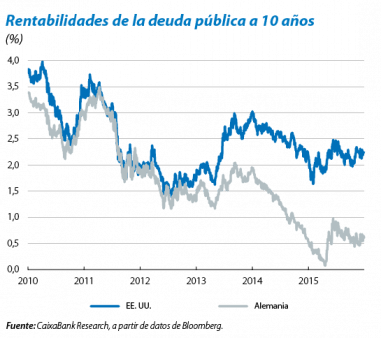

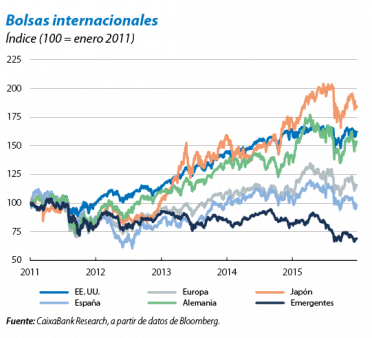

Los mercados globales aplauden la decisión de la Fed. Los mercados bursátiles recibieron positivamente el inicio del proceso de normalización de los tipos de interés en EE. UU., en especial las bolsas europeas, que encabezaron las subidas en los días posteriores. También los mercados emergentes digirieron bien la decisión, a pesar de que el nuevo régimen de tipos puede poner en aprietos a aquellas economías emergentes con desequilibrios macroeconómicos todavía por corregir. En EE. UU., el rendimiento del bono soberano a 2 años aumentó por encima del 1% por primera vez desde 2010, mientras que el del bono a 10 años mostró más estabilidad y permaneció alrededor del 2,25%.

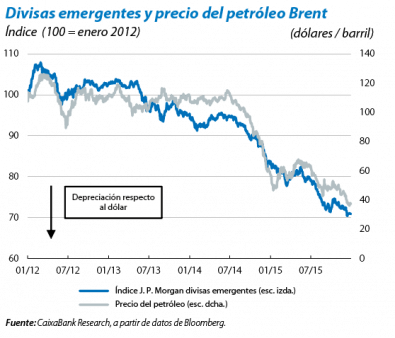

El nuevo entorno financiero mundial, reto adicional para el bloque emergente. El contexto financiero emergente se mantuvo frágil durante el último mes del año. La persistente debilidad de las materias primas, la apreciación del dólar y el endurecimiento de las condiciones de financiación son una combinación nociva para el desempeño de los activos emergentes. No obstante, China, Turquía y la India han deparado sorpresas positivas en términos de actividad. Por su parte, Brasil no ha mostrado señales de mejora en lo que a crecimiento y corrección de desequilibrios se refiere. La crisis política tampoco ofrece visos de mejora, tal y como reflejan el proceso de inhabilitación de la presidenta Rousseff y la dimisión del ministro de Finanzas. Dadas las condiciones exigentes del entorno exterior y la debilidad de las materias primas, los próximos meses serán clave para que los eslabones débiles emergentes aceleren la corrección de sus desequilibrios internos.

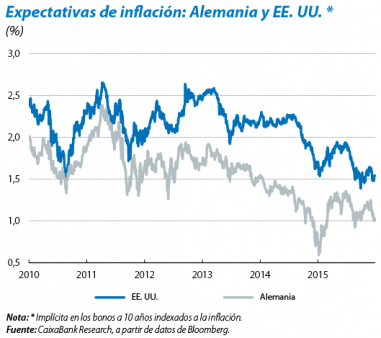

El BCE adopta más estímulos monetarios en su intento de impulsar la inflación de la eurozona. El Consejo de Gobierno (CG) de la entidad introdujo una batería de ajustes para incrementar el grado acomodaticio de su política monetaria. Entre las diferentes medidas anunciadas tras su última reunión del año, el CG recortó 10 p. b. el tipo de la facilidad de depósito, hasta el –0,30%. Asimismo, la institución anunció cambios en los parámetros de su programa de compra de activos (QE): la extensión del QE hasta marzo de 2017 y la inclusión de títulos de deuda regional y local en el abanico de activos elegibles en el programa de compra de activos. Estas nuevas medidas, junto con la decisión de reinvertir los vencimientos de los bonos comprados, están orientadas a prolongar unas condiciones monetarias muy acomodaticias y a reforzar la política de orientación de los tipos de interés de la entidad (forward guidance).

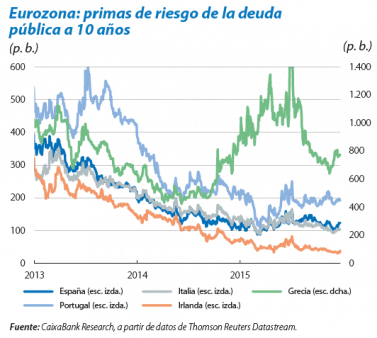

Las medidas del BCE no convencieron a los inversores, que anticipaban un tono más agresivo del banco central. Esta circunstancia provocó, en un inicio, fuertes alzas de los tipos de interés de los mercados monetarios e interbancarios europeos. Aun así, pensamos que el creciente exceso de liquidez de la eurozona contribuirá a corregir los repuntes de los tipos de interés de corto plazo. Por su parte, los tipos a largo plazo de la deuda pública europea no quedaron al margen de estos rebotes iniciales. En España, la prima de riesgo a 10 años se relajó significativamente en diciembre y llegó a fluctuar por debajo de los 110 p. b. en vísperas de la reunión del BCE. Sin embargo, la fragmentación del arco político resultante tras los comicios electorales despertó el recelo de los inversores internacionales. La prima de riesgo se situó por encima de los 130 p. b. Este entorno de mayor incertidumbre política no será propicio para el desempeño de la deuda soberana española, máxime teniendo en cuenta el exigente calendario de vencimientos que debe afrontar el Tesoro Público en 2016. Con todo, no contemplamos tensiones de envergadura sobre los bonos españoles, ni tampoco un deterioro sostenido en la percepción del riesgo soberano de España.

En la arena bursátil, el cierre de año depara pocas alegrías. Las bolsas internacionales cerraron el año 2015 sin poder recuperar enteramente las pérdidas registradas durante el episodio de tensiones del pasado verano. La renta variable estadounidense es la mayor excepción, y el S&P 500 volvió a las ganancias en el cómputo anual tras superar la prueba de fuego de la Fed. No obstante, unas valoraciones relativamente altas y el débil contexto actual del crecimiento en los beneficios empresariales dibujan un escenario poco alentador para el mercado de acciones en EE. UU. La intensificación del sell-off de las materias primas es un foco de riesgo que contribuirá a mantener un pulso bursátil dubitativo. Las dudas sobre la solidez del segmento especulativo del mercado de bonos corporativos (high yield) a nivel global, en un entorno de deterioro de la liquidez del mercado secundario de bonos, es otra fuente de inestabilidad. En Europa, las nuevas medidas adoptadas por el BCE para aumentar el grado acomodaticio de su política monetaria fueron insuficientes para apoyar al sentimiento optimista de los meses anteriores. Sin embargo, 2016 debería ser el año en que la recuperación de los beneficios corporativos tome impulso de la mano de los factores de fondo ya conocidos. Las bolsas emergentes no se alejaron de esta dinámica y sufrieron nuevas pérdidas en diciembre. Tal y como se ha mencionado anteriormente, el ímpetu reformista de los países emergentes constituye una variable fundamental para la recuperación de la confianza inversora. Confianza que debería mejorar a medida que se disipen los temores sobre la capacidad de crecimiento de las economías emergentes y se constate que las cotizaciones de los activos bursátiles de la región disponen de márgenes de progreso significativos (véase «2016: retos y oportunidades en un entorno financiero global exigente» en el IM12/2015).

La fortaleza del dólar y el desplome del petróleo siguen pesando en las divisas emergentes. Por su parte, el cruce euro-dólar sigue a merced de los mensajes y actuaciones de la Fed y el BCE. El fuerte rebote que siguió a la decisión del BCE llevó al euro a los 1,10 dólares y a volver a depreciarse levemente, tras el anuncio de la Fed, hasta los 1,08 dólares. A medio plazo, la moneda europea debería seguir depreciándose ligeramente, al hilo de la materialización de la divergencia de la política monetaria entre ambos bloques monetarios. En los mercados de materias primas, el Brent continúa perdiendo soportes y acentúa sus caídas hasta los 36 dólares/barril. El exceso de oferta y la falta de acuerdo entre los países de la OPEP han intensificado la debilidad del precio del crudo hasta su nivel más bajo desde 2004.