La borsa espanyola enfront de l’europea: l’hora de recuperar el terreny perdut?

S’ha revalorat la borsa espanyola des del mínim assolit l’any 2012? Sí, un imponent 70%. Addicionalment, de llavors ençà, ho ha fet millor que l’europea? No, en absolut. Atesos, per exemple, el fort descens de la prima de risc sobirana i les dinàmiques de creixement de les dues economies, això pot cridar l’atenció. No en va, Espanya ha registrat, de forma ininterrompuda, un diferencial de creixement positiu enfront de la zona de l’euro des del 4T 2013.

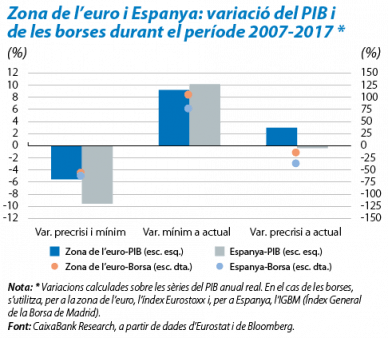

Un breu repàs de l’evolució del PIB a Espanya i a la zona de l’euro durant els 10 últims anys ajuda a contextualitzar l’evolució relativa dels principals índexs borsaris. En concret, el descens de l’índex borsari de referència de la zona de l’euro, l’Eurostoxx, va ser del 58% entre el 2007 i el 2013, i el PIB, en termes reals, va recular el 5,5% en el mateix període. A Espanya, l’enfonsament borsari va assolir el 64% i la factura en termes de PIB va ser molt més onerosa, ja que la reculada va assolir el 9,5% (vegeu el primer gràfic).

Les xifres relatives a la recuperació des del punt mínim de la crisi també són il·lustratives. En l’àmbit borsari, al març del 2017, la borsa de la zona de l’euro es va situar el 15% per sota del màxim precrisi, enfront del 40% de l’espanyola. En termes de PIB, el de la zona de l’euro era el 3% superior al valor màxim precrisi, mentre que, a Espanya, les ferides no han cicatritzat per complet i el PIB encara es mantenia el 0,4% per sota del seu respectiu màxim. Per tant, el retard relatiu de la borsa espanyola és menys sorprenent quan es té en compte la diferent posició en la fase de recuperació de les dues economies.

L’element clau per explicar l’evolució diferencial entre la borsa espanyola i l’europea és la diferent evolució dels beneficis empresarials. En efecte, els beneficis de les companyies cotitzades espanyoles han evolucionat de manera menys favorable que els de les empreses de l’Eurostoxx.1 En aquest context, no sorprèn que els inversors hagin adoptat un posicionament més caut sobre la renda variable espanyola.

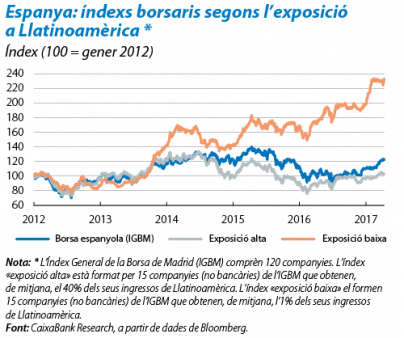

Hi ha dos factors que són fonamentals per entendre la millor evolució dels beneficis de les empreses de l’Eurostoxx enfront dels de les empreses cotitzades espanyoles. El primer, l’elevat pes del sector bancari al mercat borsari espanyol (el 37%, enfront del 12% a la zona de l’euro). En general, els beneficis del sector bancari han evolucionat menys favorablement que els del conjunt d’empreses, ja que és un sector que ha estat molt penalitzat per l’entorn de tipus d’interès baixos. El segon, la remarcable exposició de les companyies espanyoles a Llatinoamèrica. En concret, aquestes companyies obtenen entre el 20% i el 25% dels ingressos d’aquesta regió, de manera que la forta desacceleració econòmica que ha viscut no ha contribuït positivament.

En conjunt, si s’exclou la major exposició de la borsa espanyola a aquests dos factors, l’endarreriment en relació amb l’europea des dels respectius mínims fins al març del 2017 passaria del 32% observat al 4%.

En suma, la radiografia dels elements que expliquen l’evolució relativa de la borsa espanyola en relació amb l’europea permet dibuixar un escenari relativament optimista, ja que, en els propers trimestres, s’espera que les condicions monetàries es comencin a normalitzar i que el creixement dels principals països de l’Amèrica Llatina adquireixi impuls. A més a més, les perspectives macroeconòmiques continuen sent molt favorables per a l’economia espanyola.

1. El diferencial del creixement mitjà anual dels beneficis entre les companyies cotitzades de la zona de l’euro i d’Espanya des de l’any 2012 és de 8 p. p.