Borses dels països emergents: el torn dels factors interns

El principal índex representatiu de les borses emergents va registrar una pujada del 16% entre el gener i l’octubre d’enguany, malgrat la forta caiguda patida al gener. Aquesta xifra contrasta amb el tímid augment del 3% de les borses desenvolupades. Nombroses veus qüestionen el ressorgiment borsari dels emergents amb l’argument principal que la Reserva Federal (Fed) reprendrà aviat les pujades de tipus d’interès. No hi ha dubte que aquest és un factor fonamental, però no és l’únic ni necessàriament és el més important.

A l’hora d’examinar l’evolució del mercat de renda variable a les economies emergents i, en general, per entendre les dinàmiques dels fluxos de capitals cap a aquestes economies, és molt útil distingir dos tipus de determinants. D’una banda, els factors d’impuls (push factors): forces d’abast global que impacten des de fora als mercats emergents, com l’aversió global al risc o el nivell dels tipus d’interès de les economies desenvolupades. De l’altra, els factors d’atracció (pull factors): atributs dels països emergents que influeixen en les decisions dels inversors, com els fonaments macroeconòmics o el risc geopolític.

Al començament de l’any, tant els factors d’impuls com els d’atracció van confluir per infligir un dur càstig als actius emergents. L’augment de l’aversió global al risc, alimentada pels dubtes renovats sobre l’economia xinesa, va ser el principal detonant d’una caiguda general de les borses, particularment intensa a les emergents. Plovia sobre mullat, ja que aquests mercats es movien ja en un entorn exterior advers des de l’inici de la normalització del tipus oficial de la Fed al desembre del 2015. I tot plegat en el marc d’una fragilitat econòmica i d’una política interna preocupants en diversos països emblemàtics, com el Brasil, Sud-àfrica o Turquia.

De llavors ençà, la forta embranzida de la borsa emergent s’ha basat, principalment, en els factors d’impuls. D’una banda, la Fed ha reconsiderat els plans de pujades de tipus. Al final del 2015, contemplava quatre alces de 0,25 punts el 2016 i quatre més el 2017, mentre que ara només contempla una pujada abans que acabi enguany i dues o tres l’any vinent. Aquest to monetari més acomodatici va esperonar el fenomen de la «recerca de rendiment». En efecte, la perspectiva d’un entorn de tipus baixos, fins i tot negatius, durant un període llarg de temps és una bona notícia per als actius emergents, ja que una reducció substancial de la rendibilitat lliure de risc augmenta l’atractiu dels actius més arriscats. La sòlida recuperació durant aquests mesos del preu de les primeres matèries, en particular l’alça del 80% del petroli, també ha estat un factor de suport important per a la renda variable emergent.

Aquests dos vents de cua decauen, i sembla poc probable que puguin impulsar les borses emergents amb la mateixa intensitat. Certament, és difícil que les expectatives que ara revelen els inversors en relació amb les pujades de la Fed (i també les relatives a les compres de bons del BCE) es tornin a incomplir en el sentit de més laxitud. Aquest impuls extra sembla poc probable. De fet, comença a apuntar l’escenari oposat: pujades de tipus als EUA més ràpides del que s’havia anticipat, motivades per un repunt de la inflació, i que comportarien un ascens notable dels tipus a llarg termini als països desenvolupats i una forta apreciació del dòlar. Una recepta per a sortides de capitals i per a caigudes borsàries als emergents. Així i tot, aquest risc és, ara com ara, baix, i el més probable és l’escenari de pujades lentes, de manera que la «recerca de rendiment» hauria de continuar beneficiant de forma moderada les borses emergents, si més no a curt termini.

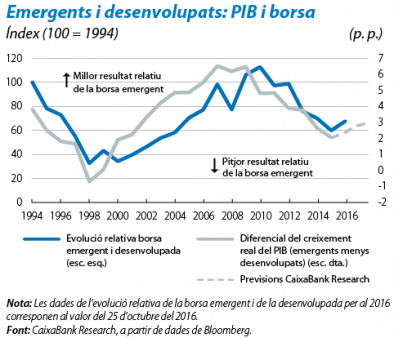

Més enllà de les oscil·lacions que amb tota seguretat apareixeran arran de les actuacions de la Fed o dels rebrots de l’aversió al risc per motius econòmics (la Xina continua acaparant les sospites) o polítics (amb una agenda electoral molt carregada a tot el planeta), les perspectives de les borses emergents descansen ara en els factors d’atracció. I són moderadament positives. Així, la millora relativa del creixement del bloc emergent en relació amb les economies desenvolupades hauria de servir de principal motor a les borses emergents (vegeu el gràfic). En qualsevol cas, sembla que la selectivitat és més clau que mai, ja que els mercats emergents són un bloc cada vegada menys homogeni, com ho demostra el contrast entre la solidesa econòmica de diversos països emergents (en particular, l’Índia i Indonèsia) i la incertesa que continua envoltant el futur d’altres països en desenvolupament (per exemple, el Brasil, Turquia o Rússia).