Reserves als països emergents: és suficient el coixí?

El 2015, fortes sortides de capitals van sorprendre la majoria de països emergents. Després d'anys d'entrades massives, l'inici de la normalització de la política monetària als EUA i els temors a uns avanços més moderats al bloc emergent van ser els principals detonants. Sens dubte, l'elevat coixí de reserves internacionals acumulat durant anys els va servir per esmorteir l'impacte de les sortides. Però, després d'aquest episodi, continua sent sòlid el coixí?

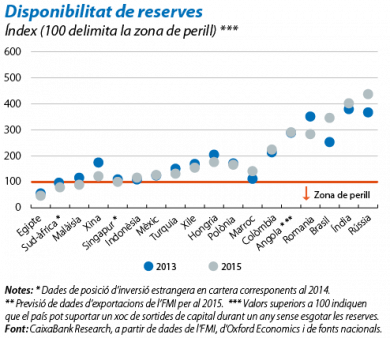

Per esbrinar-ho, analitzem el nivell de reserves d'una selecció d'economies emergents d'acord amb el mesurament utilitzat pel Fons Monetari Internacional (FMI).1 Aquest mesurament pren la forma d'una ràtio entre les reserves i diferents fonts potencials de sortides de capitals. Aquestes fonts, i el motiu pel qual són tingudes en compte, són: (i) les exportacions, per reflectir un possible xoc advers en la demanda externa o en el preu relatiu de les exportacions en relació amb les importacions; (ii) l'oferta de diners (M2), per capturar fugides de capital a través dels actius més líquids; (iii) el deute a curt termini, per reflectir el risc de no renovació d'aquest deute, i (iv) altres passius en cartera susceptibles de sortir.2 Un valor de la mesura de l'FMI per damunt del 100% implica que el país seria capaç de suportar durant un any sortides de capital sense esgotar les reserves.3

Aquest índex, per tant, serveix per identificar els països amb reserves massa baixes per aguantar un eventual xoc advers, com Egipte, Sud-àfrica o Malàisia (vegeu el gràfic). No obstant això, no cal considerar-lo un signe inequívoc que un país tingui problemes o que n'estigui lliure. Hi ha països per als quals aquest índex no és informatiu i per als quals cal tenir en compte certes consideracions extra que afecten la necessitat de reserves. En particular, cal anar amb compte amb les economies amb certes peculiaritats en les diferents fonts potencials de sortides de capitals i que conformen el denominador de la ràtio. D'aquesta manera, per exemple, un país amb controls de capitals com la Xina requerirà una ràtio menys elevada de reserves. Així mateix, països que mantinguin períodes de tinença mínims per a valors o per a impostos que desincentiven les amortitzacions anticipades podrien requerir reserves més baixes com a percentatge dels seus passius de cartera.

En canvi, el mesurament de l'FMI en el cas de Rússia és un clar exemple d'optimisme poc justificat. L'índex se situa en nivells molt superiors al 100%, i fins i tot va millorar entre el 2013 i el 2015, malgrat una caiguda de les reserves del 27%. Aquesta millora va ser deguda, principalment, al fort descens de les exportacions per l'enfonsament del preu del petroli (que representa una tercera part del total d'exportacions del país) i a l'escàs accés als mercats de deute internacionals a causa de les sancions. No és estrany que, en un informe recent, l'FMI aconselli a Rússia un nivell de reserves que dupliqui el suggerit per la seva mètrica estàndard.

El cas d'Angola és similar al de Rússia. L'índex ronda el 300%, malgrat un descens en les reserves del 30% entre el 2013 i el 2015. En part, això és degut al col·lapse de les exportacions de petroli (que representen el 98% del total d'exportacions del país). Així, doncs, de manera genèrica, els països molt dependents de les exportacions de primeres matèries requeriran una ràtio de reserves superior al 100%, ja que, atès que les primeres matèries són relativament inelàstiques al preu, presenten més dificultats davant un xoc advers de demanda externa. A més a més, cal afegir l'alta dolarització de l'economia angolesa, que fa que el nivell mínim de reserves requerit sigui encara més elevat. Tot plegat ha propiciat que, recentment, el país hagi hagut de demanar ajuda a l'FMI.

En definitiva, la mètrica de l'FMI és un bon punt de partida per analitzar la posició en què es troben les reserves internacionals dels països emergents. Hi ha evidències que, a mesura que l'índex baixa, augmenta la probabilitat d'una crisi de la balança de pagaments. No obstant això, convé mantenir un esperit crític i complementar l'anàlisi amb mètriques alternatives.

1. Utilitzem les últimes dades disponibles per al 2015 i el 2016.

2. A diferència de l'FMI, no incloem els préstecs bancaris entre aquests passius per falta de dades.

3. Per a una descripció detallada de la metodologia, vegeu FMI, «Assessing

Reserve Adequacy – Specific Proposals», abril del 2015.