Els mercats immobiliaris de les economies avançades davant l’enduriment de la política monetària (part II)

En la continuació de l'article «Els mercats immobiliaris de les economies avançades davant l’enduriment de la política monetària (part I)», calculem l'ajustament potencial del preu de l'habitatge que es podria arribar a produir en alguns mercats internacionals que presenten signes de sobrevaloració.

Exercicis de sensibilitat per als mercats immobiliaris internacionals

Al Focus «Els mercats immobiliaris de les economies avançades davant l’enduriment de la política monetària (part I)», hem documentat els signes de sobrevaloració en diferents mercats immobiliaris internacionals. Tot i que alguns ja s’han començat a corregir, la tensió en les ràtios d’accessibilitat a l’habitatge i l’enduriment de la política monetària ressalten l’exigència de l’entorn econòmic. Per calibrar la força que aquestes dues dinàmiques poden exercir sobre aquests mercats, realitzem dos exercicis complementaris que ens informen sobre l’ajust potencial del preu de l’habitatge que es podria arribar a produir.

En primer lloc, calculem la caiguda del preu de l’habitatge necessària perquè la ràtio d’accessibilitat a l’habitatge (preu de l’habitatge entre la renda disponible de la llar) torni, en els dos propers anys, al nivell anterior a l’esclat de la pandèmia. En segon lloc, estimem un model economètric que ens informa sobre la sensibilitat del preu de l’habitatge a un xoc del tipus d’interès als diversos països.

Segons la primera metodologia,1 i per al conjunt dels 25 països analitzats, l’ajust mitjà del preu nominal de l’habitatge en els dos propers anys des del seu valor màxim es podria situar al voltant del 13%.2 No obstant això, les diferències entre països són ressenyables. Els EUA i Nova Zelanda són els mercats en què estimem que l’ajust del preu de l’habitatge hauria de ser major (pròxim al 20% peak-to-bottom) per recuperar la ràtio d’accessibilitat del final del 2019. Als dos països, els preus van començar a caure cap a la meitat de l’any passat, però encara quedarien pendents uns dos terços de l’ajust total estimat. A l’altra extrem, a Itàlia, estimem que el preu de l’habitatge té marge de creixement en els dos propers anys, ja que l’augment previst de la renda de les llars ja aconseguiria que la ràtio d’accessibilitat convergeixi, al final del 2024, cap al nivell del 4T 2019. Per a Espanya, no s’estima que sigui necessari un ajust material en el preu de l’habitatge. Suècia, Austràlia i el Canadà, que es troben entre els mercats que es van sobreescalfar amb més intensitat, destaquen per haver realitzat ja més de la meitat de l’ajust. En canvi, Luxemburg i els Països Baixos, amb un potencial d’ajust similar (al voltant del 15%), només haurien completat una quarta part del camí.

- 1Aquest càlcul assumeix que la renda de la llar el 2023-2024 (el denominador de la ràtio d’accessibilitat) creix al mateix ritme que el PIB real i segons les previsions de l’FMI (WEO de l’octubre del 2022). També hem realitzat càlculs alternatius utilitzant les previsions del PIB per capita i del PIB nominal. Els resultats són qualitativament similars. És a dir, l’ajust per recuperar la ràtio d’accessibilitat del 4T 2019 s’assoleix, en part, gràcies a la millora del denominador (renda).

- 2Considerem un període temporal de vuit trimestres perquè es realitzi aquest ajust, ja que és el temps que l’impacte de l’enduriment de la política monetària sol trigar a assolir el nivell màxim després de l’increment dels tipus d’interès oficials per part dels bancs centrals.

Malgrat que els ajustos potencials estimats són elevats, també és important remarcar que, fins i tot així, el preu de l’habitatge es continuaria situant, al final del 2024, per damunt del nivell del desembre del 2019 a tots els països. És a dir, es tracta d’una correcció parcial del preu de l’habitatge després dels forts repunts registrats durant la pandèmia (vegeu el segon gràfic).

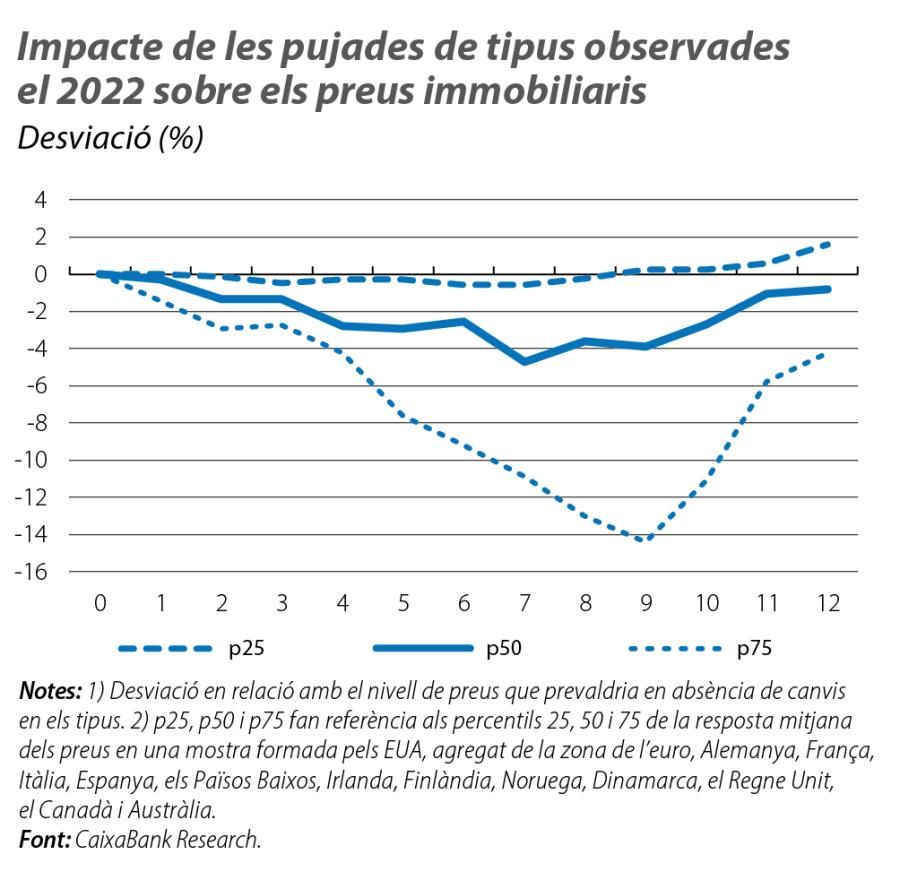

La segona metodologia3 mostra que l’enduriment de la política monetària observat en els últims trimestres té, de mitjana, un potencial d’ajust sobre els preus pròxim al 5%.4 L’anàlisi suggereix que les pujades de tipus triguen al voltant de vuit trimestres a transmetre’s plenament als preus de l’habitatge, la qual cosa apunta a un refredament gradual dels mercats immobiliaris que es podria prolongar durant el 2023 i el 2024. A més a més, aquest exercici ens permet separar l’impacte final de l’enduriment monetari entre dues forces: d’una banda, la sensibilitat de cada economia a una pujada de tipus determinada i, de l’altra, la pujada de tipus realment observada en els últims trimestres. Així, i en una línia semblant a la del primer exercici, en algunes economies, estimem un impacte potencial que s’acosta al 15%, mentre que, en unes altres, amb prou feines s’estima cap efecte.

- 3Reproduïm i estenem a la resta dels països el model de la zona de l’euro de Battistini et al. (2022), «The impact of rising mortgage rates on the euro area housing market», BCE, Butlletí Econòmic 6/2022. En concret, estimem un vector-autoregressiu entre el preu de l’habitatge, la inversió residencial i el tipus d’interès hipotecari i hi afegim variables de control (PIB real, IPC, tipus d’interès interbancari a curt termini i crèdit immobiliari) per al període 2003-2022. Les funcions d’impuls-resposta s’estimen amb el mètode de les projeccions locals.

- 4Analitzem un grup de països anglosaxons (els EUA, el Regne Unit, el Canadà i Austràlia), un altre d’europeus (agregat de zona de l’euro, Alemanya, França, Itàlia, Espanya, els Països Baixos i Irlanda) i un altre d’escandinaus (Noruega, Dinamarca i Finlàndia).

Per exemple, als EUA, la sensibilitat estimada dels preus immobiliaris als tipus d’interès no és de les més elevades de la mostra, però l’enduriment monetari sí ho ha estat i es tradueix en un potencial de correcció relativament alt (gairebé del 20%). Per al conjunt de la zona de l’euro, la imatge és semblant, tot i que una mica més moderada pel menor tensionament dels tipus d’interès (potencial una mica inferior al 15%). No obstant això, l’impacte estimat entre les grans economies europees és clarament inferior (entre el –2% i el –10%). En el conjunt de la mostra, els mercats més assenyalats per aquest exercici són els anglosaxons, amb el Canadà, Austràlia i el cas ja esmentat dels EUA, a més dels Països Baixos a Europa.