El cicle financer: una eina imprescindible per entendre l’economia

Als éssers humans els encanten els cicles. Ja siguin vitals, històrics, polítics... o futbolístics. Si no, que l’hi preguntin a tots els entrenadors destituïts amb un gastat «El seu cicle s’havia esgotat». Els economistes, ho creguin o no, també som humans i no podíem ser menys. Els cicles macroeconòmics (és a dir, els alts i baixos en la producció de béns i de serveis) han estat el nostre principal objecte d’estudi durant dècades. Però, després de la crisi del 2008, ens vam adonar que no es podia analitzar el cicle econòmic sense tenir en compte els factors financers, la qual cosa va donar lloc a un nou concepte i a un altre cicle: el financer.

Tot i que no existeix una definició universal de cicle financer, l’expressió denota com les interaccions entre les percepcions i les actituds cap al risc dels agents econòmics i financers juntament amb les condicions de finançament i creditícies de l’economia acaben generant cicles d’auge (boom) i de caiguda (bust) de les principals variables financeres. Avui dia, es distingeix entre el cicle financer domèstic i el cicle financer global, fins al punt que l’economista del Banc de Pagaments Internacionals (BIS, per les sigles en anglès) Claudio Borio,1 parafrasejant el gran Charles Dickens, ja parla d’una «història de dos cicles».

El cicle financer domèstic

El cicle financer domèstic es caracteritza per l’evolució del crèdit i dels preus de l’habitatge: el crèdit proveeix una bona descripció de les restriccions en l’accés al finançament per a llars i per a les empreses, mentre que els preus reflecteixen les percepcions dels agents sobre el valor dels seus actius i el risc associat a aquests actius.

En el seu article seminal sobre el cicle financer,2 Borio va combinar la informació sobre aquestes dues variables als EUA per obtenir una mesura del cicle financer. Com s’observa al primer gràfic, el cicle resultant dura més que el cicle macroeconòmic i, a més a més, s’ha anat allargant amb el pas dels anys. Així mateix, els pics del cicle financer s’assoleixen a la vora de l’esclat de crisis financeres d’origen domèstic, una situació comuna a la resta d’economies avançades. La raó és que, en les èpoques d’auge, augmenta el risc en què incorren els agents, la qual cosa amplifica el boom de crèdit i l’increment dels preus dels actius, en el que és l’avantsala d’una futura crisi. En altres paraules, les crisis es gesten durant els booms del cicle financer!

Aquesta estreta associació entre el cicle financer i les crisis financeres pot ajudar a entendre el notable impacte que el cicle financer té en l’economia real: a les economies avançades, les recessions són el doble de severes quan coincideixen amb la fase de contracció del cicle financer.3 D’aquesta manera, el cicle financer amplifica el cicle macroeconòmic.

Lògicament, les característiques del cicle financer no cauen del cel. De què depenen? S’han identificat tres factors principals: el sistema financer, la política monetària i el sistema econòmico-institucional. Pel que fa al primer factor, la liberalització financera que s’ha produït en les últimes dècades ha afavorit un major accés al crèdit, però, al mateix temps, també ha propiciat que el cicle financer sigui més sensible a l’actitud davant el risc dels agents. La política monetària és també clau, i, de fet, en els articles següents, explorarem de forma detallada el seu paper. Aquí ens limitarem a dir que una política monetària centrada únicament en el control de la inflació no actuaria davant els booms financers que es produïssin en un context d’inflació baixa (no obstant això, hi ha alternatives de política monetària que sí que poden corregir els excessos del cicle financer). I, finalment, pel que fa al sistema econòmico-institucional, les reformes econòmiques que permetin incrementar el creixement potencial dels països poden generar canvis en els patrons de concessió de crèdit i en el comportament de les principals variables financeres.

El cicle financer global

L’altre cicle financer que hem de tenir al cap és el global. Si el domèstic se centra en detectar els desequilibris macrofinancers propis de cada economia, el cicle global fa referència als factors financers que es generen als principals centres financers del planeta –principalment els EUA– i en com es transmeten a la resta del món a través dels fluxos de capital i dels preus dels actius financers. Les economistes Helène Rey i Silvia Miranda-Agrippino4 van ser les primeres a detectar que hi havia un factor comú que explicava el 25% del moviment dels actius financers de risc, i, amb posterioritat, es va observar que aquest factor també explicava al voltant d’una quarta part dels fluxos bruts de capital.

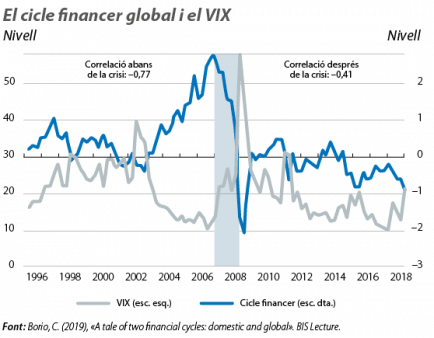

Què explica aquest factor comú que descriu el cicle financer global? L’apetència pel risc, una variable que es tendeix a aproximar amb el VIX, l’índex que calcula la volatilitat implícita de les opcions sobre les accions que componen l’índex S&P 500. Com més baix és el VIX, més grans són la complaença i l’apetència pel risc regnants als mercats, la qual cosa accelera el creixement del crèdit i genera un augment dels preus dels actius. És interessant matisar que la relació entre el cicle financer global i el VIX s’ha atenuat després de la crisi financera del 2008 (vegeu el segon gràfic), possiblement perquè molts bancs globals van reduir les posicions internacionals. Recordem, per exemple, que els bancs europeus havien captat abundant liquiditat en dòlars abans de la crisi.

D’altra banda, el cicle financer global està molt relacionat amb la política monetària dels EUA: els canvis en aquesta política afecten les expectatives dels inversors i, per tant, el VIX. Aquests canvis s’acaben transmetent a la resta d’economies (fins i tot a les economies amb cicles domèstics que difereixen de forma substancial del nord-americà) a través dels fluxos internacionals de capitals, la qual cosa acaba afectant el palanquejament dels grans bancs i el creixement del crèdit agregat mundial.

Cal destacar també que el cicle financer global té importants implicacions de política econòmica: tradicionalment, la macroeconomia defensava que les polítiques monetàries independents domèstiques només es podien aconseguir, en presència de capital perfectament mòbil, amb tipus de canvis flexibles (el cèlebre trilema de la macroeconomia internacional). No obstant això, l’existència d’un cicle financer global ha trastocat aquesta visió tradicional: les condicions financeres dels principals centres financers globals es transmeten a les condicions macrofinanceres de la resta dels països, de manera que la política monetària domèstica no pot ser totalment independent, fins i tot si el tipus de canvi és flexible.5 Per exemple, en els últims anys, amb les economies avançades en un context de retorns baixos, l’abundància de liquiditat s’ha dirigit cap a altres economies veïnes, que, per evitar les apreciacions brusques de les monedes i per contenir les entrades de capital, han relaxat les condicions monetàries amb tipus d’interès més baixos del que justifiquen les necessitats domèstiques. D’aquesta forma, l’única manera d’aconseguir una política monetària independent és amb polítiques que incideixin sobre els fluxos de capital (és a dir, passem del trilema a un simple dilema); entre d’altres, mitjançant polítiques macroprudencials cícliques que limitin el creixement del crèdit i del palanquejament en èpoques de boom o de polítiques estructurals que posin un sostre al palanquejament i redueixin el caràcter procíclic dels intermediaris financers.

En definitiva, l’existència d’un cicle financer en els seus dos vessants (domèstic i global) és inqüestionable. Així que estudiar les principals variables macrofinanceres (com el tipus d’interès natural), els cicles econòmics i la pròpia política monetària sense tenir en compte l’existència d’aquest cicle seria quelcom semblant a assistir a un concert sense música. Per aquest motiu, en els propers articles d’aquest Dossier, posarem el focus en el cicle financer (o, seguint l’analogia, aportarem la música) per entendre la seva incidència en l’economia.

Javier Garcia-Arenas

1. Vegeu Borio, C. (2019), «A tale of two financial cycles: domestic and global», BIS Lecture.

2. Vegeu Borio, C. (2012), «The Financial cycle and macroeconomics: What have we learnt?», BIS Working Papers, núm. 395.

3. Vegeu Drehman, M., Borio, C. i Tsatsaronis, K. (2012), «Characterising the financial cycle: Don’t lose sight of the medium term!», BIS Working Paper, núm. 380.

4. Miranda-Agrippino, S. i Rey, H. (2018), «US Monetary Policy and the Global Financial Cycle», NBER Working Paper, 21.722.

5. Vegeu Rey, H. (2015), «Dilemma not trilemma: the global financial cycle and monetary policy independence», NBER Working Paper, 21.162.